Contents

税効果会計を最もわかりやすく理解するのに一番の方法はコレです

というか、つまづくように作られているとさえ感じる。

投資家がこんな会計チックな話をいちいち理解しないといけないのか!?

税効果会計は、人類がわざわざ時間をかける話じゃないから、サクっと本質だけ理解してほしいと言ってた。

税効果会計は、会計の中でも最も理解の難易度の高い領域だと言われています。

なぜならば、会計基準を含め、とても理解しにくい言葉で説明されているからです。

しかし学習を進めていくと、実際は、内容や構造の理解自体は大して難しくないのではないかと思います。

どうしても説明に使用する概念や文言が専門的で、細かいところの理解が難しくなってしまうのですが、一度構造を理解してしまえば、その情報を読み取ることはそこまで難しくないと思います。

意味を把握するのに、細かいところを理解していないから理解できないものでもないと思います。

勿論、スケジューリングなどの実務の具体的な方法論を含めると、難解なこともありますし、

回収可能性の判断は、時として人命を左右するほどに難易度が高くシビアなものになります。

しかし、それが必要なのは監査人と経営者(経理)みたいなもんで、

税効果会計という重厚感からそれを聞いただけで逃げ腰になってしまうのは勿体ないです。

そして、監査人と経営者(経理)にとっても、会計基準と睨めっこするばっかりで、たたき出した数字が何を意味しているのかよくわからなくなってしまう状況も避けたいです。

そこで、この記事を読まれた方が、以下のような状況に遭遇した時、

- 税効果会計と聞いた時

- 繰延税金資産や繰延税金負債を目にした時

- 資産負債法だとか、会計と税務の違いだとかに直面した時

スッと意味を理解できることを目標に、この記事を書きます。

通常とは異なるアプローチ(B/Sに直接着眼したアプローチ)で解説しますが、これが1番分かりやすいと思っていますし、このB/Sからの見方が出来ることが重要だと思っています。

それでははじめていきます。

繰延税金負債とは、何なのか

最初は繰延税金負債について解説したいのですが、その前に、この仕訳だけ覚えてください。

何かというと、法人所得税(法人税)の計上仕訳です。

| (借) | 法人税等(P/L) | ××× | (貸) | 未払法人税等(負債) | ××× |

こちらは、企業が負担すべき法人所得税を費用として計上し、その見合いで負債を計上するという仕訳です。毎期、決算がくるたびに計上されます。ちなみにこの負債である法人所得税は、翌期に支払われます。

では、いきましょう。

はじめに、取引(会計)があった

まず、会計のお話をさせてください。

皆さんが、例えば1億円の株式を持っているとします。

その株式が、ある時点(決算日)において、2倍の2億円になっていたとします。とても嬉しい状況です。

この時、会計的にこの事実を表現すると、以下のような仕訳になります。

| (借) | 株式(資産) | 1億円 | (貸) | 株式評価益(PL/純資産)※ | 1億円 |

(※)貸方はPLになるのか純資産になるのかケースバイケースですが、ここではそんな話はどうでもいいのでどちらでもいいです。とにかく含み益が出ている状況を思い浮かべてください。

上記のように含み益の部分が追加で会計処理されます。1億円の利益です。

つまり、企業会計では資産が増加するとともに、値上がり分が純資産の増加となります。得した分を、会計の世界で評価益という仕訳で表現しました。

税金は、取引(会計)とともにあった

さて、今回は税効果のお話なので、この資産の増加の税金面について考えます。

資産が値上がりした場合、基本的に値上がり分についてはその分だけ税金がかかることになります。

ただ、値上がり益は、その価格でずっと推移すれば、将来売った時に税金になりますが、実際に売るまで税金になりません。

しかし、会計で評価益を認識する時点は、税金確定時を待ちません。

会計では常に足元の企業実態(評価差損益)をキャッチして、多くの場合で税務よりも先行してこれを仕訳という形で表現します。

言うならば、会計はウサギで、税務(税金)はカメです。

※例外(カメがウサギより早い状況)はあり得ますが、基本的理解としてはウサギが早いんだとご理解ください。

ということは、先に(タイムリーに)会計で利益を認識してるのに、その税金は同時に会計処理されないことがあります。

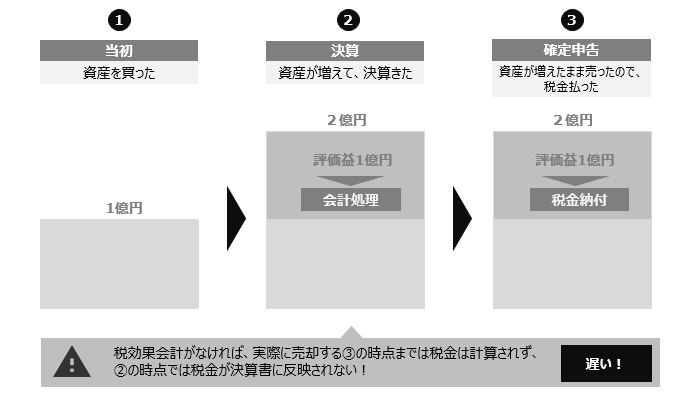

税効果会計を適用しなければ、このような、「会計の仕訳に対して税金の認識が遅い」事が起こります。

これを放置すると、会計上の評価損益に対する現時点の税金影響が、決算書上のどこにも表現されない状態で決算が締まってしまいます。

何か大事なこと(税金影響)を忘れたまま、決算発表になります。

これを図示すると、以下の通りです。

税金(所得税)というのは、ご存じ通り企業にとっても極めて大きなインパクトがある取引ですが、これが置き去りになってしまうのです。

本当は、財務諸表においては、最初に説明した、以下のような仕訳を切っておきたいのです。

| (借) | 法人税等(P/L) | ××× | (貸) | 未払法人税等(負債) | ××× |

でも、税金の確定は将来売ったときです。

これを解決するにはどうしたらいいでしょうか。

そう、会計で評価益を計上すると同時に、対応する税金の影響分だけ、納付するであろう負債(税金費用)を計上すればよいのです。

これが繰延税金負債の計上の意味です。

これは、将来支払うことになる税金を負債として無理やり今現在で計上することに他なりません。

イメージは、こんな感じです。最初にみた法人税の仕訳と、意味内容は同じですね。

| (借) | 法人税等(P/L) | ××× | (貸) | 繰延税金負債(負債) | ××× |

繰延税金資産とは、何なのか!?

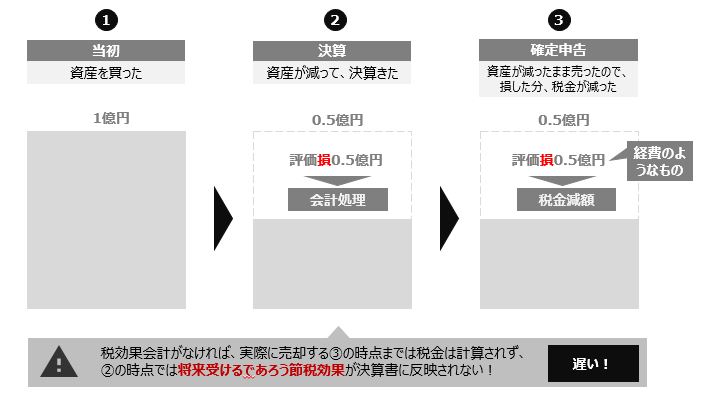

では逆に、資産が含み損になっていたらどうでしょうか。

ここで一つ思い出していただきたいのですが、よく、所得税の確定申告をするにあたり、領収書を使って経費を少しでも多くしたくなりますよね(そういう話が出ますよね)。

これは、経費が所得を圧縮して、所得税を減らす効果がある事がわかっているためです。

節税の感覚ですね。

この感覚を会計的に表現したものが、繰延税金資産です。

企業が決算日現在で保有している、”税金減額価値”です。

つまり、将来不動産の含み損の分だけいつか経費となって所得を圧縮できれば税金が減りますが、その将来の確定申告で税金が減る効果(価値)を、実際に確定申告で税金が減額される将来ではなく、今現在において資産として計上しているのです。

図示すると、以下の通りです。

お分かりでしょうか。

つまり、繰延税金とは、税務に先んじて会計が計上する含み益や含み損に対応して計上される、会計上の税金インパクトの塊なのです。会計上(決算書)だけで認識される、”みなし税金”です。

価値が上がったら追加で課税されるから税金負債を、

価値の下がったらその分経費に落ちて税金が減るという意味での税金資産を持つことになるのです。

この見方がわかれば、例えば以下のように、B/Sで計上されている繰延税金資産・繰延税金負債の意味がわかります。

B/Sに繰延税金資産が1千万円計上されている

▶▶▶今の資産・負債の価値を前提とすると、将来、1千万円の税金減額効果(Cash-In)を得ることになる

B/Sに繰延税金負債が1千万円計上されている

▶▶▶今の資産・負債の価値を前提とすると、将来、1千万円の税金支払(Cash-Out)を負うことになる

そして、例えば以下のような細かい話は、重要ではあるものの、上記のような本質理解と比較すると、どちらかというとテクニカルな話です。

▶将来減算一時差異、将来加算一時差異って何?

▶具体的にどのようにして繰延税金資産を測定するか(”スケジューリング”って何?)

ですので初学者は、最初に本ブログの内容をおさえておいてほしいと思います。

勉強がすすむにつれ、または一通り終わったらあとで、結局上記が本質なんだとご理解いただけると思います。

繰延税金資産の回収可能性

この論点だけは、”本質的でない”と言う事ができません。

新聞などでも報道されることの多い、企業の業績評価・業績予測をするうえで非常に重要な論点です。

ですので、簡単にですが解説させていただきます。

さきほど、繰延税金資産は企業が決算日現在で保有している、”税金減額価値”と述べました。

ここの”税金減額”の意味の理解が必要です。

というのは、所得税の場合それが企業であっても個人であっても年間の所得(利益)に対して課されるものです。そうすると、所得が多ければ多いほど、税金が多くなる関係にあります。

これは個人所得税でいわれる累進課税(所得水準が増えるほど税率が増える)の意味ではなく、たとえ税率が同じであっても、税金の金額は所得に比例して増えるという意味で言っています。

例えば、評価損が0.5億円で、将来の課税所得が1億円であれば、差し引き所得0.5億円に対して税金がかかります。

一方で、将来の課税所得が0.5億円であれば、所得はゼロとなって、税金はゼロになります。

所得が小さいほど、税金の絶対額が小さくなります。

ではさらに、将来の課税所得が0.5億円未満なら、どうなるでしょうか。

例えば課税所得が0.1億円でしたら、課税所得はマイナス0.4億円になります。赤字(欠損)です。

基本的に所得税は、所得がゼロ以下であれば課されません。

そのため、確かに税金納付額だけ見るとゼロになりますが、一方でこの事実は、赤字となった0.4億円分は、経費として使用されていないことを意味しています。

つまり0.4億円分は、所得を減額して税金を減らす効果を有していません。

税金を減らす効果がないなら、もはや資産ではありません。

なぜなら、資産は、将来資金で回収されなければならないからです。

ということは、将来税金減額効果がある部分(十分な課税所得が見込まれる場合)にのみ、繰延税金資産が計上されるべきということになります。

ただ、これらのシビアな判断は、会計士や経営者(経理)の仕事です。

財務諸表利用者は、そのシビアな判断の結果であるB/Sをいったんは受け取って頂いて利用していただければと思います(もちろん、なぜこの金額なのだ?などの「素朴な疑問」は大切かと思います)。

まとめ

いかがでしたでしょうか。

税効果会計はP/Lの法人税等と、税前利益を対応させる目的でという文脈で語られることが多いですが、

実際に着目すべきはB/S項目である繰延税金資産と繰延税金負債であると、個人的には考えています(資産負債法の考え方)。

P/Lは、B/S計上の結果として差額で調整されているに過ぎないです。まあ多くの場合で税効果のP/LとB/Sは表裏一体なのですけども。

難しい判断の集大成がB/Sに乗っかっていますので、決算書を読むときは、上記のような見方で咀嚼してみてください。

●そのため、税金の顛末を待っていると、税金の影響が決算書に反映されないことがある

●これを解決するため、会計に追い付かせて計上されるのが繰延税金である

●繰延税金負債は”将来の税金支払予定額”、繰延税金資産は”将来の税金減額価値”を示す

●”将来の税金減額価値”がない部分は資産計上されない