Contents

【減損会計】減損の兆候に関する理解を深めるためのポイント

今回は、減損の兆候について、可能な限り深堀していきたいと思います。

減損の兆候とは、資産又は資産グループに減損が生じている可能性を示す事象を指します(適用指針11項)。

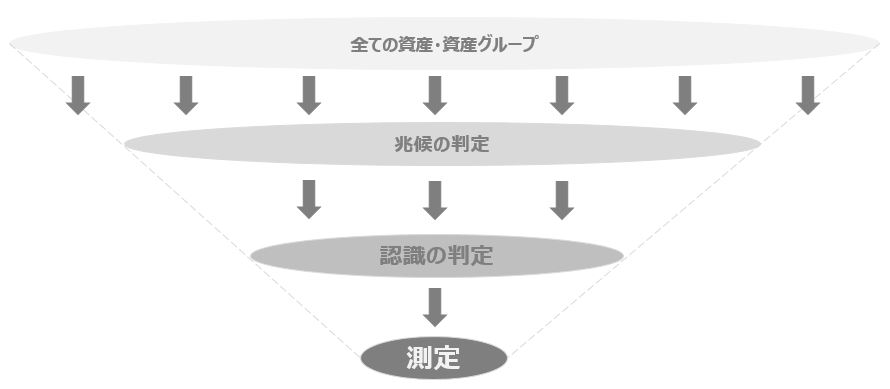

判断プロセス全体像と、認識・特定との関連性

減損の兆候について、はじめに共有させていただきたい考え方があります。

それは、以下のようなイメージです。

この図を最初に示した意図(ポイント)は、以下の通りです。

- 兆候の目的は「実務の過大な負担を避けること」であるが、基準では具体例は挙げきれず、結果として広範囲な検討を行うことになること(入口は、広め)

- 兆候があったとしても、認識の判定で減損不要になることも多いこと。結果として、実際に測定が必要なものは、かなり絞られてくることが多いこと(出口は、狭め)

今回は、この①について、実務で課題になりやすいところをメインに深堀していきます。

兆候の判定は、過度な負担を軽減するために行うのですが、そうであるがゆえに、幅広にチェックしていますということを示す必要性が高いです。兆候に漏れが生じてしまうと、元も子もありません。

実務的には、適用指針の4つの例示を参考にします。

兆候の例示

適用指針では、兆候の例示として以下のような代表的な4つの観点が示されています。

1.営業活動から生ずる損益又はキャッシュ・フローが継続してマイナスの場合

2.使用範囲又は方法について回収可能価額を著しく低下させる変化がある場合

3.経営環境の著しい悪化の場合

4.市場価格の著しい下落の場合

このうち、実務でよく出てくるのが、1.です。

というか、資産グループごとに損益やキャッシュ・フローを定点観測しなければ結論を出せない箇所ですので、兆候があるのかどうかを判断するために、このような定点観測を避けることができません。

そのため、毎期に近いペースで検討を要する項目になると思われます。

この1.について適用指針上では、以下のようにルールが記載されています。

12.資産又は資産グループが使用されている営業活動から生ずる損益又はキャッシュ・フローが、継続してマイナスとなっているか、又は、継続してマイナスとなる見込みである場合には、減損の兆候となる(減損会計基準 二 1. ①参照)。

⑴ 「営業活動から生ずる損益」は、営業上の取引に関連して生ずる損益であり、これには、当該資産又は資産グループの減価償却費や本社費等の間接的に生ずる費用が含まれ、また、損益計算書上は原価性を有しないものとして営業損益に含まれていない項目でも営業上の取引に関連して生じた損益(例えば、たな卸資産の評価損)であれば含まれる。

ただし、支払利息など財務活動から生ずる損益や利益に関連する金額を課税標準とする税金は含まれない。また、大規模な経営改善計画等により生じた一時的な損益も含まれない。

実務上、営業活動から生ずる損益は、このような考え方を反映した管理会計上の損益区分に基づいて行われるものと考えられる(第78項参照)。⑵ 「継続してマイナス」とは、おおむね過去2期がマイナスであったことを指すが、当期の見込みが明らかにプラスとなる場合は該当しないと考えることが適当である。また、「継続してマイナスとなる見込み」とは、前期と当期以降の見込みが明らかにマイナスとなる場合を指すものと考えられる(第79項参照)。

(1)については、一部はこちらで解説しています。

今回は、(2)について触れていきたいと思います。

適用指針においては、減損の兆候における「継続してマイナス」とは、おおむね過去2期を指す(79項)ことが示されています。

上記の基準の文言整理すると、以下の場合に減損の兆候があることになりますね。

- 営業活動から生ずる損益又はキャッシュ・フローが継続して(過去2期)マイナスになっている場合

- 営業活動から生ずる損益又はキャッシュ・フローが継続して(過去2期)マイナスとなる見込みである場合

要するに、①「継続して2期マイナス」であることが確定しているか、②確定してなくてもそのようになりそうな場合に、兆候になってしまうということのようです。

内容はわかりましたが、実務では、結構悩むことになります。次で解説します。

2期連続の考え方(例示)

減損の兆候における「継続してマイナス」とは、おおむね過去2期を指す(79項)ことを意味しますが、

おおむね、というのは、きっちり2期ではないという風にとらえてよいと思います。

そもそも、減損の兆候という抽象的な判断を「カッチリ2期で」と割り切ってしまうほうが難しいかもしれません。

この点に関し、パブリックコメント(当時)への対応では以下のようなやり取りがされています。

Q:「継続してマイナスとなる見込み」に関しては、「前期と、当期及び来期の見込み」と修正してはどうか?

A:第77項に記載の通り、一定の目安を設けることも実務上の指針として役立つ側面もあることから、必要と認められる範囲において、その目安を示しているが、その程度は必ずしも画一的に数値化できるものではないため、状況に応じ個々の企業において判断することが必要である。

とはいえ、実務では基本的に過去2年間を目安に判定することが多いと思います。適用指針にそう書かれていますので。

ここでは、過去2年の状況にフォーカスして、兆候の判定で発生するであろう基本パターンを考えてみたいと思います。

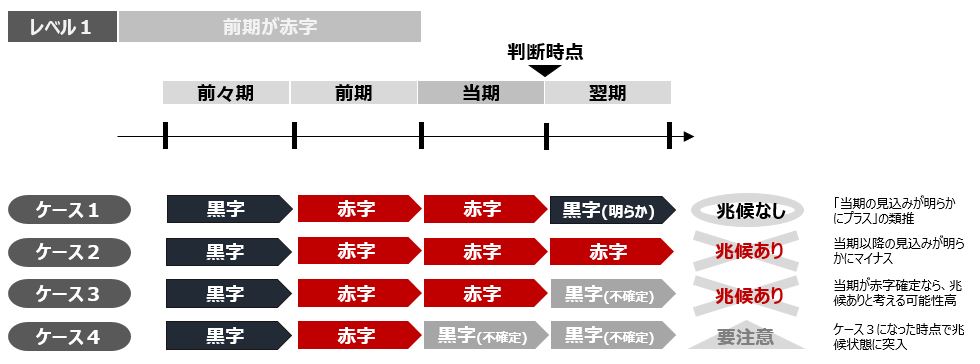

レベル1:前期が赤字の場合

まずは、前期が赤字の場合です。前期が赤字という事は、当期が赤字確定であれば当期末において減損の兆候に該当する可能性が濃厚だといった状況です。

この場合、当期が赤字で確定かどうか、また翌期以降の黒字が確定しているかどうかによって結論が変わっていくものと考えられます。以下図をご覧ください。

【ケース2・ケース3】

(個人的な見解になりますが、)前期が赤字で確定しており、当期も赤字で確定している場合は、当期末の時点では基本的に減損の兆候に該当するものと考えられます。

ただし、ケース3については、前期と当期で2期連続赤字であるものの、当期が赤字となった要因に関して特殊性が高いなどの理由があり、翌期以降赤字が続かないことを示すことができれば、兆候に該当しないという判断もあるかもしれません。次のケース1と理屈が同じですね。

【ケース1】

翌期の黒字が確定している場合については、兆候にはならないと思われます。

業種や状況にもよるでしょうが、例えば「受注タイミングがずれて当期が赤字になってしまったが、今の状況を前提にすれば翌期に黒字化するだけの十分な受注残がある」状況が当期末に存在しているならば、翌期の黒字はカタイかもしれません。

この場合には「2期連続赤字」だから兆候に該当するという判断が、形式的になってしまうおそれがあります。

よって、この場合には減損の兆候にはならないでしょう。

【ケース4】

ケース4の場合、前期は赤字だが、当期は黒字が見込まれています。

見込の通り、黒字で着地すれば兆候にが該当しないでしょうが、仮に赤字になった場合、ケース3と同じような状況になるため、期中においては要注意状態ということになります。

こういう場合、赤字になった場合に備えて、年度末の減損テスト(認識)の要否を期中のあるタイミングで判断することになるかと思います。といっても、ケース1のようなパターンもあり得ますので、実際は必要な情報収集が必要になるかと思われます。

そして、79項のまた書きには要注意でしょう。

ここでは、実績として前期しかマイナスではないけど、当期以降が明らかにマイナスとなる場合については、兆候に該当すると言われています。これには、当期の赤字が決算により確定していて翌期以降も赤字になると考えられる場合や、当期の赤字は確定していなくても環境や状況を考えると以降赤字になることが濃厚である場合を含むものと考えられます。要するに、将来にわたって投資を回収できなさそうであれば、兆候になってしまうことを意味しています。

79.(略)また、「継続してマイナスとなる見込み」とは、実績としては前期しかマイナスではないが、当期以降の見込みが明らかにマイナスとなる場合を指すものと考えられる(第12項⑵参照)。

しかし、会社として公式に将来の赤字を見込むなどというのは、時として難しい場合があると思います。

通常、撤退等を行わないのであれば、黒字化を目指してあらゆる方策がとられるはずです。

見込が赤字であるならば、株主などからは「赤字にもかかわらず撤退やEXITという選択肢を取らないのは何故か?」という問いが浮上するかもしれません。これに対してビジネス上の合理的な回答が出来る場合もあると思いますが、大きな経営上のコミットメントを伴う可能性はあります。

場合によっては、トップダウンや社内の空気感によって、達成できもしない黒字計画を作らされている可能性だって否めません(実際にそのような事例はあります)。

しかし、監査人や株主に、社内事情を伝えても理解してもらえるとは限りません。

ですので、「当期以降が明らかに赤字かどうか」は十分な議論と説明が必要で、社内vs社外のみならず、社内vs社内でも揉め易い論点になるかと思います。

企業側では資産グループに1期でも赤字実績が出てしまうと、減損兆候に関する説明の必要性が生じてしまうので、世知辛いところです。

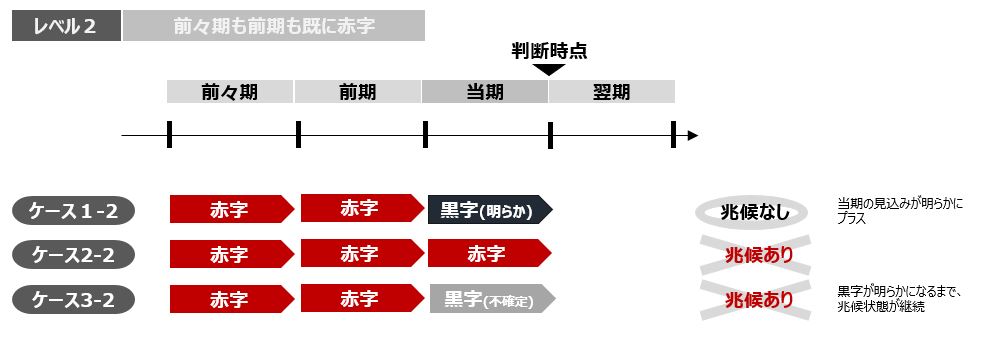

レベル2:前々期と前期がいずれも赤字の場合

こちらは、レベル1の状況から更に1年が経過した状況を想像してください。

既に前期末の時点で、2期連続赤字が確定している状況です。さらに厳しさが増した状況ですね。

このような場合、基本的に減損の兆候が存在することが考えられます。

しかし、ケース1-2のように、「当期の見込みが明らかにプラス」である場合には、当期を通じて減損兆候はないものとされます。この場合、前期末時点においても、レベル1のケース1のような判断がされていたかもしれません。

79.(略)ただし、資産又は資産グループに減損が生じている可能性を示す事象という減損の兆候の意義に鑑み、当期の見込みが明らかにプラスとなる場合は該当しないと考えることが適当である。

レベル2の場合で、実務的によくもめるのがケース3-2でしょう。

この場合、2期連続赤字なのですが、以下のような声が聞こえてきそうです。

- 前期までの赤字は特殊要因によるものだった(だから当期は黒字に決まっている)

- 仮に当期が赤字でも、翌期は〇〇の理由で黒字のはずだ

- グルーピング(CGU)ごとの損益を出すのが難しく、今期はできれば認識の判定は避けたい

これには、以下のような背景があるかもしれません。

この場合、企業の環境や判断、感覚が減損会計のそれとかみ合っていないかもしれません。

しかし客観的に見た場合に、ケース3-2のような場合では、逆に黒字実績が出るまでは兆候状態に該当する可能性が高いとみられるかもしれません。

最初の図で共有したとおり、日本基準では兆候に該当したから即減損測定というわけではありません。

認識の判定というプロセスがありますので、入り口は広く解釈しておいて、さっさと認識(割引前将来キャッシュ・フローの検討)の検討を進めるのがリソースの使い方として効率的かもしれません。

その結果、結論として減損不要というシナリオは十分にあり得るかと思います(将来は黒字だと見込んでいる場合は、尚更)。

四半期決算における考え方

前提として理解したいのが、減損会計(減損の兆候)は、年度末で必ず行う性質のものではないということです(必ず年度末で減損を計上してください、とはどこにも書いていません)。

兆候が発現した都度、減損を検討することになりますので、別に期中や四半期で減損しても良いわけです。

それはそれとして、四半期には、特有のルールがあります。

四半期財務諸表に関する会計基準の適用指針を確認いたしましょう。

(減損の兆候)

14. 四半期会計期間における減損の兆候の把握にあたっては、使用範囲又は方法について当該資産又は資産グループの回収可能価額を著しく低下させる変化を生じさせるような意思決定や、経営環境の著しい悪化に該当する事象が発生したかどうかについて留意することとする。(減損の兆候)

92. 「固定資産の減損に係る会計基準」では、固定資産の減損の兆候として4つの事象が例示されている。また、企業会計基準適用指針第6号「固定資産の減損に係る会計基準の適用指針」第76項において、「通常の企業活動において実務的に入手可能なタイミングにおいて利用可能な企業内外の情報に基づき、減損の兆候がある資産又は資産グループを識別することとなる」とされている。

したがって、本適用指針においてもこれらの趣旨を勘案し、前年度末等において所有する資産又は資産グループについて全体的に減損の兆候を把握している場合には、必ずしも四半期会計期間ごとに資産又は資産グループに関連する営業損益、営業キャッシュ・フローあるいはその市場価格を算定又は入手することを求めるのではなく、使用範囲又は方法について当該資産又は資産グループの回収可能価額を著しく低下させる変化を生じさせるような意思決定や、経営環境の著しい悪化に該当する事象が発生したかどうかについて留意することとした(第14項参照)。

上記のように、四半期では損益やキャッシュ・フローによる判定は必ずしも必要ないとされています。

これにはおそらく、四半期単位で損益による兆候を求めてしまうと、過度な減損になってしまうおそれがあった点を考慮されたのではと思っています。業種によっては、損益が第4四半期に偏るなどの特徴がありますので、年単位でないとフェアでないし、過度な減損になってしまう可能性があると思われます。

使用範囲又は方法の変更や、経営環境の悪化により著しく回収可能性が低下する場合は、このような損益の年度内の偏りとは全く別次元のお話で、流石に四半期でも考慮が必要なのだろうと思われます。

遊休資産について

遊休資産については、こちらをご覧ください。

新型コロナウイルスへの対応

会計上の見積りにおける留意点

減損の兆候は、上述のとおり主に以下の4つの視点で把握しますが、

1.営業活動から生ずる損益又はキャッシュ・フローが継続してマイナスの場合

2.使用範囲又は方法について回収可能価額を著しく低下させる変化がある場合

3.経営環境の著しい悪化の場合

4.市場価格の著しい下落の場合

コロナウイルスの影響については、1.と3.の側面で慎重に検討することになるかと思われます。

そして兆候に該当した場合には、(認識のために)将来キャッシュ・フローの見積りを行わねばなりません。

この点、将来キャッシュ・フローの見積りについては、予測を行うことが極めて困難な状況であっても、一定の仮定を置いたうえで最善の見積りを行うべき点について、ASBJからアナウンスされています。

さらに、開示に関連して、以下のように記載されています。

「どのような仮定を置いて会計上の見積りを行ったかについて、財務諸表の利用者が 理解できるような情報を具体的に開示する必要があると考えられ、重要性がある場合は、追加情報としての開示が求められる」

さらにさらに、以下のようにアナウンスされています。

この「重要性がある場合」 については、 当年度に会計上の見積りを行った結果、当年度の財務諸表の金額に対する影響の重要性が乏しい場合であっても、翌年度の財務諸表に重要な影響を及ぼすリスクがある場合には、新型コロナウイルス感染症の今後の広がり方や収束時期等を含む仮定に関する追加情報の開示を行うことが財務諸表の利用者に有用な情報を与えることになると思われ、開示を行うことが強く望まれる。

兆候に該当した場合、キャッシュ・フローを慎重に見積りつつ、さらに開示対応も必要になります。しかもこの開示は、当期においては大した影響がなくても、翌期以降に重要な影響があるとみられる場合には、注記としてオープンにされる必要があります。

では、具体的にどういう開示が望ましいのでしょうか。この点、金融庁が好事例集ということで、事例を公表していますので、これらを参照することになります。

コロナウイルスによる影響は、2021年2月現在時点で収束のめどがたっているとは言えませんが、感染症は人類の経験則にたてば1~3年程度で収束するものと予測されます(変異株などのリスク要素はありますが)。そのため、将来キャッシュ・フローが重要な影響を受けるのは1-2年程度になるとの見方もあると思われますが、もともと事業が苦しくなっているところにコロナが重なったケースもあるものと思われます。ということは、投資家は、もともと苦しかった事業から順に減損が顕在化していくことになるという視点で情報を受け取る可能性があると思っています。

四半期レビューにおける留意点

四半期上の取り扱いは、上述したとおりです。

JICPAからは、レビュー手続についての留意点が示されています(新型コロナウイルス感染症に関連する監査上の留意事項(その6)1.を参照)。