Contents

株主総利回りとは

「株主総利回り」とは、TSR(Total Shareholder Return(トータル・シェアホルダー・リターン)」)のことです。

株式投資により得られた収益(配当とキャピタルゲイン)を投資額(株価)で割った比率をいい、キャピタルゲインと配当を合わせた、株主にとっての総合投資利回りをいいます。

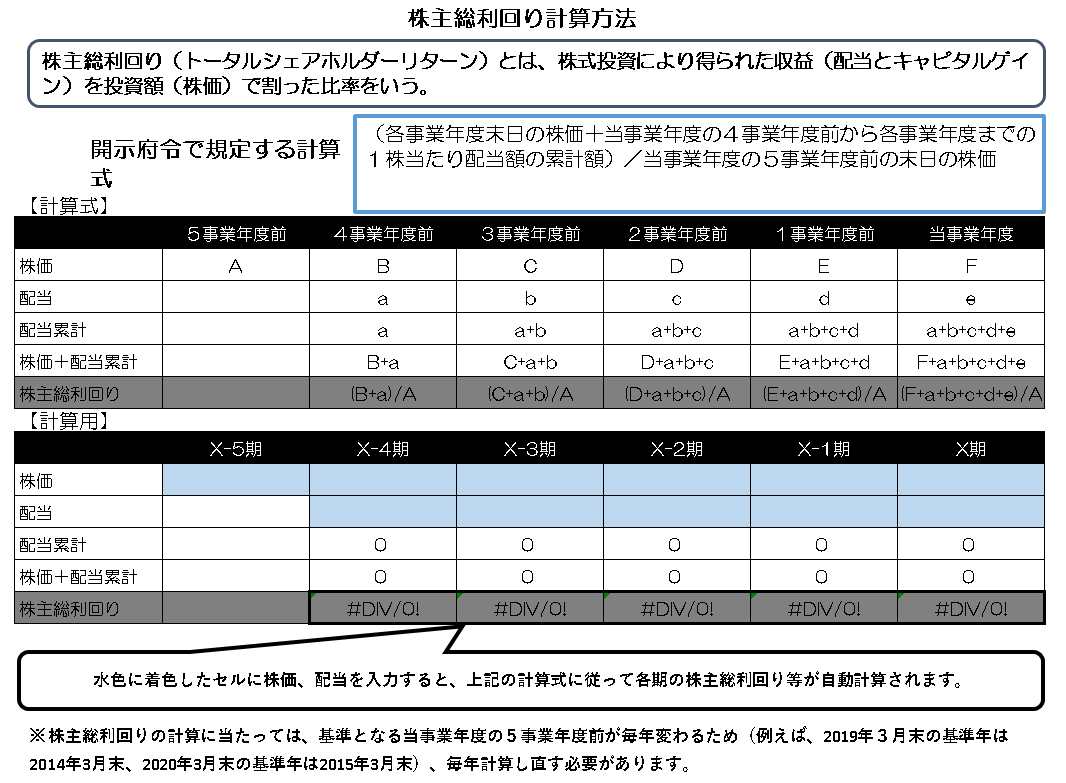

株主総利回りの計算方法は?

計算方法は、金融庁のホームページにて公表されています。

それだけではなく、株主総利回りの計算シート(エクセル)についても公表されています(同ページ内の、”関連情報”参照)。

これで、数値を埋めれば自動計算できるようになっています。

キャピタルゲインは株価の割り増し分(各時点の株価÷基準時点である5年前の株価)として計算されているというわけですね。

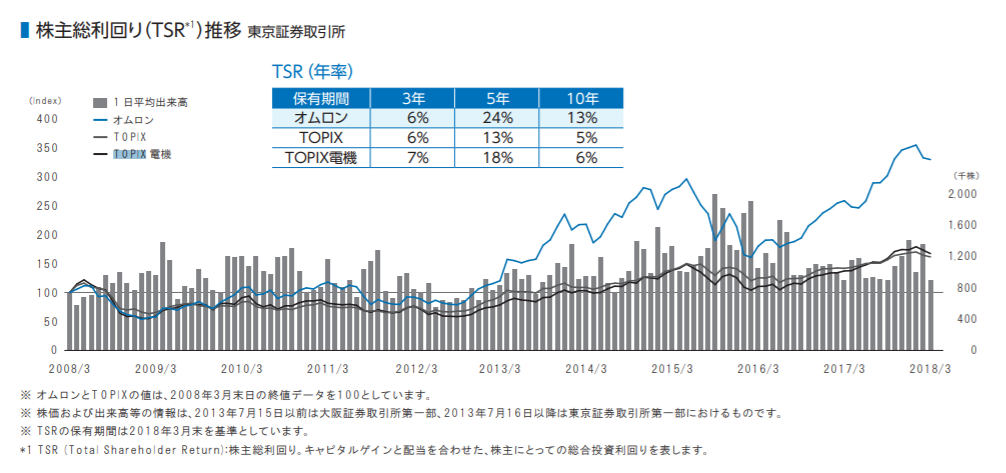

株主総利回りのTOPIXとの関連は?事例は?

TSRは、TOPIXとの関連で語られます。

実は、その企業のTSRとその推移だけを見ても、TSRが良いのか悪いのか、分かりません。

企業の株価はマーケット全体の動き(TOPIX)と連動する部分があるため、ちょうど同じ期間のTOPIXと比較することによって、TSRの良し悪しがわかります。

具体的にどのように企業が開示しているかについては、以下で紹介いたします。

出典:オムロン統合レポート2018より

この事例にて、まさにオムロンのTSRが、同じ期間のTOPIXと並べて記載されていることがわかります。

そして、オムロンのTSRは、5年、10年という期間ではTOPIXを大きく上回っていることが一目瞭然になっています。

なんとも格好良いレポートになっています。

その他、開示事例ではないですが、日経新聞(2019/2)によれば、エフィッシモ・キャピタル・マネージメントが19年6月の株主総会から、投資先の取締役選任の基準をROEから株主総利回り(TSR)に変更することが報道されております。

取締役に収益性だけでなく、株価への意識を高めてもらうのが目的とのことです。

(1)経営陣がTSRの重要性を認識していない(2)取締役の指名や評価基準にTSRを採用していない(3)同業他社に比べTSRが低いのに説明責任を果たしていない場合に取締役選任に反対するということで、

これって経営者が相当程度株主に配慮しなければならないことを意味しています。

ちょっと経営者は大変すぎやしないかという気もしますが、株主会社という仕組み上、避けられないことではありますね。

株主総利回りの有価証券報告書における開示について

そしてTSRは、今後有価証券報告書にてどの会社でも開示されることになります。

開示府令の改正によって、2019年3月31日以後に終了する事業年度の有価証券報告書より、最近 5 年間の株主総利回りの推移を、提出会社が選択する株価指数の最近 5 年間の総利回りと比較して記載することが求められています。

形式は、上記で示した金融庁のフォーマットに沿いつつ、これまでハイライト情報として記載されていた、「主要な経営指標等の推移」にて記載されることが想定されます。

金融庁の計算式に沿うと、期間としては直近5年間の実績値を記載することになります。

また、比較して記載される株価指数としては、TOPIXのほか、日経225(日経平均株価)、TOPIX業種別指数、同業他社平均等が考えられます。

何とも株主重視目線の開示になりますね。

なお、株主総利回りの記載上の留意点については、以下の記事をご覧下さい。