Contents

はじめに

皆さんこんにちは。

アカウンティングファイター(公認会計士)です。

今回は、最近巷でよく耳にする、リース会計について解説していきます。

対象読者は、たとえば以下のような状況に置かれた方を想定しています。

●新リース会計が日本基準でも適用されるからどういう影響があるか調べてくださいと上司に言われたが、参考書を読んでも何を言っているのかよくわからない若手経理マン

●経理がリース会計について慌ただしく話をしているが、いったい何がそんなに大変なのかよくわからない営業マン

私見も含まれておりますので、その限りでお読みください。

それでははじめます。

リース会計とは?

リースとは何か?

リースと聞いてどのようなイメージをお持ちでしょうか。

車のリースなんかよく言いますが、あれは何をやっているのでしょうか。

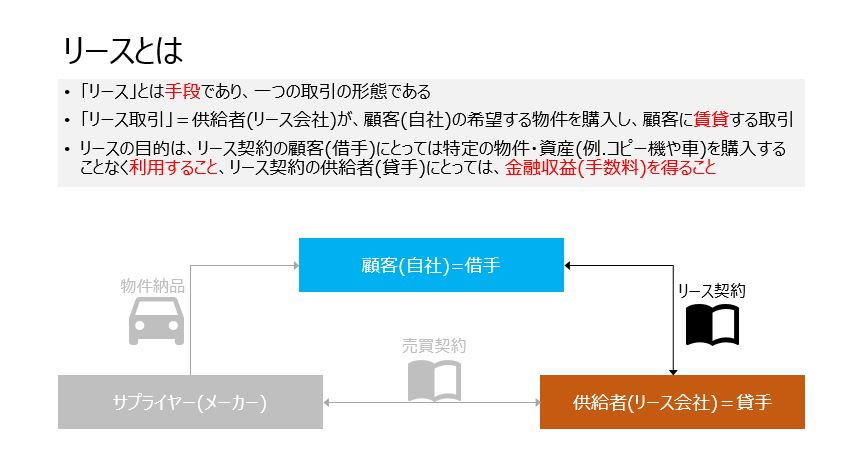

以下のスライドを見てください。

リースがリースが、と言いますが、リースは手段です。何のためにリースをやるのかという、目的があります。

目的は、借手にとっては物件を使うことです。

貸手にとっては、貸したことで得られる手数料を貰う(お金を儲ける)ことです。

借手は、貸手から物件を借りる契約を結び、貸手に手数料を支払います。

なおリース会計の主役はもちろん借手と貸手両方ですが、会計上は借手にフォーカスをあてることが多いです。

リース会計の肝は、この借手の会計上の手当をどのように考えるかという点になります。

リースの実態に目を向ける

リースは手段であると説明しましたが、

要するに借手は物件を使えればいいわけです。

物件を使いたいなら、通常どうするでしょうか。

物件を買いますよね。

手段は別に一つではなく、物件を買えばいい。高額なら、銀行からお金を借りて買えばいい。

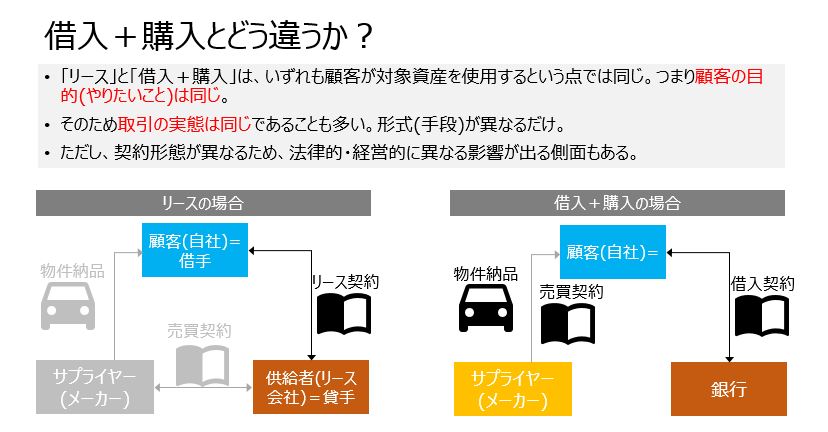

次のスライドをご覧ください。

左右いずれも、顧客(自社)=借手が、何かしらの契約を締結して、物件を手に入れて(使用して)います。

登場人物(会社)と、契約書の名前は異なりますが、

リースも購入も、借手にとってはやっていることは類似していることがおわかりいただけると思います。

会計では、このような「形式は○○だが、実態は●●だ」という事実や特徴に着目することが大切です。

なぜならば、決算書では、この実態●●を捕まえて、これに応じて正しい会計的表現をしていかなければならないためです。

リースの場合、「形式は”リース契約”だが、実態は”借入と売買”だ」というのが一つの捉え方になります。

リースというのは手段や取引の呼び方であり、会計的にはそれ自体はあまり気にせず、リースにより得られる効果や、リスクに着目します。

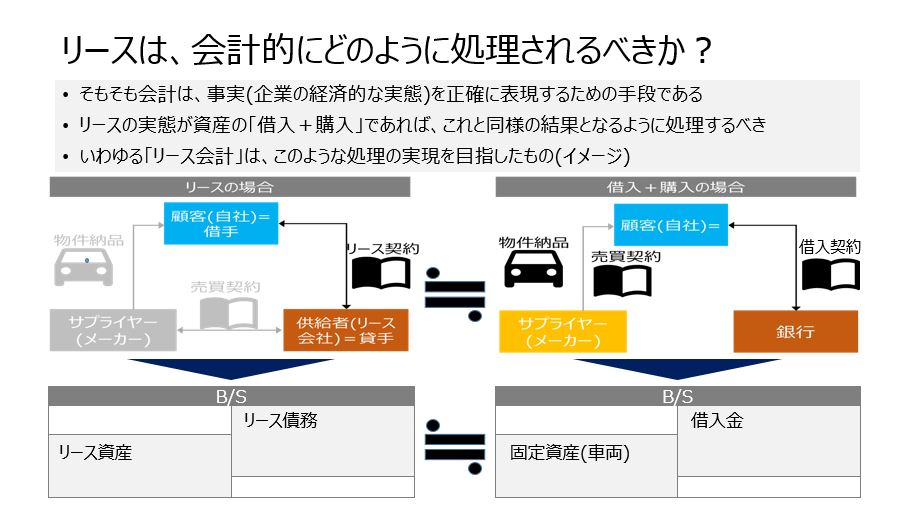

これらの結果、会計では実態が売買に近いリース取引を、売買取引のように取り扱うのが正しいという考え方になります(=売買取引に準じた処理)。

具体的には、資産購入時に資産(固定資産)と借入金を計上するように、リース資産とリース負債を計上するのです。

この部分が、リース会計を考える上での肝になるところです。

何のためにリース会計があるのか?

それはリースという皮に隠れた実態をキャッチして、会計的に適切に表現するためなのです。

なぜリースを行うのか?

リースと借入による購入が近しい取引であることはお話しましたが、

では何故、企業はリース取引を行うのでしょうか。

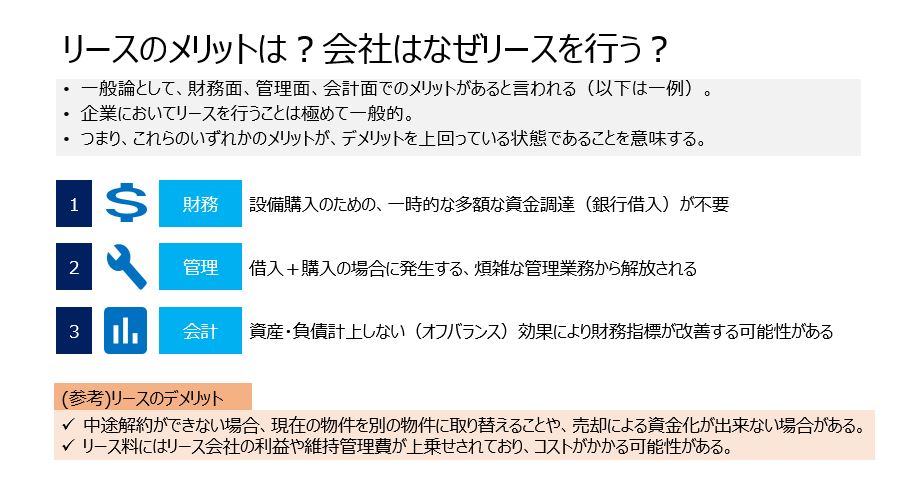

当然そこにメリットがあるからですが、一般的には次のスライドのように言われます。

会計を考えるうえでポイントになってくるのが、スライドの3番(会計面でのメリット)です。

借入+購入に近しい取引を行うのにもかかわらず、これらをオフバランス(費用処理)で済ますことができるのは、

実務処理的にもメリットですし、財務指標的にもメリットです。

もしオンバランスすると、資産と負債がBS計上されます。

資産を計上してしまうと、ROAが悪化します。

負債を計上すると、自己資本比率が低下します。

資産の購入によれば発生していたこれらの影響を、リースにより緩和することができるならば、

対外的に数字責任を負っている経営者にとっては一つのメリットになり得るわけです。

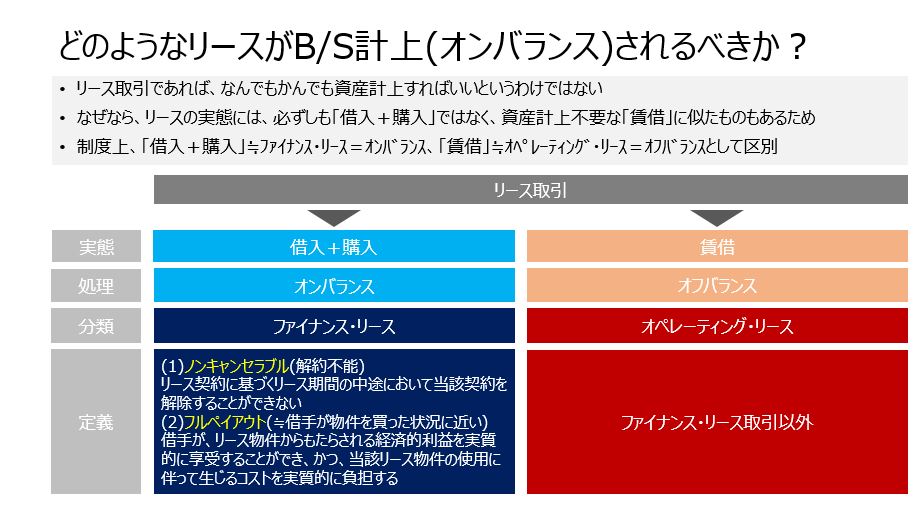

すべてのリースをオンバランスするのが正しいのか?

では、すべてのリース取引について売買処理に準じた処理をすることが適切なのでしょうか。

答えは、否です。

リースは大きく、資産計上されるべきものと、そうでないものの2つに分かれます。

以下のスライドをご覧ください。

ここで、「ファイナンス・リース」という言葉と、「オペレーティング・リース」という言葉が登場します。

これらは、リースを区分するための用語ですが、「ファイナンス」というのは、直訳すると「財務」であり、ここでは資金調達と返済(借入を実行し、返済すること)のような意味で理解するとよいと思います。

まさにファイナンス・リースこそ、「借入をして資産を購入すること」を想定したものであり、売買処理に準じた処理を行う対象にふさわしいものです。

一方、オペレーティング・リースは、定義上はファイナンス・リース以外ということでシンプルなものになっていますが、こちらは実態が「ただの賃貸借」に近いもの、つまり資金調達による資産購入というよりは、モノを借りている行為に近いものです。

どちらも実態が同じじゃないのか?と思われるかもしれませんが、この2つは全く異なります。

ファイナンス・リースでは、(実質的に)解約ができません。借手が、投資(物件の取得と使用)に関してリスクを取っている状態なのです。資産を購入したときも同様に、自らリスクを取って投資を行いますので、「解約」などという概念はなく、この意味で購入と整合します。

一方で賃借取引というのは、基本的に解約が可能です。不動産賃貸借契約が良い例でしょう。建物や土地などという大きな資産にどかっと投資をするのはリスクが高すぎるので、「借りる」という行為に及ぶのです。ファイナンス・リースに比べて、オペレーティング・リースのリスクは限定的です。そのため、賃料をその都度費用処理するほうが実態に合っていると考えられるのです。

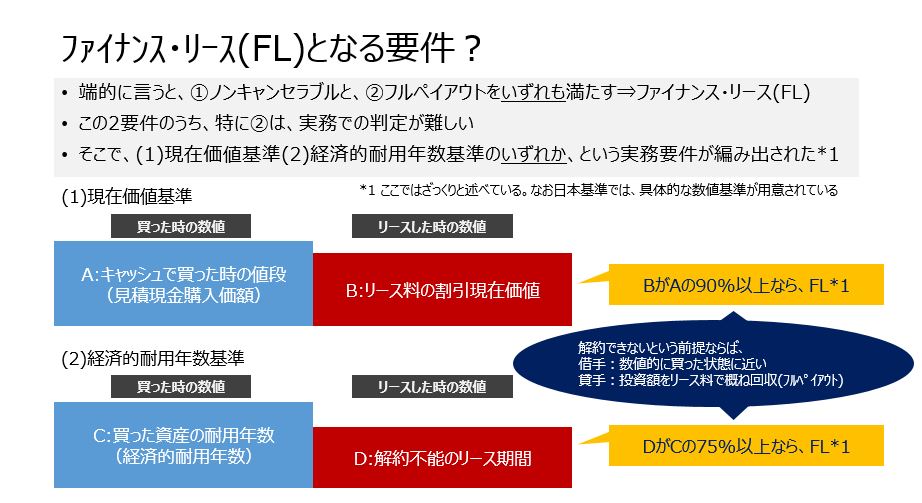

ファイナンス・リースに分類するためのルールとは?

リース取引を「ファイナンス・リース」と、「オペレーティング・リース」に分類しなければならないことはわかりました。

そして、ファイナンス・リースの要件は、①ノンキャンセラブル(解約不能)と、②フルペイアウトの2つであることがわかりました。

では具体的に、どのようにこの①②を判断すればいいのでしょうか。

”実態”といっても、それを簡単に知り得ない場合もあります。

そのため実務ではルールが必要で、日本基準では以下のように定めています。

ここは基準と適用指針(リース取引に関する会計基準の適用指針)を引用させてください。

5.ファイナンス・リース取引とは、次のいずれも満たすリース取引をいうとしている(リース会計基準第5項)。

⑴ リース契約に基づくリース期間の中途において当該契約を解除することができないリース取引又はこれに準ずるリース取引(以下「解約不能のリース取引」という。)

⑵ 借手が、当該契約に基づき使用する物件(以下「リース物件」という。)からもたらされる経済的利益を実質的に享受することができ、かつ、当該リース物件の使用に伴って生じるコストを実質的に負担することとなるリース取引(以下「フルペイアウトのリース取引」という。)

リース取引がファイナンス・リース取引に該当するかどうかは、これらの事項を十分に考慮して判定する必要がある。

9.リース取引がファイナンス・リース取引に該当するかどうかについては、第5項の要件を満たす必要があり、その経済的実質に基づいて判断すべきものであるが、次の⑴又は⑵のいずれかに該当する場合には、ファイナンス・リース取引と判定される。[設例1][設例2]

⑴ 現在価値基準

解約不能のリース期間中のリース料総額の現在価値が、当該リース物件を借手が現金で購入するものと仮定した場合の合理的見積金額(以下「見積現金購入価額」という。)の概ね90パーセント以上であること(以下「現在価値基準」という。)

⑵ 経済的耐用年数基準

解約不能のリース期間が、当該リース物件の経済的耐用年数の概ね75パーセント以上であること(ただし、リース物件の特性、経済的耐用年数の長さ、リース物件の中古市場の存在等を勘案すると、上記⑴の判定結果が90パーセントを大きく下回ることが明らかな場合を除く。)(以下「経済的耐用年数基準」という。)

ファイナンス・リースとなる要件を整理すると、以下のようになります。

ここまでが、現行日本基準に代表されるリース会計(以降、”旧リース会計”と呼称します)に関するひととおりのお話です(ざっくりとですが)。

一応、ロジックに筋が通っており、リース会計の趣旨はわかって一件落着という感じがします。

しかし、実はこの旧リース会計には大きな課題がありました。

次回は、そのあたりから新リース会計へのお話に話を進めていきます。

★新旧リース会計のポイントについては、こちらもご覧ください!

ちなみに、資産の他の論点をもっと知りたい場合は、是非こちらをご覧ください!