Contents

前払費用の理解を深めるための5つのポイント

こんにちは、公認会計士のファイターです。

今回は、前払費用について解説していきます。

といっても、前払費用については税効果や収益認識のような独立した個別の会計基準はなく、むしろあらゆる基準や取引にまたがって出現する勘定科目になっています。

そのため、ポイントの羅列という形でピックアップしてお届けしたいと思います。

定義(そもそも、何なのか?)

前払費用の定義が記載されているのは、企業会計原則注解(注5)においてです。

【注5】 経過勘定項目について(損益計算書原則一のAの2項)

⑴ 前払費用

前払費用は、一定の契約に従い、継続して役務の提供を受ける場合、いまだ提供されていない役務に対し支払われた対価をいう。

従って、このような役務に対する対価は、時間の経過とともに次期以降の費用となるものであるから、これを当期の損益計算から除去するとともに貸借対照表の資産の部に計上しなければならない。

また、前払費用は、かかる役務提供契約以外の契約等による前払金とは区別しなければならない。

さて、わかりにくいですね。

しかし、定義は(1)の黄色のハイライト箇所に記載されています。

一見難しいことを言っていますが、簡単なことです。

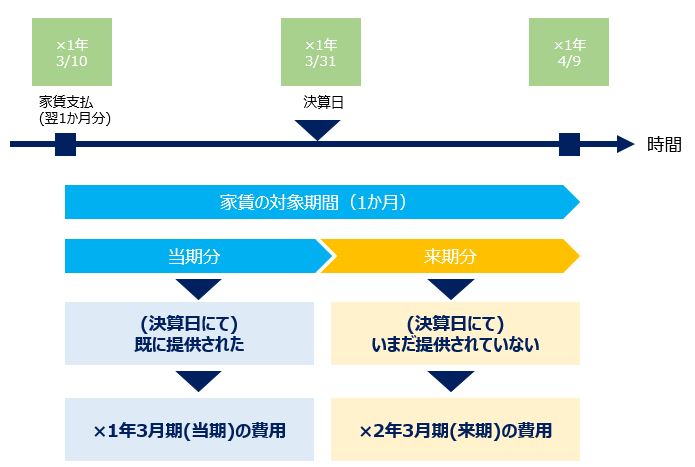

家賃の支払いを例に、以下の図で説明します。

一言で言えば、前払費用はこの図でいうところの「来期」つまりは黄色部分の金額です。

黄色の部分が、「まだその期間について住ませてもらっていない部分の金額」、つまりは「いまだ提供されていない役務(サービス)に対し支払われた対価」ということです。

もし、お金を支払った分の全てを費用で処理してしまうと、×1年4/1~4/9の家賃についても×1年で費用で処理することを意味しますが、これでは×1年3月決算の費用が大きすぎます。

×2年3月期の費用に配分するために使用する勘定科目、それが前払費用になります。事前に支払った費用ということで、名称もそのまんまですね。

前払費用がなぜ資産なのか

費用なのに、資産であるというわかりにくさ

さきほどの企業会計原則注5の定義にあるとおり、前払費用は「貸借対照表の資産の部に計上しなければならない」とされています。

そう、前払費用は、「資産」です。

分かりにくいのが、「費用」なのに「資産」となる点です。

何か財を買ったわけではないのに、資産がBS計上されてしまいます。

なぜ、資産になるのでしょうか?

資産の意味を知っておく

ここで本来は、「資産」とは何なのかという議論をしなければならないところですが、

話が長くなってしまいますので、ここで正解に近づけるイメージを記載します。

「資産」とは、期末日において「将来のために蓄えられている価値」です。

期末時点で資産を持っているということは、将来その資産を使用するなり売却するなりして、将来において価値を受け取れるということを意味します。

ここでいう価値とは、キャッシュに限りません。

家賃などその場所に住むことができるというサービスを受けることも含みますし、繰延税金資産であれば税金を減額する効果という価値を含んでいます。

現金や売掛金、固定資産などを含め、資産はそのような側面を持っています。

勘定科目に惑わされてはいけません。

本質は、「資産」であること。その要件を満たすのかどうか、です。

想定されるお悩み

ここで、想定される質問は以下の通りです。

このようなサービスを受ける権利を期末日時点で保有しているならば、その価値は資産として計上されます。

簿記的な思考が出来る方であれば、借方なんだから資産しかないだろうという感覚をお持ちかもしれませんが、これを理論で説明するのが会計学であり、ざっくり言うと上記のような理となります。

長くなりましたが、前払費用は、先に代金を支払うことによって将来においてサービスを受けられる価値を内包していると言えるため、資産です。

前払金・前渡金との違い

またまた企業会計原則注5の定義に戻りますが、以下のように記載されています。

前払費用は、かかる役務提供契約以外の契約等による前払金とは区別しなければならない

確かに、前払費用も前渡金等も、いずれも上記にある資産の特徴を満たすことから、似ている側面があります。

企業会計原則的に言えば、大きな違いは以下になります。

一定の契約に従い、継続して役務の提供を受ける場合(継続的役務提供契約)において使用されるB 前渡金等

継続的役務提供契約ではない場合において使用される

AとBは、その取引が継続的役務提供契約か否かによって相違していると考えられます。

では、継続的役務提供契約とは何か、です。

それは、具体的な例を挙げますと、以下のような取引が該当することが多いです。

- 家賃

- 保険料

要するに、継続的(1回の単発取引ではない)にサービス提供を受けるための支払であるということです。

前渡金や前払金は、継続したサービスを受けるために取引したというよりは、次回の仕入等の代金を先払いしたものであるにすぎないことが多いです。要するに継続的でない。

これらの違いが、勘定科目の相違として現れてきます。それだけの話です。

一方で個人的な見解を述べますと、この相違による勘定科目の相違は正直あまり大した話ではないと思っています。貸借対照表上の表記が何であるかというだけで、より重要なのはその内訳内容を把握することです。

ただし、前渡金等は、粉飾決算に利用される可能性が高い勘定科目です。不明な支払をしたときに、その内容を適当に隠しておくための科目として使用されることがあります。そのため、これらの勘定科目が実務で使用されていたら、個人的には頭の片隅でそのような側面を意識します。

法人税法上の前払費用

法人税法においても、前払費用について説明があります。

国税庁のページがわかりやすいのですが、

以下のような定義づけがされていて、基本会計(企業会計原則)と同じですね。

1 前払費用

前払費用とは、法人が一定の契約に基づき継続的に役務の提供を受けるために支出した費用のうち、その事業年度終了の時においてまだ提供を受けていない役務に対応するものをいいます。

前払費用は、原則として、支出した時に資産に計上し、役務の提供を受けた時に損金の額に算入すべきものです。

しかし、法人税法で留意するべきは、以下の例外でしょう。

2 短期前払費用

法人が、前払費用の額で、その支払った日から1年以内に提供を受ける役務に係るものを支払った場合において、その支払った額に相当する金額を継続してその支払った日の属する事業年度の損金の額に算入しているときは、1にかかわらず、その支払時点で損金の額に算入することが認められます。ただし、借入金を預金、有価証券などに運用する場合のその借入金に係る支払利子のように、収益の計上と対応させる必要があるものについては、たとえ1年以内の短期前払費用であっても、支払時点で損金の額に算入することは認められませんので注意してください。

いわゆる短期前払費用の特例です。

毎期毎期、重要性の乏しい取引についてまで前払費用を計上してこれを来期取崩して・・・とやっていると、会社の事務処理が多くなってしまい煩わしくて仕方ないので、事務処理の簡素化を目的として認められた方法です。

要は、現金主義(支出時に損金としてしまう)でOKということですね。

ここで注意すべき要件は、会計と同様に「継続的取引」という点です。ある期間において単発で発生した取引は、原則対象外です。これは、利益(所得)操作を排除するためだと言われています。

また、ただし書きにあるように、収益と直接的な対応関係を有している取引についても対象外です。この対応関係を放置すると、利益(所得)が歪んでしまうためかと思われるので、ここで線を引いてきたと理解できます。この線引きについては税法上の理屈ですので、調査官に指摘されて慌てることのないよう、注意する必要があります。

英語名

前払費用を英語で表現すると、どのような科目になるでしょうか。

金融庁が公表するEDINETタクソノミによれば、前払費用は「Prepaid expenses」とされています。

ちなみに、前渡金は「Advance payments-trade」、前払金は「Advance payments-other」とされています。

★経過勘定については、こちらもご覧ください!