Contents

金融商品取引法(金商法)と会社法の違いについて解説します

今回は、金融商品取引法(金商法)と、会社法の違いについて説明します。

両者は本来全く異なる法律です。

実務初心者にとって紛らわしい、企業内容開示制度の制度対応の側面から、共通点・相違点を含めて整理したいと思います。

関係性

会計基準と法律の関係

会計基準というものについての理解

金商法と会社法の違いについて説明する前に、そもそも会計基準とは何かについて確認します。

会計基準は、従うべき会計のルールですが、厳密には法律ではありません。

では何なのかというと、「一般に公正妥当と認められる公正なる会計慣行」と言われます。

それは何かというと、「世間一般的に納得感のある、正しい会計の考え方や処理」と言えます。

信号機に例えるならば、赤なら止まる、青なら渡るという世間一般で正しいとされている実務上のルールがあるわけです。それが法律がどうのこうのという以前に、ある程度守らないと当事者の命が危険にさらされることになります。そして、黄色については「注意して渡る」と捉えることもできるし、実務では「怖いから止まる」、「とにかく猛スピードで渡り切る」といった、場面に沿った判断があり得ます。

会計もこれに同じでして、個々の会計処理について逐一個別に規定するというよりは、「普通に、もしくは理論的に考えて、こうするのが妥当じゃないですか」という慣行や判断があるので、それを可能な限り具現化したのが、会計基準ということになります。

会計基準と法律

会計基準とは別に、金商法や会社法といった法律が存在します。

これらの法律は、当然ながら会計についてのみ定めたものではなく、会計基準を利用することで法体系を構築しています。

つまり、法律が、それぞれの法律の目的を達成するための手段として「会計基準という一般的なルール」を持ち出して、目的であるルールを決めています。

この関係性を理解したうえで、金商法と会社法の解説に入ります。

法律の目的

金商法と会社法は似ていますが、目的が全く異なります。

金商法の目的

最初に、条文を見てみます。

(目的)

第1条 この法律は、企業内容等の開示の制度を整備するとともに、金融商品取引業を行う者に関し必要な事項を定め、金融商品取引所の適切な運営を確保すること等により、有価証券の発行及び金融商品等の取引等を公正にし、有価証券の流通を円滑にするほか、資本市場の機能の十全な発揮による金融商品等の公正な価格形成等を図り、もつて国民経済の健全な発展及び投資者の保護に資することを目的とする。

金商法の目的は、一言で言えば「有価証券の取引を正しく行わせ、投資家を保護すること」です。

ポイントは2つ。

1つは、有価証券の意味。

これは、非常に幅広い金融商品を指します。株式のみならず、社債や投資信託も含みます(第2条参照)。

もう一つのポイントは、投資家。

投資家というのは、文字通り企業に投資をする人や組織のことですが、個人はもちろん、機関投資家と呼ばれるプロの組織も含みます。

既に株主になった人はもちろん、これから株主になろうとする人も含む、時間軸的にも非常に広い概念です。

総括すると(私見ですが)、金商法は、誰でも、どこでも、いつでも、正しく金融商品の取引をできるように制定された法律であると言えます。

会社法の目的

会社法の趣旨は、以下の条文で記載されています。

(趣旨)

第1条 会社の設立、組織、運営及び管理については、他の法律に特別の定めがある場合を除くほか、この法律の定めるところによる。

会社法は、会社という仕組みとかかわりを持つ人や組織の利害関係を調整するための法律だと言われています。

利害関係というのは、以下のような損得関係をイメージすると分かりやすいですね。

株主は会社へ出資しますが、当然配当や経営参加権などのリターンを期待しています。ただ一方で、銀行は会社へ融資して、その資産と金利の回収に躍起になっています。ここで、会社の財産を株主と債権者(銀行)で取り合う、奪い合う格好になります。

このような場合に、会社法などの法律がなければ、無法地帯が放置されます。誰にとっても自分の損得が重要ですから、口論やケンカになることのみならず、株主が債権者を訴訟したり、あるいは銀行が逆訴訟をしたり、もう何が何やらわからなくなってしまう可能性があります。そもそもそんな状況ではお金を投資したり融資したりする意欲がなくなってしまうかもしれません。そんな世界では生きていたくありませんね。

ということで、会社法が法律としてこれらをコントロールすることで、誰にとっても納得感のある調整が図られるのです。

そしてこの調整において利用されるのが、会計基準です。会計は一般に公正妥当なルールでやりましょうやと、そういう話です。

共通点

財務諸表

いずれも、財務諸表の作成について要求しています。

開示

いずれも、財務諸表等についての開示方法について要求しています。

監査

いずれも、財務諸表等についての監査を要求しています。

内部統制

いずれも、財務報告に関する内部統制について規定しています。

提出書類

いずれも、企業が提出すべき書類について規定しています。

提出期限

いずれも、提出書類の期限について定めています。

ということで、いくつかの視点から金商法と会社法を眺めてきましたが、確かにあらためて見ると、似ています。ルールがあるという意味においては。形上は、何か、同じです。似てます。

しかし、その中身が全然異なります。

以下、相違点であぶり出していきましょう。

相違点(違い)

財務諸表

呼称

まず、財務諸表の呼び方が異なります。いずれも、決算書という呼び方はしません。

金商法では、「財務諸表」と呼称します。

一方、会社では、「計算書類」と呼びます。

でも、内容はほとんど同じで、貸借対照表(B/S)、損益計算書(P/L)、株主資本等変動計算書(S/S)で構成されます。呼び方を変える必要がないくらい同じです。

財務諸表の種類

一応ざっくりと整理しておくと、以下が決算書の比較になります。

基本的に金商法のほうが、種類も内容も多くて大変です。

| 決算書 | 金商法 | 会社法 | 備考 |

|---|---|---|---|

| 財務諸表 | 貸借対照表(B/S) | 貸借対照表 | |

| 損益計算書(P/L) | 損益計算書(P/L) | ||

| 株主資本等変動計算書(S/S) | 株主資本等変動計算書(S/S) | ||

| キャッシュ・フロー計算書(C/S) | – | 会社法では開示不要 | |

| 連結包括利益計算書 | – | 会社法では開示不要 | |

| 連結財務諸表 | 連結財務諸表 | 連結計算書類 | IFRSやUSGAAPは現状、連結のみ |

| 財務諸表の注記 | 有価証券報告書 (経理の状況) |

個別注記表 | |

| 附属明細書(計算書類) | |||

| その他 | 有価証券報告書 (経理の状況以外) |

事業報告 | |

| 附属明細書(事業報告) |

開示

利害関係者への提出書類

開示については、まず金商法では有価証券報告書の提出が必要になります。これは未来の株主に向けての書面でもあるため、一般に開示されます。誰でも見ることができます。また、有価証券報告書の中に、財務諸表や注記、その他のあらゆる情報が詰まっています。

一方、会社法では事業報告や計算書類の作成が必要になりますが、こちらは誰に対して提出するのかと言うと、株主総会や取締役会といったいわば内輪の人々に提出することをメインに想定したものになります。ただし、計算書類は会社に備え置いたり、公告(官報掲載など)したりすることで、債権者にも情報を行き届ける必要があります。また最近では上場会社は一部についてインターネットで開示したり、あるいは上場していなくてもまったくの任意で自社ホームページで開示したりと、外部の第3者でも計算書類を閲覧する機会は増えています。

ただし、附属明細書については、会社に対し閲覧やコピーを取る請求をする必要があります(面倒な手続きを経れば、一応見れる)。

分量

不特定多数の投資家に対する開示を行うことを前提としているためか、金商法(有価証券報告書)では会社法に比べて膨大な量の開示を必要とします。

有価証券報告書は、その企業を分析する人にとってなくてはならない、公式の法的リソースだと言えるでしょう。

提出期限

有価証券報告書は決算日後、3か月以内に提出しなければなりません。これは当然監査後の提出になりますので、実際の準備期間は、1~2か月程度とみておくべきでしょう。結構忙しいです。

一方、会社法計算書類は、決算日後3か月以内に開催される株主総会に間に合うよう、原則としてその2週間前までに株主に送付する必要があります。現行実務の感覚からすれば、3月末決算であれば6月後半で株主総会を行うことが多いので、5月頭~中旬くらいに監査も含めて終わっているスケジュール感ですね。結構忙しいです。

順番としては、会社法計算書類をきっちり終わらせて、6月はほとんど有報の作業を行うことになります。

6月は次の第1四半期の作業・準備も並行で行わざるを得ないため、結論として6月まで忙しいです。

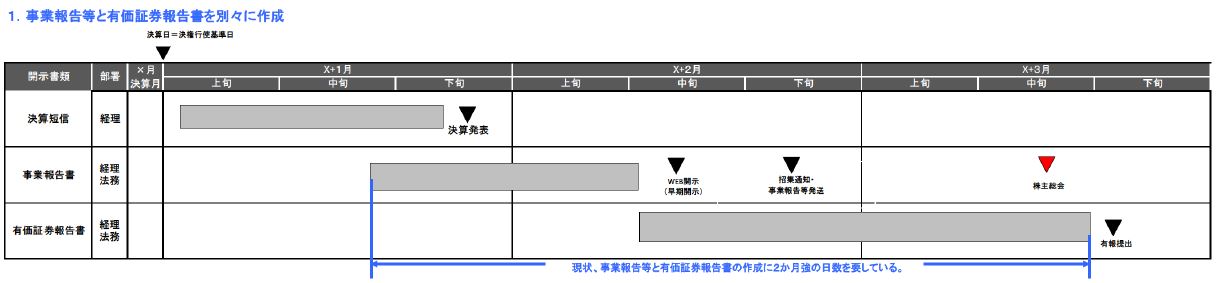

このスケジュール感を図示したものが、以下です。

出所:経済産業省HPで公表している資料より

監査

監査については、金商法でも会社法でも大きな違いはありません。

監査の水準が変わるということも基本的にはありません。

しかし、監査の結果である監査報告は、金商法の財務諸表、会社法の計算書類のそれぞれに対してなされることになっています。

つまり、年間通じて同じ監査をしているのだけれども、監査人による監査報告書は2通走るということになります。

これにともなって、例えば以下のような相違が出てきます。

| 金商法 | 会社法 | 備考 | |

|---|---|---|---|

| 監査報告書(監査法人等) | 金商法用に出す | 会社法用に出す | |

| 監査報告書(監査役等) | – | 会社法用のみ | |

| 弁護士確認状 | 金商法用に出す | 会社法用に出す | |

| 後発事象 | 会社法のあと、金商法用に確認する | 会社法用に確認する | 修正後発事象の論点あり |

| 開示チェック | 比較的時間がかかる | 比較的短期 | |

| 対象会社 | 上場会社が基本 | 非上場会社も対象で、会社数が多い |

内部統制

J-SOXの導入後、金商法の内部統制ルールと会社法の内部統制ルールにはかなりの違いが出てしまっています。

金商法上は、有価証券報告書を提出しなければならない会社(基本的に、上場会社)は、「内部統制報告書」を提出しなければなりません。「内部統制報告書」は、会社が自ら内部統制について評価し、結論を出すものです。内部統制に問題がないことについて、会社自ら責任を負わなければならないことになっているのです。さらに、「内部統制報告書」に対しては、監査法人等の監査人が監査を行い、監査人から「内部統制監査報告書」が提出されます。

| 会社が作成 | 監査人が作成 | |

|---|---|---|

| 金商法上の書類 | 内部統制報告書 | 内部統制監査報告書 |

| 会社法上の書類 | 事業報告など | なし |

一方で、会社法においては、内部統制報告書のような制度はありません。

ただ、内部統制については、「取締役の職務の執行が法令及び定款に適合することを確保するための体制その他株式会社の業務並びに当該株式会社及びその子会社から成る企業集団の業務の適正を確保するために必要なものとして法務省令で定める体制の整備」という表現で規定されています(会社法362条4項6号)。

「体制」という用語で表現されていますが、取締役会が他人に投げずに取締役の責任として「内部統制」を構築するという意味になります。

そして、それは事業報告に記載しなければならない(会社法施行規則118条2)ことになっています。

関連記事

さらに踏み込んで、ディスクロージャー制度全体について理解を深めたい方は、以下の記事もご覧ください!

主なポイント

● ディスクロージャー制度とは何なのか?目的は端的に言うと?

● 投資家と呼ばれる人々は何をしたいのか?

● ディスクロージャー制度が有効に機能しないと何が起こる?リンゴに例えて説明します

● 日本のディスクロージャー制度の歴史と変遷は?