【USGAAP】米国会計基準におけるのれん減損にかかる会計処理のポイント

こんにちは。太郎です。

今回は、USGAAP(米国会計基準)ののれんの取り扱いについてフォーカスをあてて調べてみましたので、記事にしたいと思います。

のれんの減損については、現在IFRSでも議論になっていますし、日本基準では当初から償却アプローチを主張しています。

また、そもそものれんとは何なのかについても、当ブログで独自の解説をしてきました(以下参照)。

USはUSでのれんのルールがあるわけです。USののれんについては、その取扱いは概ねIFRSに近いと言えるものの、US独特の考え方や取り扱いもありますので、ご紹介します。

減損会計の基準体系

まずは、基準の体系について整理しておきましょう。

UGAAP

USGAAPにおいては、のれんの減損はASC350-20という基準書でルールが決められています。

なお、ASC350-20は、ASU2017-04(のれんとその他の無形資産-のれん減損の単純化)の公表により、アップデート(簡素化)されています。こちらはSEC登録企業が、2019年12月26日以降開始年度から適用されています。今回の解説は、このアップデート適用後を念頭に行います。

日本基準やIFRSとは異なり、のれん専用の基準書(ASC350-20)が設けられていて、その中にのれんの減損についてルールが記載されていることになります。

Codificationとは、よく「成文化」と言われますが、これは旧来、USGAAPとされる公表文献があまりに多数にわたっており、実務の使用に耐えないものであったため、これを1つの体系だった権威ある文書にまとめあげたという意味が込められています。

ただし、それでもなお、USGAAPの分量はIFRSよりもずっと多いものとなっています。

ASU(Accounting Standards Update)と称されるこの一連の更新は、FASBのHPにおいてその履歴を確認できます(リンクはこちら)。

例えば、ASU2017-04であれば、2017年において、4番目に発行されたという意味になります。

日本基準・IFRSの基準書

USGAAPに対して、日本基準とIFRSでは、「減損」用の会計基準がセットされています。「減損」の中で、のれんのルールが記載されています。

日本基準では「固定資産の減損に係る会計基準」とその適用指針が、IFRSではIAS36がこれに該当します。

のれんの会計処理(償却の有無)

さてここからは、USGAAPにおけるのれんの会計処理について、その特徴を記載していきます。

まずは、のれんの償却についてです。

のれんは償却しない(原則)

USGAAPでは、のれんの償却はされません。

その代わりに、最低でも年に一回は報告単位というレベルで減損テストをすることになっています(ASC350-20-35-1)。

つまり、IFRSと同じですね。

ASC350-20-35-1

Goodwill shall not be amortized. Instead, goodwill shall be tested at least annually for impairment at a level of reporting referred to as a reporting unit.

まず、こののれんの非償却という部分が、IFRSとは同じですが、決定的に日本基準と異なります。

のれんを償却できる会社(例外)

原則(上場会社)は上記の通りなのですが、非上場会社等では、例外的にのれんを償却するという代替的な会計方針を選択できることになっています(ASC350-20-15-4)。

この場合、10年以内で定額法により償却を行うことになります(ASC350-20-35-63,64)

これは所謂、”できる規定”でして、限られた会社が、自ら選択をすれば採用可能なルールです。

USGAAPは、非上場企業の会計処理やその適用時期についても、上場会社とは区別して指示を出す特徴があるのですが、その中でも特徴あるルールだと思います。

15-4 A private company or not-for-profit entity may make an accounting policy election to apply the accounting alternative in this Subtopic. 以下略。

なんせ、同じのれんなのに、上場しているかしていないかで、会計処理がかなり異なるわけですから。

のれんの減損テスト

次に、のれんの減損についてご紹介します。

何ステップアプローチ?新ルールへ移行

よく、日本基準は認識→測定の2ステップアプローチ、IFRSは1ステップアプローチ(認識のステップがない)と言われますが、USはどうなのでしょうか。

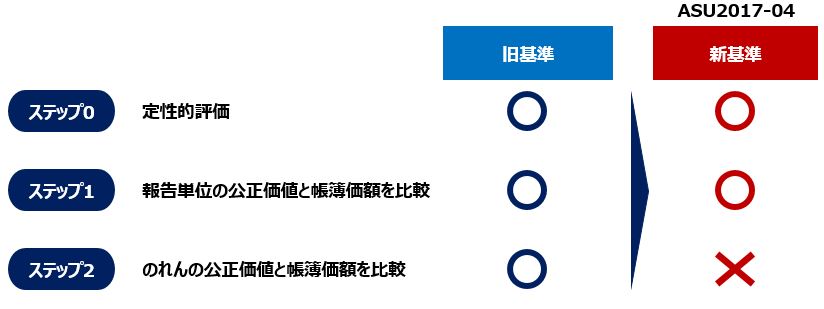

旧ルール

ASU2017-04の適用前においては、USでものれんの減損については「2ステップ」と呼ばれていました(ASC350-20-35-3)。

同じ2ステップですが、日本基準とは意味が異なります。すなわち、以下のようなものでした。

- ステップ1:報告単位ののれんを含む帳簿価額と、公正価値を比較する

- ステップ2:報告単位の帳簿価額が公正価値を超える場合、のれんの黙示の公正価値( the implied fair value of that goodwill)とのれんの帳簿価額を比較して、減損損失を特定する

ここでの報告単位は、事業セグメントまたはそれより1つ下のレベルという定義がされていますが、ざっくりとは、のれんを含む、資金生成単位(CGU)のイメージでとらえてください。まず全体の公正価値を算定して、それで減損がありそうな場合、2ステップ目に進みます。ここまでは、IFRSと似ています。

しかし2ステップ目では、報告単位におけるのれんの公正価値を、企業結合でのれんを認識するのに用いられるのと同じ方法(PPA)により決定します。

ここまで書いただけで、第2ステップがややこしくてコストがかかることがわかります。

更にややこしいのですが、ステップ1の前に、いわば「ステップ0(ゼロ)」として、「定性的評価」という段階が設置されています。この定性的評価は、改正後も残っているので、後ほど触れます。

新ルール(ASU2017-04)

ASU2017-04の適用後においては、この従来のルールが単純化されています。すなわち、上記の2ステップ目が削除されており、ステップ0と、ステップ1のみになっています。

ステップ0を旧基準にならってステップ数に数えないのであれば、USGAAPでも、改正後は1ステップアプローチになっていると言えます。

(ステップ0は、減損「テスト」という言い方ではなく、任意の「評価」という表現になっています)

が、実質的には2ステップと言えなくはないと思います。

ASU2017-04の減損テスト

新しいUSの減損ルールでは、上記で触れた通り、のれんは最低でも年に1回は、減損テストを行うことになっています(ASC350-20-35-1)。

そして、年度ののれんの減損テストは、テストが毎年同じ時期に実施される場合に限り、年間のいつ行っても良いことになっています(ASC350-20-35-28 The annual goodwill impairment test may be performed any time during the fiscal year provided the test is performed at the same time every year. )。

このあたりは、IFRSと同じルールになっています。

さきほど改正後のUSGAAPではのれんの減損は1ステップと述べましたが、実際は、ステップ0「定性的評価」と、ステップ1「定量的テスト」の2種類の段階が用意されています。

まず、定性的評価を任意で行って、そこで減損がありそうなら、定量的テストに進むという大枠になっています(ASC350-20-35-3)。

ASC350-20-35-3

An entity may first assess qualitative factors, as described in paragraphs 350-20-35-3A through 35-3G, to determine whether it is necessary to perform the quantitative goodwill impairment test discussed in paragraphs 350-20-35-4 through 35-13. If determined to be necessary, the quantitative impairment test shall be used to identify goodwill impairment and measure the amount of a goodwill impairment loss to be recognized (if any).

ステップ0:定性的評価(qualitative assessment)

では、定性的評価(qualitative assessment)とはどのようなものでしょうか。それは、上記条文にあるとおり、350-20-35-3A ~35-3Gにおいて記載されています。

定性的評価は、報告単位の公正価値がのれんを含む帳簿価額を下回る可能性が50%以上であるかどうかを判断するものとされており(35-3A)、この評価は企業のオプションであるとされています(35-3B)。

この評価の結果、公正価値が帳簿価額を下回る可能性が50%未満となれば、定量的な減損テストであるステップ2に進む必要はなくなります(35-3D)。

定性的評価では、具体的には、例えば以下のような関連する事象及び状況を評価することになっています(35-3C)。

| a | マクロ経済の状況 (一般的な経済状況の悪化、資本調達の制限、外国為替レートの変動、その他株式市場および信用市場の動向など) |

| b | 業界および市場に関する考慮事項 (企業が事業を行う環境の悪化、競争環境の激化、市場に依存した倍率や指標の低下(絶対値および同業他社との相対的な比較を考慮)、企業の製品やサービスに対する市場の変化、規制や政治的動向など) |

| c | コスト要因 (収益およびキャッシュフローに悪影響を及ぼす原材料費、人件費、その他のコストの増加など) |

| d | 全体的な財務実績 (キャッシュフローのマイナスまたは減少、または関連する過去の期間の実績および予測と比較して、実際または計画された収益または利益の減少など) |

| e | 企業特有の事象 (経営陣、主要人物、戦略、顧客の変更、倒産の可能性、訴訟など) |

| f | 報告単位に影響を与える事象 (報告単位の純資産の構成または帳簿価額の変更、報告単位の全部または一部の売却または処分の可能性、報告単位内の重要な資産グループの回収可能性のテスト、または報告単位の構成要素である子会社の財務諸表においてのれんの減損を認識することなど) |

| g | 株価の持続的な下落 (絶対的なものと同業他社との相対的なものの両方を考慮)。 |

これらは例示に過ぎませんが、これらは日本基準の、減損の兆候の判定に似ていますね。

ただし、定性的評価とあるように、日本基準のようなキャッシュ・フローが2年連続で赤字かどうかなどの兆候の指標は見当たりません。

そのため、この「無いことを証明する」タイプの定性的判断は、判断の漏れや、主観性が入り込むリスクがあると思われます。

これもあってか、CAM(Critical Audit Matter。日本では21年3月期から始まるKAMに相当)においても、この定性的評価に関する記載がされることがあります。

以下では、その1つの事例をご紹介します(筆者にて翻訳)。

RESMED INC 製造業(外科・医療機器・器具) 2019/8/8公表(決算日2019年6月30日)

のれんのトリガーとなる事象の決定と評価

連結財務諸表の注記1(g)および6に記載されているとおり、2019年6月30日時点ののれんの帳簿価額は1,856百万ドルでした。

会社は、年1回および、のれんを含む報告単位の帳簿価額が報告単位の公正価値を上回る可能性を示す事象や状況の変化があった場合に、のれんの減損テストを実施しています。当年度は、各報告単位の公正価値がその帳簿価額を下回る可能性が50%以上あるかどうかを判断するための定性的な評価(ステップ0)のみを実施しました。

このような事象は、のれんの減損の可能性を示すものであり、監査人の判断が必要となるため、のれんのトリガーとなる事象の判断と評価を重要な監査事項として認識しています。このような事象は、のれんの減損の可能性を示すものであり、監査人の判断が必要とされます。最近の買収、マクロ経済状況、業界および市場の状況、コスト要因、過去および予測される業績、時価総額、企業や報告単位に特有の事象などの潜在的な事象を評価するためには、より高度な監査判断が必要となります。これらの事象が発生した場合、当社のステップ0の評価や、のれんの減損についてさらなる定量的分析が必要かどうかの判断に大きな影響を与える可能性があります。

この重要な監査事項に対処するために実施した主要な手続は以下のとおりです。

・のれん発生の可能性のある事象の評価に関連する統制を含め、のれんの減損評価プロセスに関する内部統制を検証しました。

・当社の報告単位に対するステップ 0 の評価を以下の方法で行いました。

– 世界の主要地域における国内総生産やインフレ率などのマクロ経済指標を考慮する。

– 企業向けソフトウェア業界、睡眠・呼吸ケア業界のアナリストレポートの情報を、当社が使用している業界および市場の考察と比較して評価する。

– コスト要因、報告単位の財務実績、当社の時価総額、その他企業や報告単位に特有の事象の分析

このケースでは、ステップ0のみを行い、ステップ1を行っていない点にリスクがあるということですね。そのため、監査手続としては、監査人の視点で、ステップ0を検証するという流れになっています。

ステップ1:定量的テスト(quantitative goodwill impairment test)

定量的テストは、所謂減損テストのイメージでとらえてしまってよいものです。

すなわち、報告単位ののれんを含む帳簿価額と公正価値を比較して、公正価値>帳簿価額であれば減損しないし、公正価値<帳簿価額であればのれんが減損していると考え、減損損失を認識します(ASC350-20-35-5,6)。

減損する場合には、報告単位に含まれているのれんの金額を上限として、のれんの減損損失が計上されます。

なお、のれんの減損損失が認識された後、調整後ののれんの帳簿価額が新たな会計上のベースとなる金額となるため(35-12)、以前に認識されたのれんの減損損失のその後の取消は、その損失の測定が認識された後は禁止されています(35-13)。つまり、のれんの減損の戻し入れは認められていません(IFRSとも同じ)。

ちなみに、米基準ではのれんのみならず、その他の固定資産(長期性資産)の減損戻入についても認めらていません(ASC360-10-35-20)が、ここはIFRSと異なるところです。

まとめ

いかがでしたでしょうか。

IFRSと同じようなルールにはなっていますが、細部では結構異なるところもありますので、今回記事にしてみました。

なお、今回参照した専門書は、以下です。

|

価格:10,230円 |

![]()