Contents

有償ストック・オプション会計について理解を深めるためのポイント

こんにちは、フィナンシャルアタッカーこと哲です。

今回は、有償ストック・オプションについて理解を深めていきます。

無償ストック・オプションとの違い

有償であることの意味

無償ストックオプションとの違いは、当然、有償であることです。

つまりは新株予約権の発行にあたり、付与された人から発行体である会社にその対価の支払いがあるわけです。

しかし、この支払があることが、この取引の解釈を難しくしています。

そもそも、(費用計上の検討対象となる)ストック・オプションの定義は以下のとおりとされています(下線は筆者追加)。

会計基準2項

(2) 「ストック・オプション」とは、自社株式オプション(新株予約権を含む)のうち、特に企業がその従業員等に、報酬として付与するものをいう。

上記の通り、SO基準が想定している取引は”報酬”です。

形は会社から従業員等へのオプション(新株予約権)の発行ですが、その意味するところは報酬なわけです。

この本質から考えると、報酬をもらう人が報酬を与える人にお金を支払うという有償ストック・オプションは、ちょっと逆説的な部分があり、解釈がややこしいですよね。

この取引の理解として、以下の2通りが考えられます。

- 単に新株予約権の取得のために払込みをしたのか?

- それともインセンティブがある実態から考えて、報酬が与えられたものとして処理すべきなのか?

前者であればストック・オプションではないため費用処理対象はせず、単に新株予約権の発行として処理すればよいし、後者であればストック・オプションとして費用処理対象取引になります。

SOなのかどうかの判断基準

この判定をどのような判断で行えばよいでしょうか。

ここで着目されるのが、「企業が、従業員等から労働サービスを受け取ったという事実があるかどうか」の判断です。

サービスを受け取っているなら、その見返りで報酬が与えられていると解される可能性が高まりますし、受け取っていないなら、単なる新株予約権かもしれません。

そしてこの時、このサービス授受の事実の判定で用いられるのが、「権利確定条件」です。

会計基準2項

ストック・オプションには、権利行使により対象となる株式を取得することができるというストック・オプション本来の権利を獲得すること(以下「権利の確定」という。)につき条件が付されているものが多い。当該権利の確定についての条件(以下「権利確定条件」という。)には、勤務条件や業績条件がある。

なぜ権利確定条件が重要かというと、(日本基準からは離れますが、)IFRS2号においては、以下のような記載があるためです。

権利確定条件 (vesting conditions) 出所:IFRS2付録A

株式に基づく報酬契約に基づいて、現金、その他の資産又は企業の資本金融商品を受け取る権利を相手方に与えることとなるサービスを企業が受け取っているかどうかを決定する条件。権利確定条件は、勤務条件か業績条件のいずれかである。

このIFRS2号の考え方によれば、権利確定条件がある場合は付与の後、権利確定までの間サービスを受け取っていると考えられるが、権利確定条件が無い場合は(付与後に)サービスを受け取ることはないと考えられる(そういう風に読めてしまう)ということになります。

確かに、権利確定に条件が付されている場合、その確定に向けて、将来頑張る(サービスを提供する)と考えることに違和感はありません。この条件があることが、サービスの存在についてほのめかしています。

そんなこともあってか、日本基準においては、2018 年(平成30 年)1月12 日に、ASBJ より実務対応報告第36 号「従業員等に対して権利確定条件付き有償新株予約権を付与する取引に関する取扱い」が公表されています。

これは、従業員等に対して権利確定条件付き有償新株予約権を付与する取引を想定しています。

有償SOには、権利確定条件が付されないこともあり得ますが、とりあえずそれは横に置いておいて、よりサービス授受がありそうな取引にフォーカスして、基準化をしているという理解ができます。

(参考)IFRSの業績条件の意味に注意

ちなみに、上記で触れた「権利確定条件」について、深堀りします。

「権利確定条件」は、IFRS上は「勤務条件」と「業績条件」で構成されています。そして、この「業績条件」は、所謂企業の業績達成などの目標を指すのですが、それだけではなくて、従業員等の勤務提供がともなって初めて業績条件足り得ることとされています。

▶IFRS2.付録A

業績条件(performance condition)

次の両方を要求する権利確定条件

(a) 相手方が所定の期間の勤務(すなわち、勤務条件)を完了すること(勤務の要求は明示的である場合も黙示的である場合もある)[参照:BC346]

(b) 相手方が(a)で要求されている勤務を提供している間に、所定の業績目標が達成されること

▶BC346

業績条件となるためには、業績目標に勤務要求(黙示的でも明示的でもよい)が付帯している必要があるということである。

すなわち、IFRSのいう業績条件は、勤務条件を含んだものでなければなりません。そのため、従業員の在籍等は必要なく、単に業績目標を達成することが条件となっている場合(純粋な業績条件)、IFRSでは「権利確定条件(業績条件)」としては扱われません。

そのためIFRSでは、勤務を一切求めない純粋な業績条件のみが条件となっている場合、上記のIFRS2付録Aにある定義から、(勤務要求がないので)従業員等からのサービスの提供がないと結論付けられることがあります。

「権利確定条件」を認めないのならば、そのようなSOは日本基準の実務対応報告第36 号(「権利確定条件」付き有償SOを前提としている)の適用はないことになりますね

(基準を飛び越えた話なのであまり意味のない議論かもしれませんが、業績条件はそれだけ結論が大きく変わり得るポイントです)。

日本基準(実務対応報告第36 号)は、IFRSのように業績条件の細かいルールはないので、単なる業績目標のような「勤務を一切求めない純粋な業績条件」でも、業績条件になってしまう(したがって、純粋な業績条件のみが付された有償SOも、36号の対象となる)ものと考えられます。

ストック・オプション等に関する会計基準

2.(11) 「業績条件」とは、ストック・オプションのうち、条件付きのものにおいて、一定の業績(株価を含む。)の達成又は不達成に基づく条件をいう。

まとめ

|

付与後、直ちに権利確定する場合(IFRS2)

なお、IFRS2.14/BC200~202によれば、以下のような記述があります。

付与した資本性金融商品が直ちに確定する場合には、相手方は、当該資本性金融商品に対する無条件の資格を得る前に一定期間のサービスを完了することを要求されていない。反対の証拠がない限り、企業は、当該資本性金融商品の対価として相手方が提供するサービスをすでに受け取っているものと推定しなければならない(株式やストック・オプションの権利が直ちに確定する場合には、企業はそれと反対の証拠が存在しない限り、サービスをすでに受け取ったものと推定される)。

この場合、企業は、付与日において、受け取ったサービスの全額を対応する資本の増加とともに認識しなければならない。

上記の通り、権利確定条件が付されていなくても、直ちに権利確定する場合は、IFRS2号では過去のサービスを受領したと考えて費用処理をする指示があります。

新株予約権か、SOか、実務上の判断が難しい側面はありますが、サービス授受が推定されてしまうことは少なくないのではないかと思われます(当然、純然たる資金調達目的による発行の可能性はゼロではないので、推定されるから直ちに決定というわけではないと思いますが)。

有償SO=従業員等との資本取引であると解釈する説

日本基準においては、制度的には上記の通り実務対応報告第36 号が制定されておりますが、これに対する意見として、有償SO=従業員等との資本取引であると解釈する説が多くの識者から主張されていたことも事実です。

これらは、有償SO=サービス提供取引であると看做すスタンスを取る実務対応報告第36 号の解釈が、ある意味で強引ではないかという疑問を主張するもの(のように見える)です。

36号が出される前は、いくつかの会社において、従業員等に有償SOを付与することは、発行会社の従業員等などに対して、当該会社が発行する有価証券の時価相当による投資機会を提供することを目的とするものであると整理していました。

そのため、有償SOは資本取引が実態であるとしていたので、半強制的に費用処理を求める基準設定に違和感があった(というかいろいろ大人の事情があった)のではないかと思われます。

この論争に終止符を打つため(?)、ASBJは36号において以下のようなルールを策定しています。

4.(略)ただし、権利確定条件付き有償新株予約権が従業員等から受けた労働や業務執行等のサービスの対価として用いられていないことを立証できる場合、当該権利確定条件付き有償新株予約権は、ストック・オプション会計基準第2 項(2)に定めるストック・オプションに該当しないものとし、当該権利確定条件付き有償新株予約権を付与する取引についての会計処理は、企業会計基準適用指針第17 号「払込資本を増加させる可能性のある部分を含む複合金融商品に関する会計処理」(以下「複合金融商品適用指針」という。)に従う。

報酬でないというなら、「従業員からのサービス提供がないことを立証しろ」と言っておられます(後述する、IFRSの業績条件のロジックは通用しない)。

具体的には「対価性がないと判断するためには、対価性の推定を覆すに足りるだけの明確な反証が必要と考えられ、その反証の内容につき開示を求める」ことになりますが、この明確な反証については、現実的にはかなり困難な作業になると思われます。

その困難さにも批判が集中している節がありますが、個人的にはこの文言自体は、厳しいけど「よしなに状況が制された」と感じるところもあります。

会計処理のポイント

入金がある

会計処理のポイントは一つでして、最初の発行時に入金があること。

この仕訳が入ることになります。

| (借) | 現金預金 | ××× | (貸) | 新株予約権 | ××× |

通常は、この新株予約権の発行単価は、当該SOの公正価値単価になります。

仮に、新株予約権の総数について、当初に公正価値で払込があった場合、費用処理はされないことになります。それでも、取引が株式報酬であれば、株式報酬として処理をすすめ、注記が必要になるものと考えられます。

「払込金額」と「公正な評価単価」の意味

この点、会計基準(36号)の設例においては、SOの公正価値=当初の払込額とはなっていません。

ふと、SOを時価発行しなくて大丈夫なのか?と思ってしまうところですが、この点については、以下のプルータス社の説明が一つの参考になります。

つまり、会計基準の用語であり費用処理の前提となる「公正な評価単価」は、本来の金融商品としてのSOの価値(時価)である「払込金額」とは異なるという理解になります。

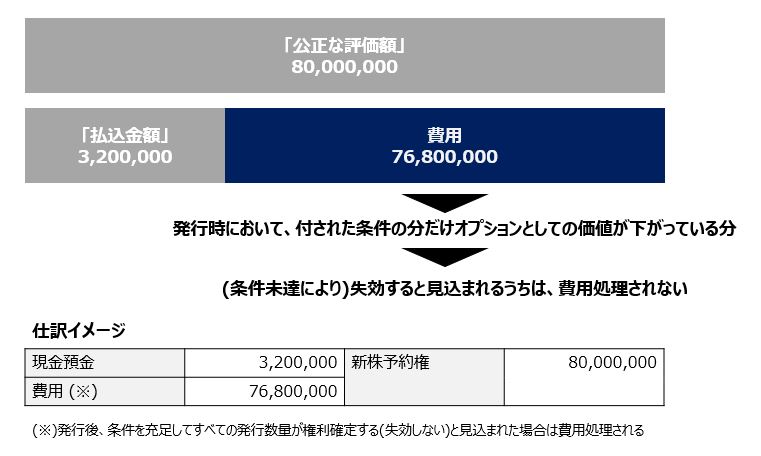

具体的な会計処理としては、まず新株予約権の付与時において付与対象者から払い込まれる金額を純資産の部に新株予約権として計上し、権利確定時点までの各期間においては、当該新株予約権の公正な評価額(付与日における公正な評価単価×個数)から前述の払込金額を差し引いた金額のうち、対象勤務期間を基礎とする方法等により当期に発生したと認められる額を費用として計上します。

ここでいう「公正な評価単価」は、ストック・オプション会計基準特有の概念で、会計処理の対象となるストック・オプションを、権利確定条件を何ら付さないものと仮定して計算した際に算出される、いわゆるプレーンバニラの新株予約権の価額を表します。

付与対象者からの「払込金額」は、新株予約権に設定されている権利確定条件を考慮した、新株予約権の時価をもって決定されるため、「公正な評価額」よりも低い価額となります。このため、結論として、この「公正な評価単価」と「払込金額」との差額分が費用として計上される形となります。

(出所:プルータス・コンサルティングのHPより)

この点、日本基準においては、公正な評価単価の算定について以下のように記載されています。

6. ストック・オプションの公正な評価単価の算定は、次のように行う。

(1) 省略

(2) ストック・オプションは、通常、市場価格を観察することができないため、株式オプションの合理的な価額の見積りに広く受け入れられている算定技法を利用することとなる。算定技法の利用にあたっては、付与するストック・オプションの特性や条件等を適切に反映するよう必要に応じて調整を加える。ただし、失効の見込みについてはストック・オプション数に反映させるため、公正な評価単価の算定上は考慮しない。

上記のように、日本基準上の公正な評価単価は、SOの条件を考慮には入れるとされながらも、(権利確定条件の達成有無にともなう)失効数の反映をしないベースで算定されることになるため、この点が「払込額」との差異になると考えられます。

ちなみにIFRSであれば、「株式市場条件(業績条件の1つ)」や「権利確定条件(勤務条件・業績条件)以外の条件」は公正価値の単価(公正な評価単価相当)に反映しますが、「勤務条件」と「株式市場条件以外の業績条件」については公正価値に反映されないというルールになっています。

その他は基本的に、無償SOの場合と同様の考え方であると考えてよいと思います。

未公開企業(非上場企業)の場合

有償ストック・オプションを、未公開企業(非上場企業)が発行する場合について問題になるとすれば、”「未公開企業における取扱い」(ストック・オプションの公正な評価単価に代え、その単位当たりの本源的価値の見積りに基づいて会計処理を行うことができる特例)を用いることができるかどうか”ではないでしょうか。

※「未公開企業における取扱い」のそもそもの理解については、以下の記事をご覧ください。

この点については、実務対応報告第36 号の公表時にASBJ より示された「実務対応報告公開草案第52 号『従業員等に対して権利確定条件付き有償新株予約権を付与する取引に関する取扱い(案)』に対するコメント」「5.主なコメントとその概要」No.27 において、

実務対応報告第36 号に特に定めのない事項については、ストック・オプション会計基準及び同適用指針に従うことが確認されており(実務対応報告第36 号第8項参照)、ストック・オプション会計基準第13 項に定められる「未公開企業における取扱い」が適用できると考えられています。

(出所:JICPA「インセンティブ報酬の会計処理に関する研究報告」)

ということは、当初、有償SOの発行時には 預金/新株予約権という仕訳が切られるものの、その後の費用処理については、本源的価値による認識ができることになりますね。つまり、有償SO発行後の、(非上場会社としての)費用処理額はゼロになる可能性があります(詳細は上記記事にて)。

税務・税金の取り扱い(税制適格?)

有償SOには税務メリットあり

有償SOの場合、税務上は「新株予約権の有償時価発行」と整理されます。

そのため、税制適格・非適格という議論を考えなくてよくなります。

これが、大きな税務メリットを生むため、企業が有償SOを発行したい原因になります。

ここでは、代表的なメリットを挙げます。

給与課税がない

まず一つ目が、有償SOの場合、権利行使時の給与課税がないという点です。

無償SOの場合、税制非適格であれば、権利行使時に給与課税がなされるので、実際に株式を手に入れてキャピタルゲインを手に入れる前に、権利行使者の納税負担が重くなります。

この点、有償SOであれば、有価証券取引と整理されているので、このような課税は発生しません。

税制非適格と同じ条件でも、給与課税が発生しないので、これは行使者にとってメリットです。

権利行使価格

2つ目が、権利行使価格の制限です。

無償SOの場合、税制適格要件の1つに”権利行使価格を付与時の時価以上にすること”がありますが、これをやろうとすると、発行時の株価にもよりますが、権利行使価格がそれなりの大きな金額になってしまうおそれがあります。そのため、将来の権利行使に必要な資金が大きくなってしまいます。これは行使者にとって厳しい条件です。

有償SOの場合、このような税制適格にするための要件を考える必要がないので、それがメリットです。

なお、有償SOの場合、オプションの価値が大きくなりすぎると、発行時の資金負担も大きくなってしまう可能性があります。そのため、しばしば業績条件等をつけてオプションの公正価値を引き下げる制度設計が検討されます。

有償ストック・オプションの事例

ここから先は、有償SOを発行したとされる事例を見ていきたいと思います。

個人的に理解の参考になると思った事例について記載します。

業績条件によって取り扱いが異なると思われる事例

A社 東証一部 Big4監査人 2020年03月期

こちらは、IFRS採用企業になっています。

この事例は何が興味深いかというと、いずれも有償SOとなる、第7回新株予約権と第8回新株予約権を発行しているのですが、第7回は株式報酬とならず、第8回は株式報酬となっている点です。

|

第7回 |

第8回 | |

|---|---|---|

| 有償 |

〇 |

〇 |

| 発行目的 |

高い目標を掲げ、より一層の事業意欲及び士気を向上させながら、経営陣と株主の利害の連動性を高めることを目的 |

適切なインセンティブ設計による経営陣の強化、それによる複層的な経営戦略の推進、及び経営陣による長期的な企業価値拡大へのコミットメントの更なる向上を企図 |

| 行使条件 |

本新株予約権は、あらかじめ設定された業績目標に関する基準を達成した場合にのみ、権利行使が可能(業績条件) |

・(原則として)割当日から2023年3月31日までの期間において、当社または当社関係会社の取締役、監査役または従業員であることを要す(勤務条件) ・あらかじめ設定された業績目標に関する基準を達成(業績条件) |

| 会計処理 |

割当対象者に対する継続的勤務の対価としての報酬ではないため、IFRS第2号「株式報酬」ではなく、IAS第32号「金融商品:表示」及びIAS第39号「金融商品:認識及び測定」が適用される資本性金融商品に該当 |

持分決済型の株式報酬制度 |

| 費用処理 | N/A | なし |

両者の会計処理の違いは、権利確定条件の有無から決定づけられているのではないかと推測されます。

第8回のほうでは勤務条件が明示されていますので、権利確定条件が付されており、サービス授受があると考えて株式報酬として処理されているように見えます。

一方、第7回のほうでは、勤務条件が明示されていないからか、サービス授受がないと考えて単なる新株予約権取引として扱っているように見えます。

あくまで外見上の想定ですので、実際の判断基準は異なるかもしれませんが、IFRSの業績条件について考えさせられる事例です。

個人的には、第7回で、発行目的で士気向上をうたう(うたわざるを得ない)一方で、会計上は被付与者からのサービス提供は無いと考える(考えざるを得ない)ところに、理解や判断の難しさを感じます。

なお、本株式報酬(第8回)については、連結PL上発行時の費用処理はありません。