Contents

(IFRS16)適用開始_事例分析_その2

昨日、IFRS第16号「リース」の適用開始 事例分析という記事を投稿しました。

本日も引き続き、事例を眺めていくことで、新たな気付について共有させていただきたいと思います。

情報ソースはEDINETです(全文検索=「IFRS第16号」とするなどして、四半期報告書を検索)

1.キリンホールディングス

当初認識後は、原資産の所有権がリース期間の終了時までに移転される場合、又は使用権資産の取得原価が購入オプションを行使することが合理的に確実である場合には、原資産の見積耐用年数で、合理的に確実でない場合にはリース期間と使用権資産の見積耐用年数のいずれか短い期間にわたって定額法により減価償却を行っております。

率直に下線の場合があるんだなあと思いましたね。

あまり見たことがなくて(又は以下は下線だけ読む形でいいのかな)。

当社グループは以下のIFRS16の経過措置の規定(修正遡及アプローチ)に従い、IFRS16を適用しております。

・IFRS16適用による累積的影響を、適用開始日現在の利益剰余金の期首残高として認識

・過去にオペレーティング・リースに分類していたリースについて、

①リース負債を、適用開始日における残存リース料総額を適用開始日現在の借手の追加借入利子率を用いて割り引いた現在価値で測定

②使用権資産を、以下のいずれかで測定し認識

(ⅰ)IFRS16がリース開始日から適用されていたかのように帳簿価額で認識。ただし、適用開始日現在の借手の追加借入利子率を用いて割り引く

(ⅱ)リース負債の測定額に前払リース料又は未払リース料を調整した金額で認識

③適用開始日現在の使用権資産にIAS第36号「資産の減損」を適用

③で資産の減損について触れられていますね。

そして最も目についたのが以下です。

圧倒的な延長オプションの加味ですね。

+30%以上が延長オプションと解約オプションのネットの影響ということになりますね。かなりのインパクトですね。

2年契約であれば2.6年、3年契約であれば平均3.9年でリース計上している計算になります。

この延長オプションの解釈と、その実務への落とし込み際の、「話は別に難しくないけど、見積がとても難しい」感じは、なんとも言えないものがあります。

リース期間については別の記事で書きたいと思っています。

食品系で比較したいので、次も同業を参照します。

2.アサヒグループホールディングス株式会社

当社グループは、従来IAS第17号のもとでオペレーティング・リースに分類されていたリースに同基準を適用する際に、以下の実務上の便法を適用しました。

– 特性が類似したリースのポートフォリオに単一の割引率を適用する。

– 減損レビューの代替として、適用開始日の直前におけるIAS第37号に基づく不利な契約に係る引当金の金額で使用権資産を調整する。

– 残存リース期間が12か月以内のリースに、使用権資産とリース負債を調整しない免除規定を適用する。

– 適用開始日の使用権資産の測定から当初直接コストを除外する。

– 延長または解約オプションが含まれている契約のリース期間を算定する際に、事後的判断を使用する。

こちらはIFRS16.C10のこれまでIAS17を適用していた会社用の免除規定をすべて記載していますね。

(ⅱ)貸手としてのリース

当社グループが貸手となるリースについては、サブリースを除き、同基準への移行時に調整は必要ありません。当社グループは、適用開始日から同基準に基づいて会計処理しています。

同基準では、原資産ではなく使用権資産を参照して、サブリースを分類することが要求されます。移行時において、当社グループは、従来IAS第17号のもとでオペレーティング・リースに分類していたサブリース契約の分類を再評価し、サブリースは同基準の下でファイナンス・リースであると結論しました。当社グループは、要約四半期連結財政状態計算書において、当該サブリースに係る貸手のファイナンス・リースに基づく債権を「営業債権及びその他の債権」及び「その他の非流動資産」に含めて表示しています。

こちらでは貸手のリースとサブリースについて記載されています。

貸手のリースは、これまでのIAS17と同様、ファイナンス・リースか、オペレーティング・リースへ区分して会計処理することになります。

そしてここでファイナンス・リースと判定されたサブリースは、おそらく、賃借不動産を外部に賃貸することや、従業員への寮契約の類が含まれるのではないかと思います。

自己所有不動産を外部に貸し付ける取引は、ファイナンス・リースにはしていないとも読めますね。

3.すかいらーくホールディングス

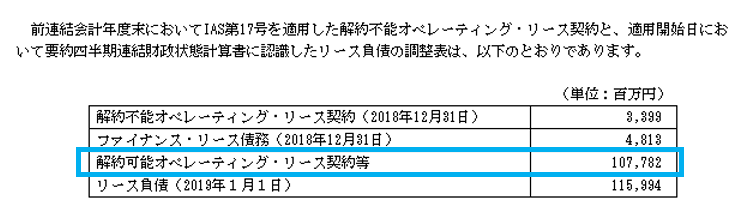

調整表のみ記載します。

(単位:百万円)

こちらも小売業という特徴もあるからか、解約可能分でかなりの追加分が計上されています。

おそらく不動産でしょうかね。

ただし、延長オプションとは明記されていない点には注意が必要です。

4.コカ・コーラボトラーズジャパン

合理的に確実な期間の影響度についてさらに事例がありました。

前連結会計年度末現在でIAS第17号を適用して認識していたファイナンス・リース負債は901百万円でありました。また、同基準を適用して開示したオペレーティング・リース契約7,644百万円(割引前)のうち、少額資産リースとして会計処理されるものが549百万円(割引前)あり、さらに、延長オプションが行使されることが合理的に確実である期間にかかるリース負債の増加等が37,409百万円あります。

「等」が入っているので注意が必要ですが、IAS17のオペレーティング開示では76億で、オプション等によって+374億ですから、かなりの影響があったのではないでしょうか。

「合理的に確実」という曖昧なルールによると、個社ごとの判断や見積によらざるを得ず、さらには監査人の判断のバイアスもあってか、かえって利用者としては同業比較が難しくなる気がしますね・・・。

ここについては、別途集計して分析が必要かもしれません。

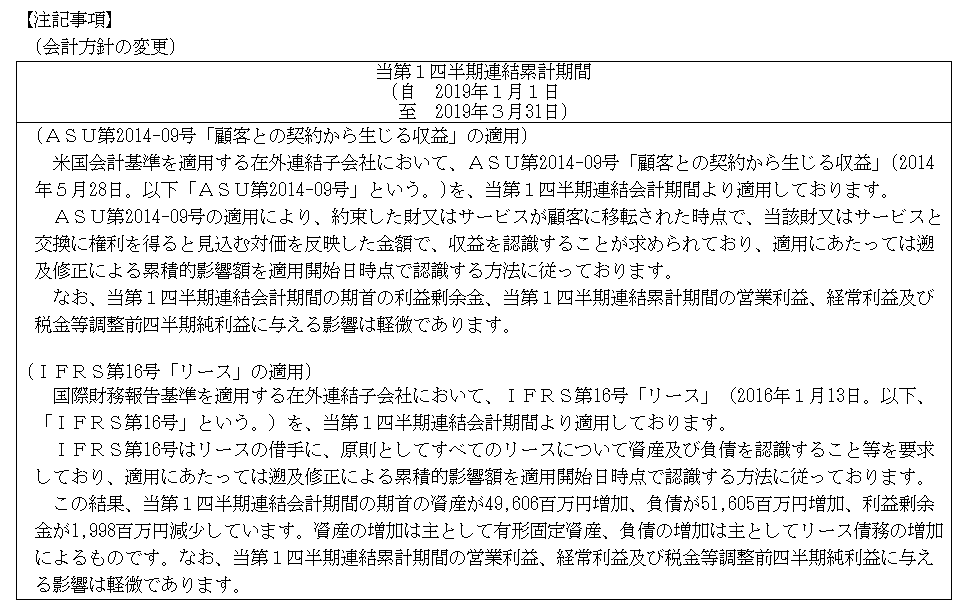

4.ブリヂストン

親会社は日本基準で決算発表していますが、在外連結子会社がIFRS16を適用していることで会計方針の変更の注記をしている例もありました。

これ、実務対応が大変だっただろうなあ・・・。

以下、一応新日本の解説(QA19)をリンクしておきます。

まとめ

今回見た中で気になった、今後の調査候補は、以下です。

・オプションの合理的な確実性(より多くの会社を比較してみたい)

・親会社が日本基準でも、重要性によっては在外子会社がIFRS16適用していたら注記が必要なこともある(こちらも比較してみたい)