回転期間の意味を理解できる4つのポイント

こんにちは、アカウンティングファイターです。

財務分析をしていると、「回転期間」という指標が良く出てきます。

慣れれば非常に使い勝手の良い指標なのですが、

慣れていない会計初心者や経理マン、場合によっては会計士試験合格者でさえも、

指標としては知っているし、公式も覚えているけど、「果たしてこれは何の計算をしているのかしら?」と思う方がいらっしゃるかもしれません。

私もその一人でした。

私の場合はキャリアが監査法人から始まりましたので、

業務の中で必然的に意味を理解して使いこなさなければならないわけですが、

入社間もない現場作業で、いきなり「回転期間分析をやっといて!」と上司から言われても、

「え!何をどうやんの!?」と思ったことがありました。

そんな過去の自分に向けてメッセージを送りたいという思いもあり、

回転期間について解説をしたいと思います。

経理マンや監査人の立場で回転期間についてゼロ知識でも、なるほどそういうことかと理解し、業務に役立てることができる

ということで、主な対象者としては経理マンや監査人を想定しています。

1.回転期間の意味を理解する

回転期間の計算式

例えば売掛金の回転期間がわかりやすいと思いますので、こちらをもとに説明をさせていただきますね。

売掛金の回転期間は、1つの方法として、以下の公式で語られます。

回転期間(月数) = 売掛金 ÷ 売上高 × 12か月

公式自体は、もうよくご存じだと思います。

しかし、その意味についてすぐに説明できますでしょうか。

今回はこちらを掘り下げたいと思います。

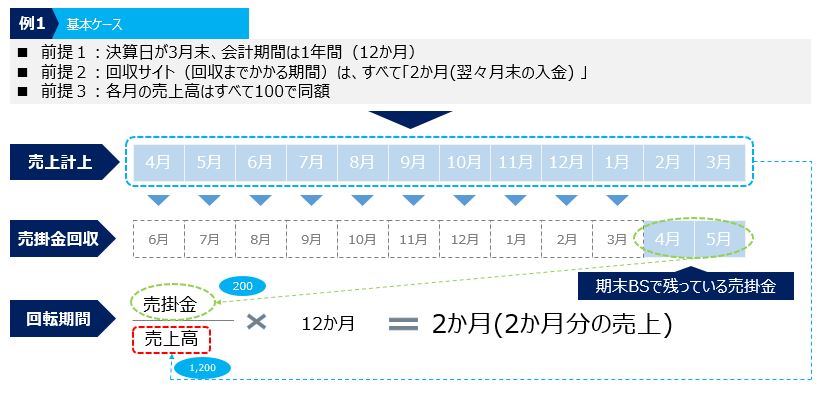

設例で理解

理解を深めるために、簡単な設例をたてて理解したいと思います。

前提1:決算日が3月末の会社を想定する

前提2:回収サイト(回収までにかかる期間)は、すべて「2か月(月末売上の後、翌々月末入金)」とする

前提3:各月の売上高は、すべて100円で同額とする

不自然なくらいシンプルですが、設例を考えるときは単純化することがポイントなので、こんなもんでよいでしょう。

さて、このような会社の回転期間は何か月になるでしょうか。

回収サイトが全て2か月で、全ての月次売上が100円なら、期末(3月末)の貸借対照表にストックされている売掛金は、100円×2か月=200円になるはずです。

この200円は、期末の2か月前の売上合計となっており、2月の100円と3月の100円を足したものです。

1月の100円は、回収までの期間が2か月ですから、3月末にはすべて回収されて売掛金としてはゼロになっているはずだからです。

以上をもとに、公式にあてはめると、以下のようになります。

回転期間= 売掛金200円 ÷ 売上 1,200円(100円×12か月) × 12か月 =2か月

一連の流れを、図でとらえると以下のようになります。

回転期間の意味

ところで、計算された回転期間は、回収サイトの”2か月”と同じになります。

このことから、この設例においては「2か月」には以下のような意味があると考えられます。

回転期間=売掛金の回収サイト(販売後、回収までに要する期間)を意味している

当然ですが、回収サイトが3か月になれば、他が同条件であれば回転期間も3か月になります。

(補足)”回転”の意味

ちなみに、「回転期間」の「回転」という意味は、売掛金の発生から、回収まで、グルンと”回転”するイメージでとらえておくとよろしいかと思います。

1回転=売掛金の発生~全額回収です。

会計において、この”回転”というイメージは重要だと思います。

ビジネスは、お金をグルグル回転させるものだからです。

前提が変わるとどうなるか

さて、ところが、です。

ここで一つ注意するべき点があります。

それは、上記で示した前提条件(2と3)です。

あらためて記載しましょう。

前提2:回収サイト(回収までにかかる期間)は、すべて「2か月(月末売上の後、翌々月末入金)」とする

前提3:各月の売上高は、すべて100円で同額とする

回収サイトだけを変えてみる

前提2のように、すべての取引先が2か月で支払ってくれればいいですが、実際は取引先ごとに1か月とか3か月とか、それぞれ異なることも多いです。特に国内と海外ではかなり異なることもあります。

サイトの変動は、主に回転期間の公式の分子(売掛金)に影響を与えます。

全く同じ金額の売上が毎月発生していても、得意先の回収サイトによっては残高が増えたり減ったりします。

これを確認するため、以下設例2をご覧ください。

この例では、前提2が変わっただけで、回転期間も4か月に変わってしまいました。

毎月の売上高を変えてみる

前提3のように、売上が毎月安定的に発生する業種は現実的に存在するものの、一定になっていないことも多いです。季節性の変動であったり、業績の良し悪しでも各月売上は常に変動することが通常です。

各月売上の変動は、主に回転期間の公式の分母(売上高)に影響を与えます。

すべての取引の回収サイトが全く同じでも、例えば期末に売り上げが集中すると売掛金は相対的に大きくなりますが、分母の年間売上高はそれほど大きくならない可能性があって、回転期間の分母分子のバランスが崩れてしまいます。

これを示したのが以下の例3です。

例3では、売上が4月以降、毎月100ずつ増えていくというケースを考えてみました。

すべての売掛金を2か月で回収するのですが、期末付近の売上が大きいと、対応して売掛金の残高も大きくなりますので、回転期間の公式における、分母と分子のバランスが崩れます。

結果、回転期間は3.5か月と、実際の回収サイトに比べて長くなったように見えます。

何が言いたいかというと、

回転期間は、前提条件が変化すれば異なってくる可能性が高いということです。

つまり、絶対的な数値というよりは、結果として算定される期間なのであって、相対的な計算結果になります。

そして、前提条件は無数に変化し得るものです。

回転期間を算定したらそれで終わりというわけではありません。むしろ回転期間自体はたいして意味のない数字なのかもしれません。

期間比較や同業他社比較など、相対的にみて数値の意味(数字の裏側にある真実)をキャッチする必要があるのです。

2.回転期間が大きく変動してしまっている場合の対応

回転期間はあまり変動しないでほしい

世界で一番回転期間に苦しめられているのは、監査法人や経理の現場ではないでしょうか。

監査では、ビジネスの状態に異常がないかどうか確かめるための効率的な手段として、回転期間分析を行います。

これは平たく言うと、現在から過去にさかのぼって回転期間を算定し、比較し、異常な変動がないこと、合理的に説明のつく回転期間の変化が起こっていることを確かめる作業です。

回転期間が、前期と当期で大きく差異がない状態であれば、作業が早く進むのでとても好ましいのですが、

前期と同じように算定すると、全く異なる回転期間になってしまい、

時間を取られたり混乱したりした経験のある方も多いのではないでしょうか。

期末監査の現場で、大きくずれた回転期間を見て、「うわ・・・」と思った新人さんは、私だけではないはず。

そこでこの章では、回転期間が異様に変化しうる前提変化と、それぞれの状況に応じた対策についていくつか述べてみたいと思います。

回転期間が異常になる要因

回転期間分析のコツは、これに尽きます。

ノイズ(不要な要素)を除去し、分母と分子を対応させる!

「算定した回転期間が意味のある月数になっているか」とも言えます。

意味のない月数になっていれば、分析自体が意味ないです。

意味のない月数をいくら比較しても、何もわかりません。わかった気になって、気づくべき異常に気づけない弊害すらあり得ます。

ということで、ノイズを以下に除去していくかという視点で述べていきますね。

回収サイト

回収サイトが何らかの理由で変更となった場合、回転期間に影響を与えます。

与信状況に変化があるというのは、商売上場合によっては非常に大きな変化になります。

大きな変更についてはキャッチしておきたいところです。

古い回収サイトがノイズになる可能性があります。

手形払い

手形払いによっている場合、最終的に資金化されるまでの期間が更に長期化することが想定されます。

例えば、「月末締め翌月末払い」(月末にその月の売上をまとめて請求書を発行し、翌月末までに支払ってもらうこと)の支払条件であれば、平均して30日間の猶予をしていることになるため、「30日」待てば入金されます。

しかし、「20日締め翌月末振出120日手形払い」であれば、手形振出までの40日間(20日~月末の10日間+翌月30日間)+手形サイト120日間=160日サイトということになり、販売から160日待たなければ入金されないことになります。

このように手形払いの前提が加わっている場合、長期間待たなければ資金化されない影響があるので、売掛金のみならず、受取手形も回転期間の計算に加える必要があるかもしれません。

受取手形考慮後の回転期間(月)=(売掛金+受取手形)÷売上高×12か月

滞留債権

回転していない売掛金を分子に入れると、回転期間が異常値となります。

滞留債権は、代表的なノイズです。

滞留するほど、回転期間が長期化します。

滞留債権は、大きく2パターンに分かれます。

- 貸倒引当金を検討すべき回収リスクの高いケースと、

- そうでないケースです。

①が起こっている場合、貸倒引当金を計上する必要がないかという、大きな問題に発展する可能性があります。

②の例は海外(中国)の得意先に対する売掛金です。

日本と海外の商慣行の違いにより、海外向けの債権は入金が異様に遅れることがあります。

特に、中国。

どうも中国の企業は、「遅く支払うこと=賞賛すべき技術」という認識があるとか無いとかで、約束通りに支払ってこない傾向があります。

では財政状況が悪化しているわけでもないのに、です。

個人的には文化の違いというよりは、商売に向いていないだけではないかと思います。入金遅れるだけで著しく信用なくなりますからね。

売掛金の残高に調整が入っている

分子に使用している売掛金は、分母と対応していますでしょうか。

分子の中に、変な調整項目は含まれていませんでしょうか。

余計なノイズは除去したうえで分析する必要があります。

為替レート

外貨建ての売掛金は、為替レートの変動影響を受けます。

外貨ベースで比較するなどして、為替変動の影響を除去する方法で分析しましょう。

代理人取引

代理人取引が行われると、売上は純額(ネット)、売掛金は総額(グロス)で計上される可能性があります。

全ての期間においてそのような前提で回転期間を算出していれば比較のうえでは問題ないかもしれませんが、

ある期間で急に代理人取引がはじまった もしくは やめたということがあれば、回転期間のノイズとなってしまいます。

新規取引/取引中止

期中において新規で取引が開始された場合、期末付近までで売上・売掛金が計上されますが、分母の売上にはそれらの影響は入っていない可能性があります。

M&A

これも新規取引や取引中止と同じ理屈でノイズになる可能性があります。

と、いろいろ述べてきましたが、これらに限りません。

正直きりがありませんね。

商売の全てが変動要素と言っても良いかもしれません。

大切なことは、商売の変化について事前に大きな情報をキャッチし、それを織り込んで回転期間を算定することでしょう。

経験上、回転期間に異常がある場合、たいてい何かが起こっています。

重要な分析だと思います。

異常な回転期間に対する一般的な対策

では、回転期間がもし異常値になったら、どうしたらいいか!?

一般的な解決策として、売掛金残高を平均化する(当期末のストック数値を使用するのではなく、(前期末残+当期末残)÷2という風に平均値にする)ことがあります。

これは、回転期間の公式が、分子=売掛金(一時点)、分母=売上(一定期間)となっていることから、割り算の精緻さに欠けるというポイントがあるためです。

単純で、すぐに実行できる解決策なので実務ではよく採用されます。

ただし、こちらは単に平均値にして、数値上、異常の程度を平準化するという意味しかないという認識も同時に持っておく必要があるかと思います。

平均値にすることで多くの場合異常は緩和されます。

異常が緩和されれば分析終了に近づいた感はあります。

しかし、なんとなく平均にしとけば良いという発想で分析を終わってしまうと、着眼すべき分子(当期末残)の異常を掘り下げない結果となるかもしれません。

それは、高熱が出たときに薬を飲んで緩和することと同じで、本質(風邪を治す)から遠ざかっているのと似たような話です。

目的(ゴール)が異常の発見と追加検証であれば、平均値にすることでゴールから遠ざかる可能性がありますので、注意が必要ではないかと思います。

現実的に時間やデータ入手の制約がありますので、完璧は難しいかもしれませんが、そこが腕の見せ所なのかもしれません。

3.回転期間と監査対応

経理の方でご存じない方がいらっしゃるかもしれませんが、

監査においては、売上とか在庫とか、期中に大量の取引が行われる勘定科目については、

決算が閉まったあとに回転期間分析によって異常の有無を確かめることが一般的です。

具体的には、前期・当期、各期間ごとに回転期間を算定し、比較し、おおきな増減があった場合に、その理由を詰めていくという分析を行います。

これがすんなりいくケースもありますが、理由もよくわからないのに回転期間が大きく増減することがあれば、理由がわかるまで経理へ問い合わせをすることになります。

期末のクソ忙しいときに、「回転期間が・・・」など質問されると、

経理としては正直大変だったりすると思いますが、監査法人は監査法人で必死です。

なぜなら監査の中で検出した異常値は放置できないため、差異が詰まるまで監査が終わらないし帰れないからです。

なので、私が監査をしていた頃は、手続きの目的・意味を事前に経理の方に説明して、

回転期間を算定してもらったり、回転期間の分析に必要な情報を監査資料に入れさせていただいたりしていました。

経理をやっていたときは、自分から分析して監査人に結果を提示していました。

今はそのように経理と監査が協力して決算を乗り越えることが少なくないかもしれませんが、昔はそうでもなかったです。

ですので、監査法人はこういうことをやっているんだという理解をどうかしていただいて、

気が向いたら監査法人がどういう視点・手法で分析しているのか聞いてみていただいたうえで、是非経理の中でも回転期間分析を取り入れていただけると、

最初は面倒で時間はかかるかもしれませんが、回転期間分析の費用対効果は高い(比較的少ない時間で異常に気付くことが出来る)ので、

長期的には決算や監査が効率的になっていくと思います。

4.回転率とは

回転期間と似て非なるものとして、回転率という概念があります。

回転率は、回転期間の逆数です。

回転率= 1 ÷ 回転期間(月)

意味としては、「売掛金が、1か月の間に回転する回数」となります。

回転期間が2か月ならば、 1÷2=0.5回/月となります。

売掛金が、1か月に0.5回回転するという意味です。

すなわち、1回転するのに2か月を要するというとらえ方になります。

逆数なので、意味は同じななのです。見方が異なるだけです。

見方が異なるだけなので、それほど気にする必要はないです。

意味を抑えておくことが肝要でしょう。

惑わされないようにしましょう。