Contents

関連当事者の開示 金商法と会社法の違いについて理解する

どうも、ファイターです。

関連当事者との取引の注記についての重要ポイントの一つが、金商法と会社法の規制の違いです。

知っていなければ対応に過不足が生じてしまいますので、今回、こちらに焦点をあてて、主だったところを本投稿で整理していきます。

なるべくこの論点をご存じなくてお困りの方でもご理解いただけるように善処いたしますので、どうかお付き合いください(実務では、知っている前提で話が進んでいきますのでご注意を)。

前提として、関連当事者について取り締まるルールの前提を示します。

| 会計基準 | 法令 | 決算書名 | 決算書の規則 |

|---|---|---|---|

| 関連当事者の開示に関する会計基準/

関連当事者の開示に関する会計基準の適用指針 |

金商法 | 財務諸表 | 財規 |

| 会社法 | 計算書類 | 会社計算規則 |

決算書には、金商法(金融商品取引法)による形式(=財務諸表)と、会社法による形式(=計算書類)の2種類があります。

金商法は主に上場企業が規制対象ですが、会社法の規制も同時に受けますから、上場会社は2種類とも作成することが通常です。

一方、非上場の会社は、通常会社法計算書類という名称の決算書、1種類を作成することになります。

連結財務諸表作成会社の、注記の記載場所が違う

財務諸表(金商法)と計算書類(会社法)という括りのほかに、決算書には連結と個別の2種類があります。

図で示すと以下の通りです。

ここでは連結ではない決算書は、個別財務諸表(個別計算書類)と呼びます。

| 連結作成する? | 金商法 | 会社法 | ||

|---|---|---|---|---|

| 連結財務諸表 | 個別財務諸表 | 連結計算書類 | 個別計算書類 | |

| Yes | ★作成 | 作成 | 作成 | ★作成 |

| No | – | ★作成 | – | ★作成 |

ここで、話をもどします。

j上表にあてはめると、関連当事者の注記というのは、どこに記載されるのでしょうか。

それは、上記図の★マークがある決算書において、です。

つまり、連結(財務諸表)を作成する会社は、金商法の中では連結財務諸表の中で関連当事者注記を作成します。連結で注記する場合、個別財務諸表という枠の中では関連当事者情報を記載不要です(財規第8条の10)。これは、上場会社は連結が重視されているからです。

一方、会社法においては話が異なります。会社法(会社計算規則)では、連結計算書類を作成している会社であっても、連結注記表での開示は不要とされ、個別注記表での開示が必要とされています(計規第98条第2項4、第112条)。

上図中の黄色で塗った箇所が、ここでの差異(ポイント)となります。

繰り返しになりますが、会社法では、せっかく連結を作って提出するのに、関連当事者との取引は個別財務諸表で注記します。

注記する関連当事者の範囲が異なる(連結子会社も対象に)

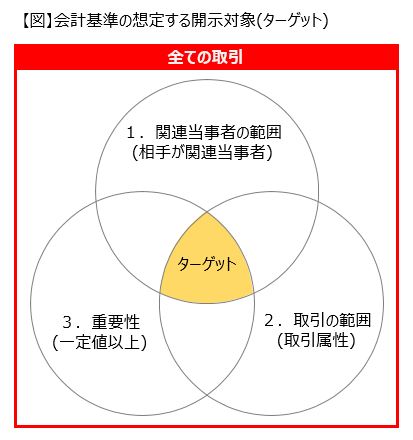

関連当事者の取引は、言わば以下ベン図の要素が重なった、3つの要件を満たした取引(ターゲット)について開示するものです。この構造自体は、金商法と会社法で変わりません。

しかし、金商法と会社法では、この3つの要素のうち、まず「1.関連当事者の範囲」が異なります。

連結相殺消去取引

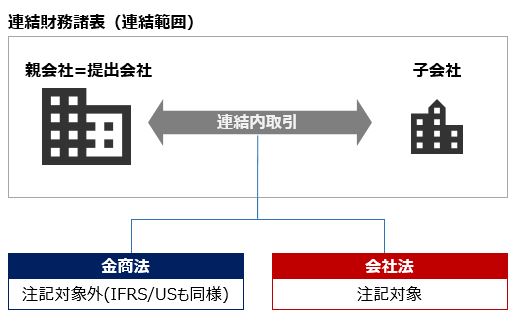

具体的には、まず親会社(連結決算書の作成会社)が、連結財務諸表を作成するにあたり、相殺消去した連結子会社を相手にして行った取引等です。

これは、親子会社間取引や子会社間取引と呼ばれるものですが、連結財務諸表では相殺消去されますので、連結財務諸表(連結計算書類)では消えてなくなってしまう取引です。

そのため、金商法における連結財務諸表の注記としては、「注記なし(注記する取引がない)」となります。

ところが、会社法の場合、前述のとおり連結計算書類を作成していても、関連当事者の注記は個別計算書類において記載することになります。

つまり個別(単体)財務諸表がベースになっているわけです。

そのため、会社法の場合は、連結計算書類であっても、関連当事者の注記におけるベースとなる会社は親会社単体となり、消去されたはずの連結子会社との取引についても、関連当事者取引の注記対象になります。

これ、メリットあるの!?

①連結子会社との取引は、数が多いとデータ加工や転記はめんどくさいけど、情報収集自体は比較的ラクにできる

②連結子会社と連結外部の関連当事者との取引を集計する必要がない

関連当事者の定義自体が違う

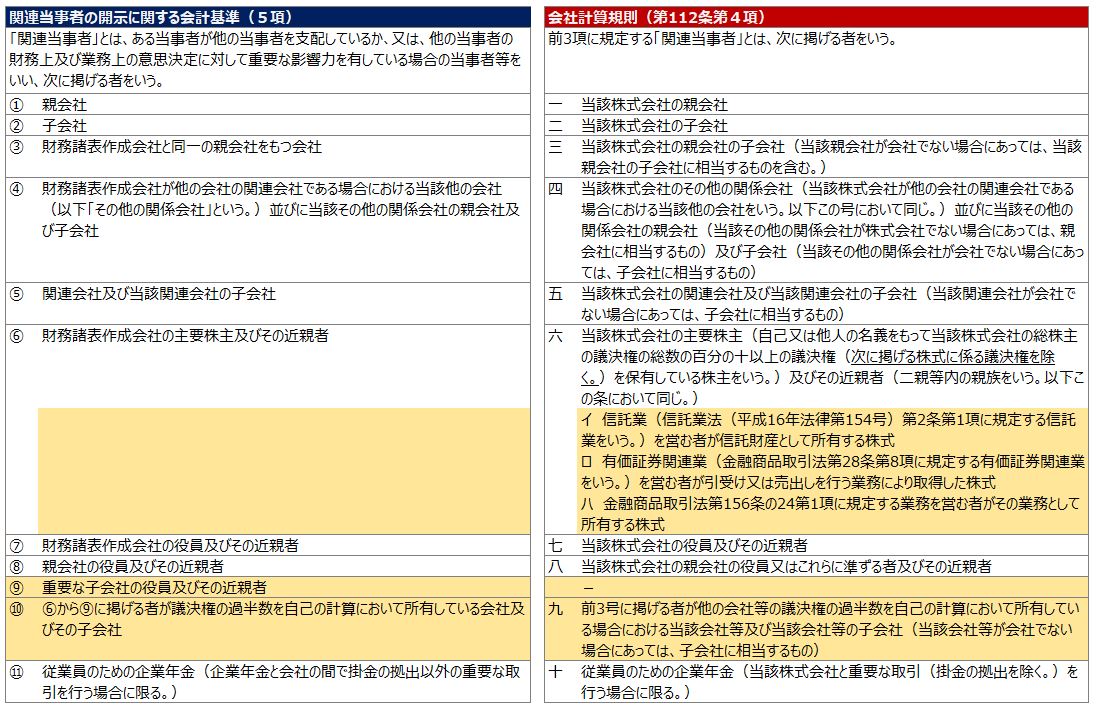

また、会計基準と会社計算規則では、関連当事者の定義が以下のように若干異なっています。

特に、会計基準の⑨と⑩の部分は、子会社の役員に関して異なっています。こちらは連結ベースか単体ベースかという違いをよく反映した部分になっています。

やはり計算書類のほうが、子会社の役員についての調査をする必要がない分、負担は少ないと言えます。

注記する取引の範囲が異なる(開示対象外取引)

上のベン図でいう、2.取引の範囲が異なります。

会社法では、開示対象外取引の幅が、金商法の場合よりも広くなっています。

つまり、会社法のほうが注記を省略できる余地が大きいということになります。

具体的には、会社計算規則112条2項三号の取引です。こちらは、金商法では開示対象となりますが、会社法では省略できる可能性があります。

一 一般競争入札による取引並びに預金利息及び配当金の受取りその他取引の性質からみて取引条件が一般の取引と同様であることが明白な取引

二 取締役、会計参与、監査役又は執行役(以下この条において「役員」という。)に対する報酬等の給付

三 前2号に掲げる取引のほか、当該取引に係る条件につき市場価格その他当該取引に係る公正な価格を勘案して一般の取引の条件と同様のものを決定していることが明白な場合における当該取引

知っていれば、会社の制度対応コストを少しでも下げられる可能性のある論点です。

この点についての詳細は、以下で記載しましたのでご覧ください。

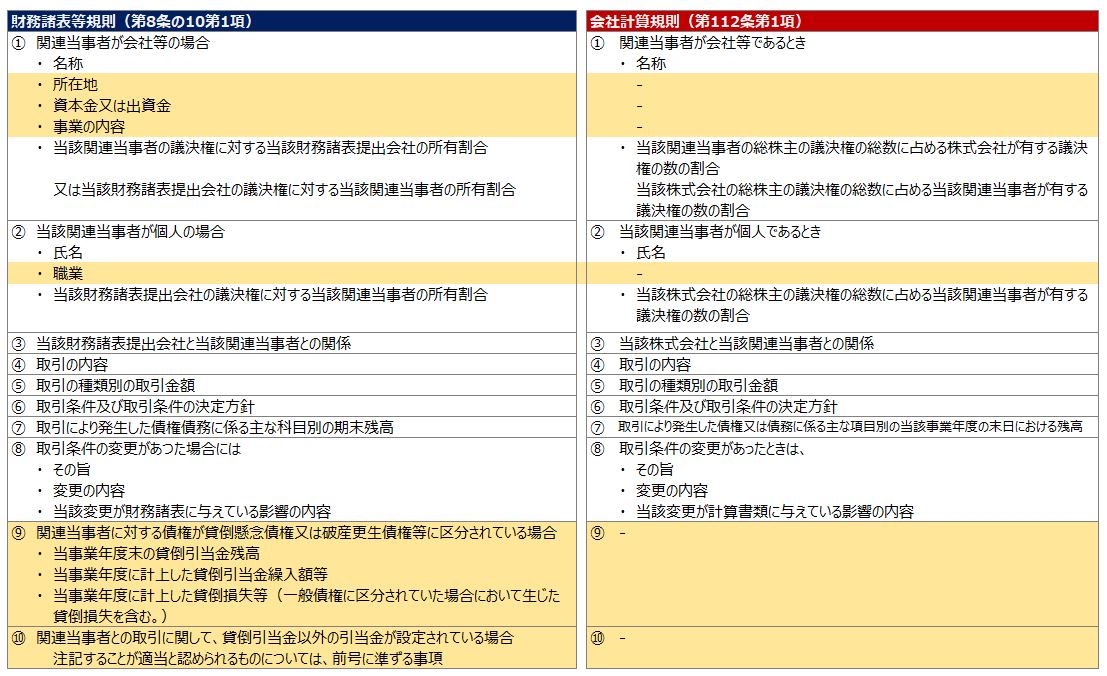

開示内容が異なる

会社法の場合、開示する項目が少なくなっています。

一覧にすると、下記の通りです。

薄黄色で色塗りしたところが、相違点です。

会社法では「-(注記不要)」になるところです。

会社法計算書類は、その作成時間の制約もあってか、規制が少し緩くなっています。

ただ、差異があること自体には注意が必要です。

まとめ

いかがでしたでしょうか。

関連当事者は、一番初めに調査するときが最も大変ではないかと思いますが、

金商法と会社法の違いを把握し、少しでも作成コストを下げられる可能性があることに留意したいと思います。

★関連当事者についてもっと理解したい方は、こちらもご覧ください!

★金商法と会社法の違いについてもっと理解したい方は、こちらもご覧ください!