Contents

資産除去債務 仕訳と図解と注記で理解する”簡便法”のポイント

こんにちはでございます。

アカウンティングファイティングファイター哲です。

さて今回は資産除去債務の簡便法についてです。

これは、日本基準独特の会計処理なのですが、実務ではよく登場しますのでかみ砕いて説明していきたいと思います。

まずは基準適用指針を見ていきましょう。

資産除去債務に関する会計基準の適用指針

(建物等賃借契約に関連して敷金を支出している場合)

9.建物等の賃借契約において、当該賃借建物等に係る有形固定資産(内部造作等)の除去などの原状回復が契約で要求されていることから、当該有形固定資産に関連する資産除去債務を計上しなければならない場合がある。この場合において、当該賃借契約に関連する敷金が資産計上されているときは、当該計上額に関連する部分について、当該資産除去債務の負債計上及びこれに対応する除去費用の資産計上に代えて、当該敷金の回収が最終的に見込めないと認められる金額を合理的に見積り、そのうち当期の負担に属する金額を費用に計上する方法によることができる。[設例6](建物等賃借契約に関連して敷金を支出している場合の取扱い)

27.資産除去債務とそれに対応する除去費用の会計処理と敷金の会計処理は、本来個別に行われる必要があると考えられる。しかしながら、建物等の賃借契約において敷金を支出している場合、賃借建物等に関連する資産除去債務とこれに対応する除去費用を負債及び資産として両建処理すると、敷金と資産除去債務に対応する除去費用が二重に資産計上されるという見方もある。本適用指針では、資産除去債務に係る実務負担を考慮し、賃借契約に関連する敷金が資産に計上されている場合には、当該計上額に関連する部分について、当該資産除去債務の負債計上及びこれに対応する除去費用の資産計上に代えて、当該敷金の回収が最終的に見込めないと認められる金額を合理的に見積り、そのうち当期の負担に属する金額を費用計上する方法によることができることとした(第9項参照)。この処理による場合、当期の負担に属する金額は、同種の賃借建物等への平均的な入居期間など合理的な償却期間に基づいて算定することが適当と考えられる。

①資産除去債務を計上せず、固定資産も計上しない

②それでいて、原則法と同じような効果を出す

まず設例で会計処理と仕訳を理解する

ということで、以下、具体的に設例で解説します。

適用指針の設例6をベースに、独自の条件を加えて解説していきます。

・Z社はY社との間でC建物の賃貸借契約を締結し、20X1年4月1日から賃借した。

・また、Z社は同日に1,000を、Y社に敷金として支払っている。

・Z社の決算日は3月31日である。

・Z社の同種の賃借建物等への平均的な入居期間は5年と見積られている。

・(追加条件)Z社は、入居時に室内パーテーション工事を行っており、建物付属設備として固定資産計上している。この撤去時に500を要すると見込まれている。

・(追加条件)その後、20X6年3月31日に退去した。Y社より3月31日に原状回復費用相当額500を控除した敷金残額500について支払いを受けた。

A:敷金を資産計上するケース(資産除去債務会計基準導入前)

このケースは、資産除去債務が存在しないとした場合の仕訳です。

この設例をごく単純に仕訳で表現すると以下のようになります。

普通の、イメージしやすい仕訳です。

(1)20X1年4月1日

敷金の支払い

| (借) | 敷金 | 1,000 | (貸) | 現金預金 | 1,000 |

(2)20X2年3月31日

| 仕訳なし |

(3)20X6年3月31日

原状回復費用の支出と、敷金の回収

※本来、敷金1,000を回収できるはずであったが、500については原状回復費用負担せざるを得なかった。結果、500を現金預金で回収する形になった。

| (借) | 原状回復費用 現金預金 |

500 500 |

(貸) | 敷金 | 1,000 |

B:敷金を資産計上するケース(資産除去債務 原則法)

さて、ではAのケースに対して、資産除去債務を考慮した仕訳を考えます。

資産と負債の両建て計上を指して、原則法と呼んでいます。

(1)20X1年4月1日

▶敷金の支払い

| (借) | 敷金 | 1,000 | (貸) | 現金預金 | 1,000 |

▶資産除去債務の見積計上

| (借) | 建物付属設備 | 500 | (貸) | 資産除去債務 | 500 |

(※)ここでは簡略化のため割引率は考慮しない(もしくは割引率0%として割引計算を反映しない)

(2)20X2年3月31日

決算日が到来しており、資産除去債務により追加計上された固定資産(耐用年数5年で見積もっている)の償却費を計上する。

(※)資産除去債務の時の経過による調整額の計上は、pass

| (借) | 減価償却費 | 100 | (貸) | 建物付属設備 | 100 |

(3)20X6年3月31日

▶減価償却費

| (借) | 減価償却費 | 100 | (貸) | 建物付属設備 | 100 |

▶原状回復費用の負担(資産除去債務の支出)と、敷金の回収

原状回復費として500を支出し、それとは別に敷金1,000を回収したものと考えられる。

| (借) | 現金預金 資産除去債務 |

1,000 500 |

(貸) | 敷金 現金預金 |

1,000 500 |

C:敷金を資産計上するケース(資産除去債務 簡便法)

さていよいよ本題です。

(1)20X1年4月1日

敷金の支払い

| (借) | 敷金 | 1,000 | (貸) | 現金預金 | 1,000 |

(2)20X2年3月31日

敷金のうち500について原状回復費用に充てられるため返還が見込めないと認められたことから、Z社の同種の賃借建物等への平均的な入居期間(5年)で費用配分することとした。

| (借) | 敷金償却費 | 100 | (貸) | 敷金 | 100 |

(3)20X6年3月31日

▶敷金償却費

償却を継続しており、当期末で償却が完了した。

| (借) | 敷金償却費 | 100 | (貸) | 敷金 | 100 |

▶原状回復費用の負担と、敷金の回収

※本来、敷金1,000を回収できるはずであったが、500については原状回復費用負担せざるを得なかった。結果、500を現金預金で回収する形になった。

※原状回復費用は、既に敷金の償却という形で、当期末までに償却完了している。

| (借) | 現金預金 | 500 | (貸) | 敷金 | 500 |

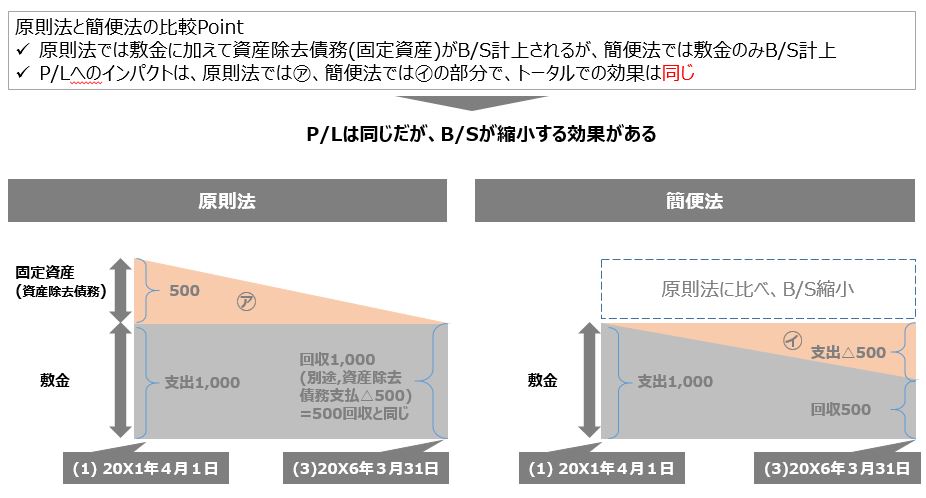

原則法(B)と簡便法(C)の比較でわかること

原則法と簡便法を並べて分かったことは、以下です。

- 原則法では敷金に加えて資産除去債務と固定資産が追加計上されるが、簡便法ではされない

- 原則法では追加計上した固定資産が減価償却で費用化されるが、簡便法では既にある敷金を費用化する

同じことを更に端的に言うと、以下です。

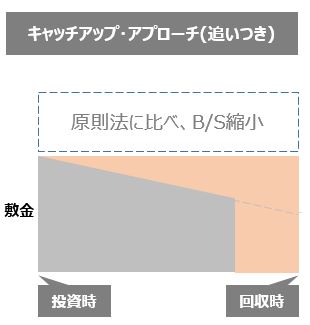

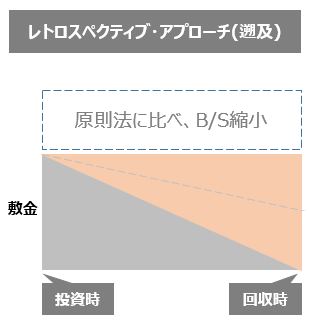

- 原則では資産除去債務/固定資産の分だけB/Sが膨らむ

- P/Lへの(トータルの)インパクトは同じ

図示すると、以下の通りです。

なお、簡便法によるPLインパクトについては、設例のように毎期償却する場合もあれば、そうでない場合もあります。ただし、トータルでは原則法と同じになるはずだということでお考え下さい。

そして、さきほどお示しした、基準の文言を思い出してください。

賃借建物等に関連する資産除去債務とこれに対応する除去費用を負債及び資産として両建処理すると、敷金と資産除去債務に対応する除去費用が二重に資産計上されるという見方もある。

上図を見ると明らかですが、この一連の取引のなかで、まず敷金1,000については投資して既に資産計上しているわけです。

原則法の場合、この資産に加えて資産除去債務に見合いの固定資産を借方に資産計上します。

それって、必要ですか?という話です。

簡便法で表現したように、要するに敷金1,000から、原状回復費500が差し引かれて、500返ってきたというのが、最も理解しやすくシンプルな(伝統的な日本基準的な)取引の見方です。

つまり、資産除去債務を、敷金と相殺して考えるアプローチです。

ここに着目すれば、相殺後の状況をもって会計的表現を行えばよいとも考えられますから、「2重計上」という見方になるのも納得感はあります。

この点、パブリックコメント対応では以下のように記載されています。

当該処理は敷金が資産除去債務の精算に利用されることを前提として相殺を許容しているものである。契約上相殺されないことが明らかであるならば当該取扱いは行われないと考えられる。

相殺されないことが明らかな場合というのは通常想定しにくいのではないかと思いますが、パブリックコメントの段階では相殺というキーワードで議論がされています。

勿論こちらは日本基準特有の処理ですので、IFRSでは認められません

もっとも、パブリックコメントの段階ではこのような敷金と除去債務の相殺のような処理(簡便法)は認めるべきではないという意見もあったのですが、そこについては以下のように回答されています。

当該処理は多数存在すると考えられる賃借不動産に関する実務上の負荷を考慮して設けられた簡便的な取扱いであり、敷金の多くが最終的に原状回復費用に充当されるということが想定される場合に適用される処理である。

重要性の観点とのバランスで設けられた規定であり、この規定が実務上の要請に応えることができるものと考える。

このように「それなりに合理的なんだから、こんなもんでいいでしょう」として、次々に簡便法を生み出す日本基準の姿勢に、奥ゆかしさを感じます。仮にそれが、大人の事情によるものであったとしても。

簡便法の注記

会計基準的には、以下が注記事項となっています。

(注記事項)

16.資産除去債務の会計処理に関連して、重要性が乏しい場合を除き、次の事項を注記する。

⑴ 資産除去債務の内容についての簡潔な説明

⑵ 支出発生までの見込期間、適用した割引率等の前提条件

⑶ 資産除去債務の総額の期中における増減内容

⑷ 資産除去債務の見積りを変更したときは、その変更の概要及び影響額

⑸ 資産除去債務は発生しているが、その債務を合理的に見積ることができないため、貸借対照表に資産除去債務を計上していない場合には、当該資産除去債務の概要、合理的に見積ることができない旨及びその理由

簡便法でも、基本的にはこれに従うことが考えられます。

ただし、資産除去債務を計上する原則法にしかあてはまらないものについては、簡便法では記載する必要はないものと考えられます。

例えば、(2)割引計算をしていないなら割引率などは記載しませんし、(3)資産除去債務の総額の増減についても簡便法はそもそも総額でない概念ですから”総額の増減”に含めてよいのかという考えもあるかもしれません。

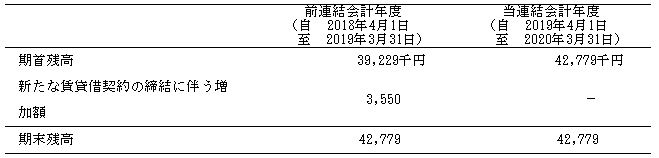

ここで、実際の注記事例(東証一部)を参考までに引用しますと、例えば以下のようになっています。

カッコ書きは、上記注記事項に対応させて追記しているものです。

(資産除去債務関係)

1.資産除去債務のうち連結貸借対照表に計上しているもの

資産除去債務の金額に重要性が乏しいため、注記を省略しております。2.資産除去債務のうち連結貸借対照表に計上していないもの

(1)当社グループが使用している、一部建物の賃貸借契約において、当該賃貸建物等に係る有形固定資産(内部造作等)の除去などの原状回復が契約で要求されていることから、当該有形固定資産に関連する資産除去債務を計上しなければならない場合があります。

この場合において、当該賃貸借契約に関連する敷金が資産計上されており、当該計上額に関連する部分について、当該資産除去債務の負債計上及びこれに対応する除去費用の資産計上に代えて、当該敷金に回収が最終的に見込めないと認められる金額を合理的に見積り、そのうち当連結会計年度の負担に属する金額を費用に計上する方法によっており、資産除去債務の負債計上は行っておりません。

(2)なお、当連結会計年度の負担に属する金額は、見込まれる入居期間に基づいて算定しております。

(2)の割引率や、(3)の増減は記載がない例です。

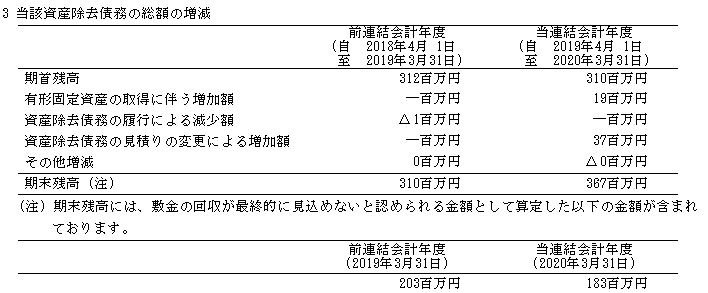

一方で、以下のような事例(東証一部)もあります。

(1)当該資産除去債務の概要

(略)当社および連結子会社の事務所等の不動産賃貸借契約に基づき、退去時の原状回復に係る債務を資産除去債務として認識していますが、当該資産除去債務に関しては、資産除去債務の負債計上に代えて、不動産賃貸借契約に関する敷金の回収が最終的に見込めないと認められる金額を合理的に見積り、そのうち当連結会計年度の負担に属する金額を費用に計上する方法によっています。

(2)当該資産除去債務の金額の算定方法

(略)事務所等の原状回復に係る債務に関しては、使用見込期間を15年と見積り、資産除去債務の金額を計算しています。

(3)当該資産除去債務の総額の増減

(略)また、資産除去債務の負債計上に代えて敷金の回収が最終的に見込めないと認められる金額を合理的に見積り、そのうち当連結会計年度の負担に属する金額を費用に計上する方法を用いているものに関して、敷金の回収が最終的に見込めないと算定した金額は以下のとおりです。

この事例だと、(3)で簡便法についても記載しているのが基準に忠実です。

こちらでは、資産除去債務つまりは原状回復費相当額の見積額について、その増減を並べていて、わかりやすい注記になっています。

さらに、資産除去債務総額の中に、簡便法(敷金の回収が最終的に見込めないと算定した金額)を含ませている事例もあります。

このように、実務的には開示の仕方詳細は結構まばらですが、基準の要求事項を、それぞれの重要性等に応じて注記しているものと考えられます。

簡便法における見積りの変更

簡便法を採用していても、敷金の回収が最終的に見込めないと認められる金額を合理的に見積る必要があります。

そのため、回収不能額が増えた場合などは、見積の変更による影響があるものと考えられます。

見積変更時の3つの考え方

資産除去債務の見積りの変更(将来キャッシュ・フローの見積りの変更)をどのように会計処理するかについては、以下の3つのアプローチが存在します。

- プロスペクティブ・アプローチ(prospective)

- キャッチアップ・アプローチ(catch up)

- レトロスペクティブ・アプローチ(retrospective)

・・・なるほど、では日本語にしてみましょう。

日本語でざっくり言うと、それぞれ以下の通りです。

- 将来・アプローチ

- 追いつき・アプローチ

- 遡及・アプローチ

もうこれは、図で理解したほうが早いと思います。

上記の例で、見積変更により、最終的な敷金回収額がゼロになってしまうようなケースをイメージしてください。

プロスペクティブ・アプローチ

まず、①将来・アプローチですが、こちらは過去は振り返らない将来志向のアプローチです。

つまり、見積変更の影響を、将来にわたって配分する方法です。

キャッチアップ・アプローチ

次に、②キャッチアップ・アプローチですが、これは調整の効果を一時の損益とする方法(基準50項)です。

敷金ゼロが目的地だとして、躊躇なく一気に追い付いてしまうアプローチです。

レトロスペクティブ・アプローチ

最後は、③レトロスペクティブ・アプローチ・アプローチですが、こちらは過年度に遡及して修正する方法で、見積変更後の数字が正しいならば、過去すら否定して修正してしまえばよいとするアプローチです。

制度上、採用した見積変更時の処理

上記3つのうち、日本の会計基準が選んだのは、①のプロスペクティブ・アプローチです。

IFRSの会計処理や、日本基準の減価償却の耐用年数見積変更時の処理との整合性を図るためとされています(基準51項)。

注記例

この場合、将来キャッシュ・フローの見積りの変更(基準50~52項)に準じて処理するものと考えられるのですが、この点について例えば以下のような注記例があります(東証一部)。

1.当該資産除去債務の概要

当社グループの本社オフィス等の建物賃借契約に基づく、退去時における原状回復義務につき、資産除去債務を計上しております。

なお、本社オフィス等の不動産賃貸借契約に基づく資産除去債務については、資産除去債務の負債計上に代えて、不動産賃貸借契約に関する敷金の回収が最終的に見込めないと認められる金額を合理的に見積り、そのうち当連結会計年度の負担に属する金額を費用に計上する方法によっています。2.当該資産除去債務の金額の算定方法

使用見込期間を本社オフィスの移転予定日等までと見積り、敷金の回収が最終的に見込めないと認められる金額を計算しております。3.当該資産除去債務の総額の増減

4.当該資産除去債務の金額の見積りの変更

当連結会計年度において、本社事務所の移転を決定したことにより、不動産賃貸借契約に基づく原状回復義務として計上していた資産除去債務について、敷金の回収が最終的に見込めないと認められる金額及び使用見込期間に関して見積りの変更を行いました。

この見積りの変更による増加額9,164千円を変更前の資産除去債務残高に加算しております。

なお、当該見積りの変更により、当連結会計年度の営業利益、経常利益及び税金等調整前当期純利益は4,619千円減少しております。

このケースは、本社等の移転日を含めて具体的になったケースではないかと推測されます。

より精緻な見積りを行い、その内容を分かりやすく注記している事例かと思います。

なおこのようなケースでは、実際に撤去を行う業者等にお願いして見積を取得することができれば、より精緻な見積額となるのではと思います。

★資産除去債務についてお困りの場合は、こちらについてもご確認ください!