Contents

資産除去債務の税効果に関する、「なぜ?」に答えます

資産除去債務の税効果は特殊です。

資産と負債がいきなり両建てに計上される不気味な状況下で、さらに税効果を考えるということで、初学者は混乱しがちです。

このブログでは初学者~中級者を対象に一歩進んだ情報を提供することをコンセプトの一つとしていますので、実務で注意すべき論点を含まて、Q&Aの形式で、解説を試みたいと思います。

資産除去債務の税効果に関する一時差異の考え方

基本的な考え方

資産除去債務の税効果については、直接事細かに会計基準に記載されているわけではない状況です。

そのため、わかりにくくなっています。というか、実務を行わないとよくわかりません。

日本基準の考え方の結論は以下です。

①資産除去債務→繰延税金資産の意味(BSで理解する)

→将来経費に落とせる節税効果を税務より会計がより多く持っている

→将来の節税効果があれば、それを会計で繰延税金資産(DTA)に計上する。

こちらは、税務に比べて会計で負債が多い→増えたはずの節税効果を会計で税金として認識するという考え方で理解できるはずです。

②固定資産→繰延税金負債の意味(BSで理解する)

次に、資産サイド(固定資産計上分)です。

こちらは、BSからのアプローチとしては少し注意が必要です。

→会計上、固定資産の投資価値が税務より高くなっている事実を表現(逆の見方をすれば、会計上のほうが、より投資リスクを取っているという実態を、固定資産のかさ上げという形で表現している)

→投資増加分につき税金を支払う義務がつきまとい、価値が増えた分、未払税金を計上すべきはず

→しかし実際の税金は将来(遅れて)計算される

→仕方がないから代わりに先に会計上の繰延税務負債(DTL)を計上する

実際は、資産除去債務の見合いで計上される資産は、固定資産の付随費用のようなものですが、税務上の観点からみれば、こちらは永遠に資産にはなりません。

税務上資産にならないなら、永遠に税金を支払うことはないように見えます(=税務上資産にならないので税金を払う対象がないイメージ)。

しかし、ここはそのような見方では理解できません。

ここでは、この付随費用が、減価償却期間中は税務上損金に算入されないという意味での税金増額効果に着目する必要があります。

つまり、会計上資産計上している期間だけ(耐用年数の期間だけ)、想定上・計算上の税金負担を計上する処理をしているに過ぎないという理解をする必要があります。

このカラクリを説明すると、以下の通りです。

つまり、この付随費用分の減価償却費や除却損は、最終的に除去債務として支出し消滅するまで、税務上加算調整の対象となります(損金に算入されない)。そのため、耐用年数期間中は、損金にならないという意味で、いくら会計上費用を計上しても税金が増えてしまう効果があるのです。

また、投資の途中で資産の除却を行った場合を仮定した場合も同じです。耐用年数中に固定資産を除却した場合、会計上は、資産除去債務の見合いで計上された資産が除却されて除却損が出ます。しかし税務上はこの固定資産の付随費用分は損金に算入されません。あくまで資産除去債務を確定債務とした期間になってはじめて損金算入されます。この最後の確定時の損金算入までは、加算処理されたままなので(会計上の利益に比較して)税金が増える効果があります。その増えるであろう分をDTLとしてその都度計上している計算となります。

これがDTLの正体です。

資産が増える=税金が増えるの法則が、会計上、DTLという形で表現されている理屈に違いはありません。

正確には、(途中経過の償却費等が損金算入されない)資産が増える=(損金算入されない期間は)税金が増えるという見方になります。

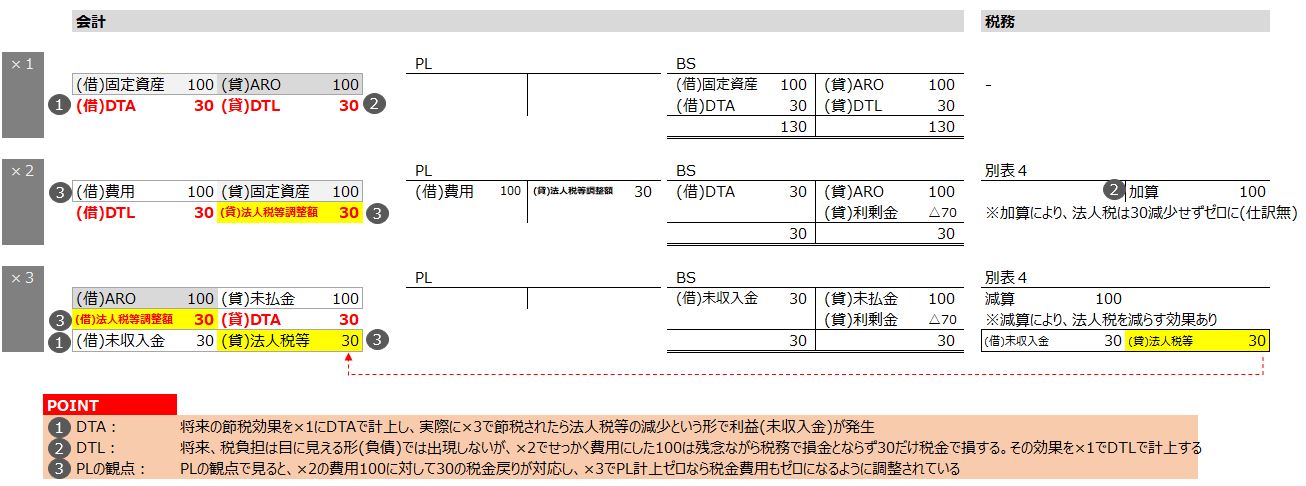

③PLの観点

またこれをPLの観点から言えば、会計上の減価償却費の増加に対応して法人税等調整額を調整してPL上の税率が適正化される計算目的が達成されます。要するに税前利益の数字に対して、税金があるべき比率で計上されるようになります。

DTAとDTLを計上するからこそ、このPLの税効果目的が達成されます。

まとめ

これら①~③を、具体的な数字を使って理解すると、以下のようになります。

×1で、会計上、資産除去債務(ARO)と見合いの固定資産を計上します。この時、税金計算(別表4)では何も起こりません。

×2で、固定資産を全て償却したとします。この時、会計で費用100が計上されますが、税金計算ではこれはすべて経費にできません。結果この100は税金を減らす効果を有しません。

×3で、原状回復費用が発生し、確定債務(未払金)となります。税務ではやっとこのタイミングで損金になります。

なぜ資産と負債を純額で捉えてはいけないのか?

日本基準では

たまに受ける質問に、以下のようなものがあります。

適用指針3(2)

「一時差異」とは、連結貸借対照表及び個別貸借対照表に計上されている資産及び負債の金額と課税所得計算上の資産及び負債の金額との差額をいう。

これをネットで捉えてしまうと、グロス表示の原則に反するだけでなく、逆に数字の把握が混乱するし管理が煩雑化する。

IFRSの話は、こちらをご参照ください。

資産除去債務の税効果にかかるスケジューリングの考え方で注意すべき点

上述の通り、日本基準では資産サイドと負債サイドで、それぞれ一時差異を把握します。

資産サイドから発生する繰延税金負債は、通常支払い可能性はあまり議論になりません。将来加算一時差異は、将来において課税所得をプラスするもので、そのプラス作用を阻害する場合というのは、一般的に限定的だからです。

問題は、負債サイドから発生する繰延税金資産について、回収可能性が問題となる点です。

資産除去債務でいえば、負債計上した資産除去債務が、いつの日か税務上減算されるわけですが、減算時に十分な課税所得が見込めるかどうか判断するための、「スケジューリング」が問題となります。

今回のポイントは、以下を考えています。

- 会社分類が5とか4でも、回収できると判断する場合があること

- 会社分類に応じたスケジューリングの判断について

ポイント①:会社分類が上位でなくても、回収可能性があると考えることがある

3つの所得要素を理解する

まず、以下の基準の重要条文をご覧いただきたいと思います。

6.将来減算一時差異及び税務上の繰越欠損金に係る繰延税金資産の回収可能性は、次の⑴から⑶に基づいて、将来の税金負担額を軽減する効果を有するかどうかを判断する。

⑴ 収益力に基づく一時差異等加減算前課税所得

(略)一時差異等加減算前課税所得が生じる可能性が高いと見込まれるかどうかを判断するためには、過去の業績や納税状況、将来の業績予測等を総合的に勘案し、将来の一時差異等加減算前課税所得を合理的に見積る必要がある。⑵ タックス・プランニングに基づく一時差異等加減算前課税所得

将来減算一時差異の解消見込年度及び繰戻・繰越期間又は繰越期間に、含み益のある固定資産又は有価証券を売却する等のタックス・プランニングに基づく一時差異等加減算前課税所得が生じる可能性が高いと見込まれるかどうか。⑶ 将来加算一時差異

(略)繰越期間に税務上の繰越欠損金と相殺される将来加算一時差異が解消されると見込まれるかどうか。

まずこの条文で、DTAの回収可能性は、(1)業績、(2)タックス戦略、(3)加算一時差異の3つで判断することを思い出してください。

(1)だけではありません。あと2つあります。

(2)は、政策的な方法によって、課税所得を作り出す税務上のトリックです。繰越欠損金を、この年度に、この方法で、合法的に回収することなどを目的にした、節税対策です。これが明確にある場合は、本来の業績がなくてもDTAを回収できる可能性が高まります。

(3)は(1)に含まれない、将来加算一時差異を使った課税所得の増加分です。

この(3)の理解がポイントです。

ひとまずここまで理解したら、次に進みます。

スケジューリングの手順を理解する

この条文を見てください。こちらはスケジューリングの手順を番号づけたものです。

繰延税金資産の回収可能性に関する適用指針(企業会計基準適用指針第26号)

繰延税金資産の回収可能性の判断に関する手順

11.第6項に従って繰延税金資産の回収可能性を判断する場合の具体的な手順は、次のとおりとする。

⑴ 期末における将来減算一時差異の解消見込年度のスケジューリングを行う。

⑵ 期末における将来加算一時差異の解消見込年度のスケジューリングを行う。

⑶ 将来減算一時差異の解消見込額と将来加算一時差異の解消見込額とを、解消見込年度ごとに相殺する。

⑷ ⑶で相殺し切れなかった将来減算一時差異の解消見込額については、解消見込年度を基準として繰戻・繰越期間の将来加算一時差異(⑶で相殺後)の解消見込額と相殺する。

⑸ ⑴から⑷により相殺し切れなかった将来減算一時差異の解消見込額については、将来の一時差異等加減算前課税所得の見積額(タックス・プランニングに基づく一時差異等加減算前課税所得の見積額を含む。)と解消見込年度ごとに相殺する。

⑹ ⑸で相殺し切れなかった将来減算一時差異の解消見込額については、解消見込年度を基準として繰戻・繰越期間の一時差異等加減算前課税所得の見積額(⑸で相殺後)と相殺する。

⑺ ⑴から⑹により相殺し切れなかった将来減算一時差異に係る繰延税金資産の回収可能性はないものとし、繰延税金資産から控除する。

ここで、「スケジューリング」と聞くと、我々はすぐに「課税所得を見積もること」を連想しますが、多くの場合これは上記(5)の内容に該当します。

つまり、上記適用指針でいうところの、「一時差異等加減算前課税所得」をとにかく計算して、スケジューリングに持ち込まなければならないと思いがちです。

しかし、スケジューリングの全体像が上記(1)~(7)の手順だとすると、「一時差異等加減算前課税所得」が出てくるのは5番目である(5)の話で、結構後の方です。

実は、「一時差異等加減算前課税所得」の話以前に、(4)までの計算プロセスで回収可能性が認められることがあります。

しかし、この(1)~(4)を無視して、(5)をなんとなく考えてしまっていることが結構あります。

(1)~(4)を無視すると、資産除去債務の税効果が正しく計算できません。

この質問への回答のヒントは、この手順(1)~(4)にあります。

(1)~(4)で何をやっているか、見ていきましょう。

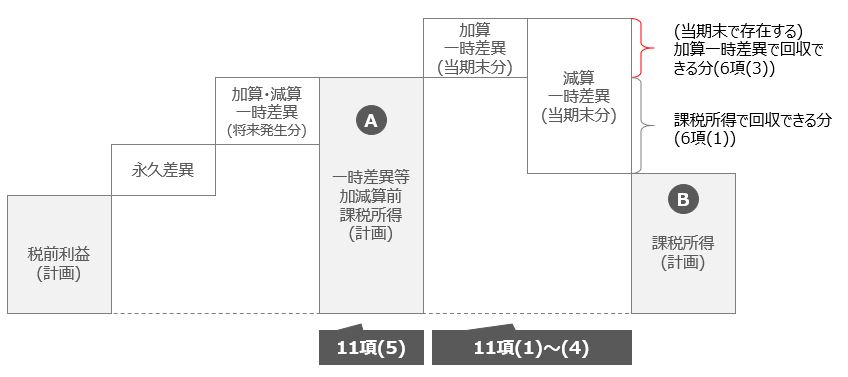

以下の図で説明します。

この図では、一番左が税前利益だとして、最終的に一番右側(Ⓑ)で課税所得を計算します。

しかし税効果で使用する課税所得は、真ん中(Ⓐ)の「一時差異等加減算前課税所得」です。このⒶの定義は、以下の通りです。

「一時差異等加減算前課税所得」とは、将来の事業年度における課税所得の見積額(Ⓑ)から、当該事業年度において解消することが見込まれる当期末に存在する将来加算(減算)一時差異の額(及び該当する場合は、当該事業年度において控除することが見込まれる当期末に存在する税務上の繰越欠損金の額)を除いた額をいいます

ⒶとⒷの関係性としては、Ⓑ ー 11項(1)~(4) =Ⓐ という計算式になりますね。

さて話を戻します。我々が普段「課税所得」と呼んでいるであろうⒶが出てくる段階である手順(5)の前段階において、手順11項(1)~(4)で何をやっているかの件です。

適用指針11項(1)~(4)でやっている計算は、図で言う右半分、ⒶとⒷの箇所になります。

つまり、当期末時点の将来加算一時差異が解消されて課税所得となった分だけ、将来減産一時差異が使用される段取りがつくという形になります。

これは、上記の通り、手順(5)でⒶの「一時差異等加減算前課税所得」を計算するより前に行われるスケジューリングです。

一時差異等加減算前課税所得がいくらであろうと、将来加算一時差異がスケジューリングできる範囲で税金減額効果が認められるのです。

したがって、たとえ一時差異等加減算前課税所得がゼロやマイナスであっても、回収可能性が認められる可能性があります。

資産除去債務の場合、固定資産側で生じている将来加算一時差異(減価償却を加算調整するやつ)をスケジューリングして、その範囲で資産除去債務から生じた将来減産一時差異の使用に充てることができます。

たとえ会社分類が④とか⑤で、一時差異等加減算前課税所得がほとんど見込めなくても、です。

なので、たとえ会社分類が低くても、資産除去債務については慎重にスケジューリングを行う必要があります。

ポイント②:会社分類に応じたスケジューリング判断

もう一つのポイントが会社分類との関係です。

スケジューリングというキーワードが出てきていますが、こちらは適用指針で定義がされています。

繰延税金資産の回収可能性に関する適用指針 3⑸

「スケジューリング不能な一時差異」とは、次のいずれかに該当する、税務上の益金又は損金の算入時期が明確でない一時差異をいう。① 一時差異のうち、将来の一定の事実が発生することによって、税務上の益金又は損金の算入要件を充足することが見込まれるもので、期末に将来の一定の事実の発生を見込めないことにより、税務上の益金又は損金の算入要件を充足することが見込まれないもの

② 一時差異のうち、企業による将来の一定の行為の実施についての意思決定又は実施計画等の存在により、税務上の益金又は損金の算入要件を充足することが見込まれるもので、期末に一定の行為の実施についての意思決定又は実施計画等が存在していないことにより、税務上の益金又は損金の算入要件を充足することが見込まれないもの

スケジューリングできるできないというのは、この条文に沿って検討します。

この条文をざっくり解釈すれば、以下のいずれかに該当すればスケジューリング可能になると読めます。

①期末時点で、将来の事実(原状回復義務の履行)が発生することが見込まれる

②期末時点で、将来の一定の行為の実施(原状回復義務の履行)についての意思決定・計画がある

資産除去債務に関して言えば、将来、どこかのタイミングで一時的に支出される原状回復費用です。しかしながら、いつ、その支出が行われるか、時期が定まっていないことも多いと思います。

例えば、本社の賃借物件にかかる原状回復義務について、本社移転の意思決定はおろか、可能性も考慮されない状態で、スケジューリングの可否をどのように判断すればよいのでしょうか。

この状況を前提にして、個人的に注意を要するのが会社分類2です。

会社分類2では、スケジューリングに関して以下のようなルールになっています。

20.(分類2)に該当する企業においては、一時差異等のスケジューリングの結果、繰延税金資産を見積る場合、当該繰延税金資産は回収可能性があるものとする。

21.なお、(分類2)に該当する企業においては、原則として、スケジューリング不能な将来減算一時差異に係る繰延税金資産について、回収可能性がないものとする。

ただし、スケジューリング不能な将来減算一時差異のうち、税務上の損金の算入時期が個別に特定できないが将来のいずれかの時点で損金に算入される可能性が高いと見込まれるものについて、当該将来のいずれかの時点で回収できることを企業が合理的な根拠をもって説明する場合、当該スケジューリング不能な将来減算一時差異に係る繰延税金資産は回収可能性があるものとする。

端的に言って、分類2の会社は、結構課税所得が出せる会社です。

今のまま業績が推移していくなら、いつか、かなりの確率で損金算入される状況です。

そのため、「スケジューリングができます」とさえ言えれば、それがいつ損金に算入される予定だろうと、繰延税金資産が回収できるという結論になります。

分類3のように、5年だとか何だとかいうレベルではないのです。

しかし、肝心の「スケジューリングができる」という判断のよりどころは、さきほどの適用指針3項(5)しかありません。

そのため、分類3のように5年で区切ることが出来ないゆえに、スケジューリングの可否という難しい判断に対処する必要性が生じます。

考え方1:スケジューリング可能であるとする考え方

スケジューリング可能とする考え方は、経験上、以下のような根拠を主張します。

▶このような状況では、資産除去債務を計上している状況下では、将来の原状回復義務の履行についてスケジュールされていることを暗に意味する。

▶そのため、期末時点で将来の事実の発生が見込まれると考えることができるし、将来の一定の行為の実施(原状回復義務の履行)についての意思決定・計画が存在する状況となるため、3項(5)の要件を満たす。

そうでなければ、資産除去債務で合理的に見積っていることとの論理矛盾が生じる。

▶よって、スケジューリング可能である

考え方2:スケジューリング不能であるとする考え方

▶というか、導入当時において、資産除去債務は企業としては正直合理的に見積れないと考えたけど、当時会計基準が「安易に合理的に見積れないと判断するな」と言うから、物件の耐用年数等をもとに無理矢理見積った感がある。そのため、形式的に基準間の平仄にこだわることには違和感がある。

▶そのため、具体的に義務の履行について意思決定はおろか、承認された計画もない状況下では、税効果会計の趣旨に鑑みると、スケジューリングが可能であると認定するべきではないと考える(客観性・具体性が出てくるまで、厳しめに見るべき)

▶よって、スケジューリング可能ではない

どちらによるかによって結論が正反対になりますが、どちらの主張にも言い分はありますね。

これらは一例ですから、自社の状況に応じて見積りを行う必要があることに変わりはありません。

最終結論は判断によって下すしかないと思われます。

★資産除去債務についての他の論点は、こちらをご覧ください!

★税効果会計についての他の論点は、こちらをご覧ください!