Contents

時価の算定に関する会計基準(案)が公表中

先日、(ASBJ)「時価の算定に関する会計基準(案)」等の公表という記事を投稿しましたが、その続きというか、追加です。

経営財務3407号にも記載がありましたので、そちらも参考に投稿します。

この時価の算定に関する会計基準を見たときに、だれもが疑問に思うことがあります。

それは、「時価のレベル」です。

レベル1とか3とか、あれです。

IFRSではお馴染みなのですが、「何なんだこれは感」が尋常でない。

こんなもん、本当に必要なのかという本音は別にして、何かわかりやすい解説はないものかと思っていたら、

実は平成 31 年 1 月 18 日に、企業会計基準委員会企業会計基準公開草案第 63 号「時価の算定に関する会計基準(案)」等と、そのコメント募集を公表した際、

そのコメント募集の紙面において、”別紙1 時価の算定及び時価のレベルについて”という説明書きが公表されています。

今回は、この説明書きに沿って、時価のレベルについての理解を深めたいと思います。

この記事により、「何なんだこれは感」をお持ちの読者が、ある程度理解を深められることを目指します。

ゴール

最初に、結論というか、共有したい情報を出してしまいます。

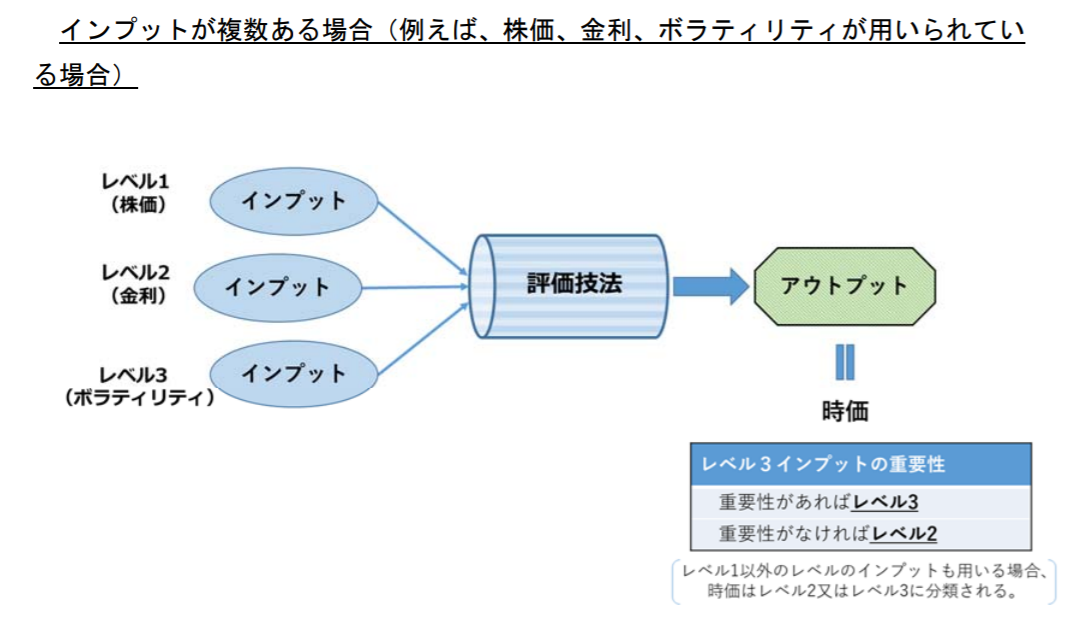

上記別紙1に添付されている、以下の図です。

今回は、この図の理解を目指します。

時価とは?

まず、時価とは何かという話から。

定義

定義的には、以下の通り(会計基準(案)第5項)。

「時価」とは、(1)算定日において(2)市場参加者間で秩序ある取引が行われると想定した場合の、(3)当該取引における資産の売却によって受け取る価格又は負債の移転のために支払う価格をいう。

キーワードは下線の3つです。

(1)はいいとして、(2)と(3)で何を言っているのかキャッチすることが大切です。

(2)「市場参加者間で秩序ある取引が行われる」の意味

(2)は、あるものを取引しているマーケットにおいて、市場参加者目線で決まる価格が時価になるよってことを言っています。

「市場参加者間」というのはマーケットでの取引を想定しています。

「秩序ある取引」は、個別事情で異常にディスカウントされる取引や、強制的に不利な条件で受けとらざるを得ない取引などではなく、買い手と売り手が当事者として合理的に正しく取引したものをいいます。

なので、例えば友達から格安で購入したPS4は、店頭(市場)で買ったわけでもないので「市場参加者間」ではなく、友人という個別の事情で大きく値引されているので「秩序ある取引」に該当しないため、そのような価格は時価ではないということになります。

”え?その値段で取引したんだからそれが時価でいいんじゃないの?”と思われるかもしれませんが、

あくまで市場取引が想定されているので、当会計基準が提案する時価から外れてきます。

(3)「資産の売却によって受け取る価格又は負債の移転のために支払う価格」の意味

(3)は、いわゆる「出口価格」=「売り手側の売価」を想定しなさいとするものです。

「入口価格」=「買い手側の原価」は想定しません。

出口価格は、入口価格と一致するような錯覚がありますが、必ずしも入口価格と一致ません!

例えばある不動産の売買取引において、売手は48百万円で売ってて、買手は仲介業者に2百万円払って合計で50百万円支払った場合です。この場合、売手は48百万円で取引しているので、出口価格は48百万円になります。50百万円は、会計の世界では土地勘定に計上されるかもしれませんが、時価ではありませんね。

これらの時価の意味を理解したところで、上図の解説に移ります。

ヒント1:時価は、インプットと評価技法を用いて算定する。

ここでいきなり「インプット」というシュールな言葉が飛び出してきました。

急にシュールになります。

インプットの定義を確認します。基準4項(5)です。

「インプット」とは、市場参加者が資産又は負債の時価を算定する際に用いる仮定(時価の算定に固有のリスクに関する仮定を含む。)をいう。インプットには、相場価格を調整せずに時価として用いる場合における当該相場価格も含まれる。

インプットは、「仮定」とか、「相場価格そのもの」を指します。

時価は、この「インプット」を、「評価技法」という仕組み(方程式のようなもの)にぶち込んだ結果算定されるものであると、基準では説明されています。

上記で示した図は、この「算定過程(ぶち込み過程)」を視覚的に表現したものです。

「インプット(仮定や相場価格)」を「評価技法」という仕組みに投入して出来たアウトプットが「時価」だというわけです。

個人的には、シンプルながら誤解をなくす説明図だと思っています。

例えば普通は時価=上場株の終値というイメージがありますが、この図にあてはめると、

インプットには相場価格を含みますので、単にインプットである終値をアウトプットとして用いただけと考えればいいとわかりやすいですね。

ただし、この図のように、インプットは1つではなく、複数個あることも想定されます。

ヒント2:時価のレベルは、評価技法ではなく、インプットのレベルに応じて決定される。

そして、知りたかった「時価のレベル」の意味についてです。

「評価技法」(モデル)に固有のリスクがあり、そのリスクに関する仮定自体をインプットとすることはあるものの、

基本的には上図インプットに応じてアウトプットが変化するという構図になります(いったんそのように理解しないとわかりにくい)。

ですので、「時価のレベル」は、ぶち込んだ「インプット(仮定や相場価格)」のレベルに応じて決定されるという説明になるわけです。

通常はより精度の高い時価(アウトプット)が望まれるでしょうが、それはインプットの質に応じて決まることになります。

しかし、インプットの質はまちまちです。

これは、この世のものが何でもかんでも活発なマーケットで取引されているわけではないことからも明らかです。

例えば、上場株式と不動産では、活発さがまったく異なると思います。かたや日々出来高が付いている一方で、不動産は毎日転がされるわけではありません。

なので会計の世界では、これをレベル分けしようというわけです。

ざっくり書くと、以下の通り。

1.レベル 1 のインプット=最も信頼度が高い仮定。

例:多くの人が取引に参加している活発な市場における相場価格(出来高の十分な東証1部銘柄株式)。

2.レベル2のインプット=レベル1ほどではないが、ある程度根拠が信頼できる仮定

例:国債利率、ほとんど取引のない(出来高が少ない)新興市場銘柄株式

3.レベル3のインプット=評価技法にぶち込むことはできるものの、レベル2よりも信頼度が落ちる仮定

例:非上場会社の株価評価(将来キャッシュ・フローとか割引率は主観的な仮定の場合も多い)

そして、レベル1~3と階層序列化されていることから、これをヒエラルキーと表現します。

ひとまず本日はここまでとします。

まとめ

1.時価は、市場取引に基づく出口価格(売価)である

2.時価は、インプットを評価技法に投入したアウトプットという形で計算される。これをイメージ図で確認。

3.インプットのレベルに応じて、時価のレベルが決まる。