Contents

逆取得の会計処理について理解を深めるためのポイント

こんにちは

会計士の哲です。

繁忙期だったという事もあり、ほとんど更新できていませんでしたが、少しでも更新する努力はしたいと思います。

今回は、逆取得です。

このブログでは、基本的に会計処理について考察していきたいと思っています。

逆取得とはどういう状態か?

「取得」とは?

逆取得を考える前に、まず「取得」をおさらいします。

企業結合に関する会計基準(企業会計基準第21号)

7. 「支配」とは、ある企業又は企業を構成する事業の活動から便益を享受するために、その企業又は事業の財務及び経営方針を左右する能力を有していることをいう。

9. 「取得」とは、ある企業が他の企業又は企業を構成する事業に対する支配を獲得することをいう。

すなわち取得とは、「ある企業」が、「他の企業等」の「財務及び経営方針を左右する能力を有するようになること」をいいます。

この定義からは、普通に考えて「ある企業」=「存続企業」と読めます。

逆取得の、何が”逆”なのか?~取得vs被取得、消滅vs存続~

では、逆取得とは何なのでしょうか?

逆取得の何が「逆」なのでしょうか?

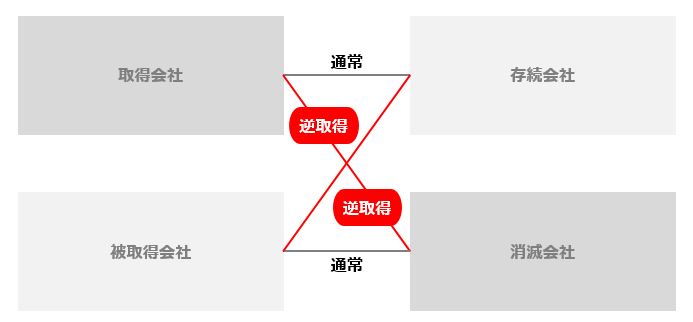

前述の通り、通常は取得会社が存続会社になります。

しかし、企業結合会計では、「誰が買った(買われた)のか」という話と、「誰が生き残る(消える)のか」という分類は別々で、必ずしもリンクしません。

図で説明すると、以下のような形です(吸収合併を想定)。

2通りではなく、4通りになるのです。

つまり、取得会社=消滅会社となることがあり得るのですが、この状況をもって「逆取得」と言っているわけです。

取得vs被取得 と、 消滅vs存続 の関係性が、通常と逆です。

そして、会計的に重要なのは、「取得会社」の決定です。

存続会社なのか消滅会社なのかは、比較的簡単に判別ができますが、取得会社なのか被取得会社なのかは、その決定に判断が伴うからです。

逆取得が起こってしまう場合

では、どういう場合に、取得会社=消滅会社となってしまうのでしょうか?

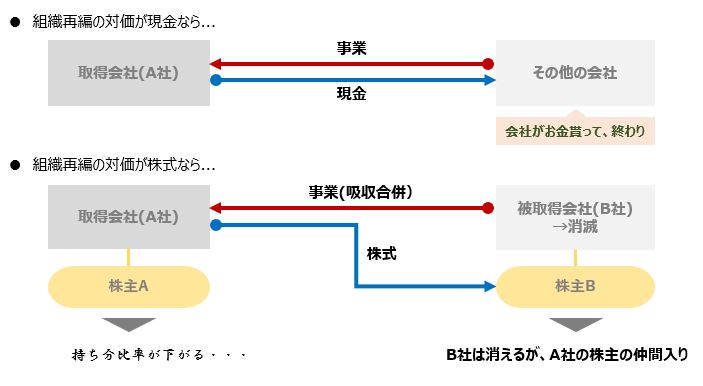

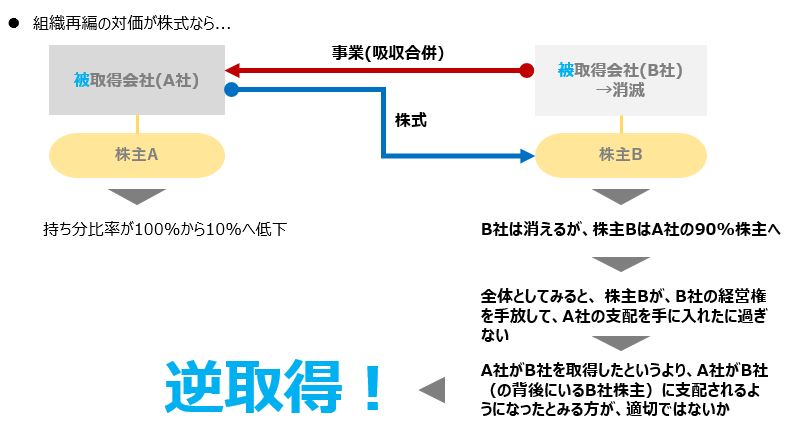

注意すべきは、企業結合の対価=株式となる場合です。

株式にも様々なものがありますが、普通株式を前提とすると、通常は会社の支配権である議決権が含まれています。

例えば、株式を対価として吸収合併が行われた場合、消滅会社の株主が取得会社の株主となり、取得会社の経営権を手に入れることになります。

ということは、その経営権を受け取る程度(%)によっては、消滅会社の株主が大株主になる可能性もあります。

このような場合、この吸収合併の取得企業はA社とB社どちらになるでしょうか?

実際に合併して生き残った会社が消滅した会社の事業を引き継いでいるので、取得企業=存続会社のように見えますが、実はその見方は正しくありません。

正しくないというか、それでは視野が当事者企業にとどまってしまっていて、吸収合併という取引の実態が把握できていません。

確かに、実際の事業(資産・負債等)を取引するのは会社単位です。

しかし、その対価が株式の場合は経営権を譲渡しているので、いわば会社そのものが売買されています。そのため、合併当事者企業の経営権を持つ株主の視点で取引を評価しないと、取引の実態が理解・表現できません。

では株主の視点になったとして、具体的にどのようにして取得企業を決定するのでしょうか?

取得企業の決定方法

取得企業の決め方には、ルールがあります。

以下で記載しますが、ポイントは、取得企業=存続会社であるという前提がどこにも記載されていない点です。

この設定によって、逆取得という現象が起こります。

連結と同じ考え方

取得とされた企業結合においては、いずれかの結合当事企業を取得企業として決定することになりますが、その場合、企業会計基準第22号「連結財務諸表に関する会計基準」(以下「連結会計基準」という。)の考え方を用いるとされています。

つまり、連結と同じように支配の観点で判断します。

しかし、現実にはこのアプローチだけでは決めきれないことがあります。

そのような場合、次に記載のそれぞれの要素を考慮することで決定します。

ちなみに、下記に優劣はありません。あくまで総合的に判断することになります。

対価=現金等の場合

通常、当該現金等を支払う(または負債を引き受ける)企業が取得企業となります。

対価=株式の場合(重要)

通常、当該株式を交付する企業(結合企業)が取得企業となります。

ただし、必ずしも株式を交付した企業が取得企業にならないとき(逆取得)もあります。

この、対価=株式の場合がポイントです。逆取得が起こるのは、この場合だからです。

次のような当事者がいたら、取得者ではないかと疑うことになります(基準18~22項)。

(1)結合後の企業の議決権比率を見たときに、最も大きい割合を占める株主が所属していた結合当事企業(議決権の内容や潜在株式の存在についても考慮)

(2)結合後企業の議決権につき、過半には至らないものの最も大きな割合を有する株主が所属していた結合当事企業

(3)取締役等を選解任できる株主の所属していた結合当事企業

(4)結合後企業の取締役会その他これに準ずる機関(重要な経営事項の意思決定機関)を事実上支配する、結合当事企業の役員等が所属していた結合当時企業

(5)株式の交換条件(時価を超えるプレミアムを支払った結合当事企業)

その他

- 相対的な規模が著しく大きい結合当事企業

- 企業結合を最初に提案した結合当事企業

ここまでのまとめ

まとめると、逆取得とは、以下のような状態です。

逆取得を簿価で処理するのはなぜ?

逆取得の意味がわかったところで、

ここからは、逆取得の会計処理にあたって気を付けなければならないポイントに触れつつ、

特徴である個別上の「簿価」処理について理解します。

さらに、連結上の時価処理についても理解していきます。

「取得」の会計処理

まず原則論ですが、取得の会計処理は、「時価評価」が基本です。

企業結合に関する会計基準

基本原則

23. 被取得企業又は取得した事業の取得原価は、原則として、取得の対価(支払対価)となる財の企業結合日における時価で算定する。支払対価が現金以外の資産の引渡し、負債の引受け又は株式の交付の場合には、支払対価となる財の時価と被取得企業又は取得した事業の時価のうち、より高い信頼性をもって測定可能な時価で算定する。

つまり、吸収合併であれば、被取得会社となった会社の資産負債を時価で評価します。

これを逆取得の場合で考えれば、被取得会社=存続会社になるので、存続会社の資産・負債を時価評価することが、この原則に則った処理ということになります。

しかし、実際は、必ずしも時価評価を行うわけではありません。

個別財務諸表(個別FS)と連結財務諸表(連結FS)で取り扱いが異なります。

個別FSと連結FSの話

逆取得の会計処理を考えるにあたり、それが個別財務諸表での話なのか、連結財務諸表での話なのかという区分は非常に重要です。

なぜなら、制度上、同じパーチェス法でも個別FSと連結FSで簿価か時価かが異なるからです。

個別財務諸表

個別財務諸表では、「取得」であっても、被取得企業である存続会社は時価で評価されません。簿価で引き継ぐことになります。

具体的には、以下の事項です。

2.A社が引継ぐB社(取得会社、消滅)の資産負債=簿価

結局、個別財務諸表では、A社もB社も簿価で引き継がれます。

本来、A社は被取得会社なので時価で評価されるべきですが、簿価を使用しなければなりません。

その理由は、会社法の都合です。

本来会計的には時価評価したいところなのですが、会社法が(というか、根本的には世の中の総意が)、それを許しません。

企業結合に関する会計基準

112. 吸収合併などの企業結合において、存続会社など株式を交付した企業が取得企業とならない場合、すなわち逆取得の場合には、取得企業の個別財務諸表上、会社法の規定などとの関係から複数の処理方法が考えられる状況が存在し得る。そのため、このような逆取得における個別財務諸表上の会計処理を明らかにした。

問題の会社法の条文は以下です(吸収合併の場合)。

逆取得は、会社計算規則35条1項3号に該当するとされていますが、この場合の存続会社の株主資本等の変動額は、直前の帳簿価額を基礎として算定するとされています。

会社計算規則

(吸収型再編対価の全部又は一部が吸収合併存続会社の株式又は持分である場合における吸収合併存続会社の株主資本等の変動額)

第35条 吸収型再編対価の全部又は一部が吸収合併存続会社の株式又は持分である場合には、吸収合併存続会社において変動する株主資本等の総額(次項において「株主資本等変動額」という。)は、次の各号に掲げる場合の区分に応じ、当該各号に定める方法に従い定まる額とする。

一 当該吸収合併が支配取得に該当する場合(吸収合併消滅会社による支配取得に該当する場合を除く。) 吸収型再編対価時価又は吸収型再編対象財産の時価を基礎として算定する方法

二 吸収合併存続会社と吸収合併消滅会社が共通支配下関係にある場合 吸収型再編対象財産の吸収合併の直前の帳簿価額を基礎として算定する方法(前号に定める方法によるべき部分にあっては、当該方法)

三 前2号に掲げる場合以外の場合 前号に定める方法(帳簿価額)

ただし、これはあくまで個別財務諸表に関する会社法の制限です。

連結財務諸表

連結財務諸表上は上記のような制約を設けることなく、通常の取得の会計処理が行われることになります。

つまり、連結ではA社の資産負債は時価評価されます。

連結FSの論点

取得原価の算定

企業結合における取得原価は、支払対価の時価で算定します。

23. 被取得企業又は取得した事業の取得原価は、原則として、取得の対価(支払対価)となる財の企業結合日における時価で算定する。

逆取得では、事業(会社)は存続会社である被取得会社に移転していますが、この取引において、取得者は消滅会社(の株主)です。

ということは、消滅会社(の株主)が支払った対価を探しにいくことになります。

しかし、実際のお金の動きを見ても、消滅会社(の株主)は別に対価を支払ったわけではありません。

そこで、取得の対価をどうやって計算するのかが問題となります。

基準に、答えが書かれています。

企業結合に関する会計基準(企業会計基準第21号)

(注1) 被取得企業の株式が交付された場合、取得の対価となる財の時価は、被取得企業の株主が結合後企業に対する実際の議決権比率と同じ比率を保有するのに必要な数の取得企業株式を、取得企業が交付したものとみなして算定する。株式移転により共同持株会社の株式が交付された場合も同様とする。

ちょっと何言ってるかわからねえです!

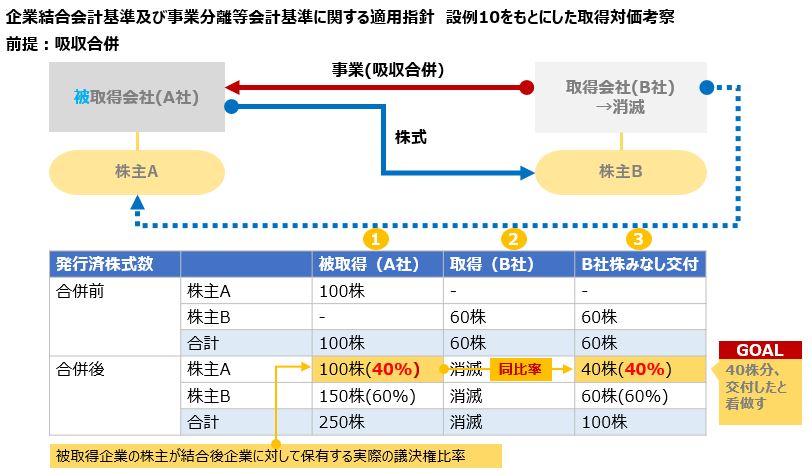

こちらの説明は、以下の図で行いたいと思います。

まず、図の①の意味を解説します。①の株主A40%は設例10より、「A社株主の結合後企業に対する議決権比率=合併前A社発行済株式数100株÷合併後A社発行済株式数(100株×1+60株×2.5=250株)=40%」として計算されています。

これは何を意味しているかというと、この逆取得の結果としての存続会社の各株主の持ち株比率を計算しています。

A社が存続会社で、もともとのA社株主の持株数は100株で変わりません。また合併比率(A社:B社)は、設例10では1:2.5と決められていることから、合併後のA社の総株式数は250株となり、A社株主の比率は100株÷250株=40%で決まります。

つまり、①=この逆取得の結果としてあらわれる、株主Aの持株比率になります。

そして、これを考慮に入れて計算した図の③(B社株みなし交付)に記載の、40株(40%)がゴールです。

その意味は、「もし取得者であるB社(株主B)が存続したと仮定した場合に、B社(株主B)が被取得会社(株主A)に対価を支払ったとするならば、交付するであろうB社株式数」です。

仮にB社が存続したとした場合、実際の株主Aの支配比率である40%と同じ支配比率を実現するとしたら、B社は40株を対価として引渡す必要があります(青い点線部分)。

消滅会社であるB社が40株をA株主に渡すことで、同じ効果のある支配関係が構築できるということですね。

このようにして算定された交付株式数40株×B社株価(時価)=取得原価となります(仮にB社が存続していたら支払っていたであろう対価だから、計算の合理性はある)。

この取得原価が算定されることで、「のれん」の差額計算も可能となります。

逆取得の事例

最後に、公表されている事例をご紹介いたします。なお一部、筆者が加筆修正しています。

吸収合併

日鉄物産㈱ 東証一部 2014年03月31日期

(企業結合等関係)

当社は、平成25年4月26日開催の取締役会において、当社と住金物産㈱(以下、「住金物産」)が合併することを決議し、同日付で合併契約を締結致しました。この合併契約につきましては、平成25年6月21日開催の当社第36回定時株主総会で承認可決され、また同日開催された住金物産の第90期定時株主総会においても承認可決されております。その後、平成25年10月1日をもって合併致しました。1 企業結合の概要

(1)被取得企業の名称及び事業の内容

被取得企業の名称 当社

事業の内容 鋼材、原燃料、機材・産業機械等(2)企業結合を行った主な理由

省略

(3)企業結合日

平成25年10月1日(4)企業結合の法的形式

当社を吸収合併存続会社とし、住金物産を吸収合併消滅会社とする吸収合併(5)結合後企業の名称

日鉄住金物産株式会社(6)取得企業を決定するに至った主な根拠

「企業結合に関する会計基準」(企業会計基準第21号 平成20年12月26日)及び「企業結合会計基準及び事業分離等会計基準に関する適用指針」(企業会計基準適用指針第10号 平成20年12月26日)の取得企業の決定方法の考え方に基づき、住金物産(消滅会社)を取得企業と決定しております。

2 連結財務諸表に含まれる被取得企業の業績の期間

平成25年10月1日から平成26年3月31日まで3 被取得企業の取得原価及びその内訳

取得の対価 住金物産の普通株式の時価等 44,072百万円 取得に直接要した費用 アドバイザリー費用等 114百万円 取得原価 44,187百万円 4 株式の種類別の交換比率及びその算定方法並びに交付した株式数

(1)株式の種類別の交換比率

当社

(吸収合併存続会社)住金物産

(吸収合併消滅会社)交換比率

(普通株式)1 1.08 (2)株式交換比率の算定方法

① 算定の基礎

住金物産及び当社は、本合併に用いられる合併比率の算定に当たって公正性・妥当性を期すため、それぞれが独立した第三者算定機関に合併比率の算定を依頼し、それぞれ合併比率算定書を受領致しました。住金物産は第三者算定機関としてSMBC日興証券株式会社(以下「SMBC日興証券」という。)を起用し、当社は第三者算定機関として野村證券株式会社(以下「野村證券」という。)を起用致しました。② 算定の経緯

住金物産は、SMBC日興証券より受領した合併比率算定書を参考に、当社は、野村證券より受領した合併比率算定書を参考に、それぞれ各社の財務の状況、資産の状況、将来の事業・業績見通し等の要因を総合的に勘案し、両社で合併比率について慎重に交渉・協議を重ねた結果、最終的に4(1)記載の本合併比率が妥当であるとの判断に至り、合意・決定致しました。(3)交付した株式数

普通株式 174,777,001株5 負ののれん発生益の金額及び発生原因

(1)負ののれん発生益の金額 11,670百万円

(2)発生原因 企業結合時の当社の時価純資産が取得原価を上回ったためであります。6 企業結合日に受け入れた資産及び引き受けた負債の額並びにその主な内訳

省略7 企業結合が当連結会計年度の開始の日に完了したと仮定した場合の当連結会計年度の連結損益計算書に及ぼす影響の概算額及びその算定方法

省略(概算額の算定方法及び重要な前提条件)

概算額につきましては、本合併が逆取得に該当するため、当社の当連結会計年度開始の日から企業結合日までの期間の連結損益を記載しており、負ののれんについては、再計算を実施せずに、影響の概算額には含めておりません。よって、実際に企業結合が、当連結会計年度期首時点におこなわれた場合の損益を示すものではありません。

なお、当該注記は監査証明を受けておりません。