1株当たり当期純利益(EPS)の理解を深めるためのポイント

今回は、一株当たり当期純利益(EPS)について学習します。

このEPSは、投資の世界(株主目線)では極めて重要な指標になります。

株主の有する支配権の価値を推し量るうえで、最も注目される指標の一つではないでしょうか。

そのような投資の世界での重要性が高いことを受けてか、またその計算の複雑性が高いことからか、会計の世界では注記による一株当たり当期純利益(EPS)の開示が上場会社に要求されています。

以下、日本基準を前提に解説します。

基本的な計算ロジック

ベース

基本的な考え方は、簡単です。

割り算一本です。

1株当たり当期純利益に関する会計基準(企業会計基準第2号)

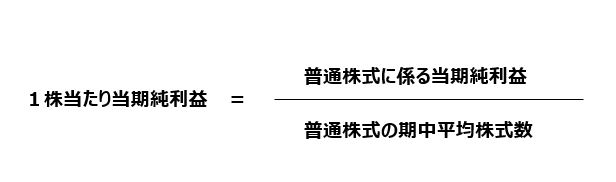

12.1株当たり当期純利益は、普通株式に係る当期純利益(第14項参照)を普通株式の期中平均株式数(第17項参照)で除して算定する。1株当たり当期純利益

=普通株式に係る当期純利益/普通株式の期中平均株式数

=(損益計算書上の当期純利益−普通株主に帰属しない金額(第15項参照))/(普通株式の期中平均発行済株式数−普通株式の期中平均自己株式数)

この指標の意味するところは、「普通株主が持っている1株が1年間にどれだけの純利益を生み出したか」、という会社の収益性です。

基準では、「普通株主に関する一会計期間における企業の成果を示す」という目的が掲げられています。

よくある分析視点が、(理論)株価と1株当たり当期純利益の関係からPERを算定し、同業他社と比較することで会社の将来性を推し量ることです。

一株当たり当期純利益の優先株式との関係

ここで、この割算の意味を理解するうえで必要になる用語が登場します。

「普通株式」、「普通株主」、「普通株主に帰属しない金額」です。

まず普通株式、普通株主の概念について確認します。定義は以下です。

5.「普通株式」とは、株主としての権利内容に制限のない、標準となる株式をいう。

6.「普通株主」とは、普通株式を有する者をいう。

40.本会計基準で対象とする普通株式(第5項参照)は、権利内容に制限のない標準となる株式であり、普通株主(第6項参照)は、株式数に応じ、配当請求権(剰余金の配当を受ける権利)、残余財産分配請求権(残余財産の分配を受ける権利)及び株主総会における議決権を有する。

普通という言葉の使い方からもわかる通り、世の中には、普通の株式、普通の株主が定義されている一方で、普通でない株式、普通でない株主が存在します。

会計基準では、この普通でない人々として、”優先株主”などが想定されています。

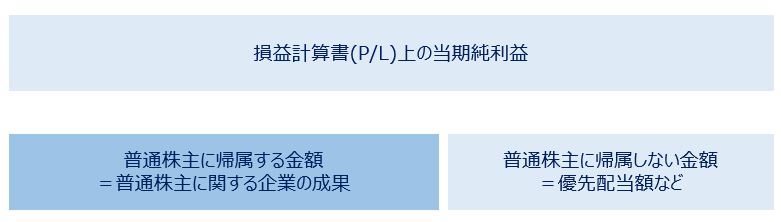

14.第12項にいう普通株式に係る当期純利益は、損益計算書上の当期純利益から、剰余金の配当に関連する項目で普通株主に帰属しない金額(以下「普通株主に帰属しない金額」という。)を控除して算定する。

15.第14項にいう普通株主に帰属しない金額には、優先配当額(第16項参照)などが含まれる。

優先株主は、優先株式を保有する人々のことです。

会社法上、所謂普通の株式のほかに、優先株式なるものを発行することが認められています。

この優先株式は、普通株主のように配当をもらって株主総会で議決権を行使して・・・というように皆と同じような権利が認められているわけではなく、特定の権利に「特化」した株式です。

例えば、配当を優先的にもらいたいということであれば、普通株主よりも配当金を優先してもらえるようにしたり、残余財産を優先的に貰えるようにしたり、といった具合です。

ただし、このような優先をするかわりに、一方で遠慮してもらう点があります。一般的にはそれは議決権です。

優先株主は、議決権を通じた経営への参加を諦めるかわりに、配当などキャッシュによるリターンを優先して狙います。

1株当たり当期純利益の計算のベースになるのは、このような優先株式の影響を除いた、普通株式に関する利益です。1株当たり当期純利益の計算では、いわゆる、普通株式を持った、普通の人々に向けた計算情報を提供することを目的としています。

優先株式の影響の除き方については、まず分子の利益については、配当金は通常純利益から控除されていないので、支払うべき優先配当額等を、当期純利益から控除するという計算が必要です。

ちょうど、当期純利益を、普通株主と優先株主とで奪い合っている格好が見えるかと思います。

対応して、当然分母についても優先株式数は除く、普通株式数ベースで算定します。

自己株式との関係

普通株式に対して、株式の発行体である企業自身が保有する自己株式は普通ではありません。

自己株式を買い付けても企業に配当は入りませんし、議決権もありません。

完全に、普通株式とは性質を異にしています。

そのため、1株当たり当期純利益の計算にあたっては、自己株式も計算から除外します。

英語名

一株当たり当期純利益(EPS)は、「Earnings Per Share」の略です。

個人的には「イー・ピー・エス」と呼称することのほうが、多い気がします。

一株当たり当期純利益がマイナスになった場合

一株当たり当期純利益がマイナスの場合というのは、具体的には一株当たり当期純損失とも言うべき状況です。

この場合でも、マイナスの当期純利益として、一株当たり当期純損失を開示することになります。

12.(省略)また、損益計算書上、当期純損失の場合にも、当期純利益の場合と同様に、1株当たり当期純損失を算定する(本会計基準においては、1株当たり当期純利益に1株当たり当期純損失を含むものとする。)。

ただし、当期純損失の場合、潜在株式調整後1株当たり当期純利益の開示は行わないことになります。

一株当たり当期純利益の端数処理について

一株当たり当期純利益が割り切れる形で計算できることはほとんどありません。

基本的に、小数点以下の端数が出現します。

この端数をいかに表現するかについて、確認します。

結論を言ってしまうと、一株当たり当期純利益は、実務では「銭単位で表示する場合は、銭未満を原則として四捨五入」することが多いと思います。

つまり、具体的に端数処理についての説明等があれば別ですが、「●●円▲▲銭」の形がほとんどです。

これは、日本取引所グループが発行している決算短信・四半期決算短信の作成要領等において、

「銭単位で表示する場合は、銭未満を原則として四捨五入してください。」という指示があることと整合的です。

というか、短信でこのような指示があることで、有報でも同じ記載方法になっていることが考えられます(異なる端数処理で記載するとなるとそれだけでややこしいし、いちいち確認が面倒です)。

なお、今や見慣れない銭という単位ですが、日本銀行のHPを引用すれば、以下の説明があります。

現在、1円未満の紙幣や貨幣は通貨として使用できませんが、「銭」と「厘」は「1円未満の金額の計算単位」として、「銭は円の百分の一をいい、厘は銭の十分の一をいう」と定められています(通貨の単位及び貨幣の発行等に関する法律第2条第2項)。

したがって、現在も、利息や外国為替の計算などには1円未満の単位が使われています。

すなわち円の100分の1=1銭、円の1000分の1=1厘ですから、一株当たり当期純利益の計算では、1厘を四捨五入する形になります。

確かに1銭という硬貨は現在ありませんが、計算上の概念としては残っていて、短信や有報でも銭単位は使用されていることになりますね。

一株当たり当期純利益と株式併合・株式分割

こちらは分母のお話です。

会社は、株式併合や株式分割を行うことがあります。

この場合、株式併合・分割が行われた後の期間の期中平均株式数を調整することをまずは思い立ちますよね。

しかし、実際に実務で行う計算は異なります。すなわち、以下の通りです。

株式併合又は株式分割が行われた場合

30–2.当期に株式併合又は株式分割(発行済普通株式のみ変化する場合であり、同一種類の株式が交付される株式無償割当て等、株式分割と同様の効果を有する事象の他、時価より低い払込金額にて株主への割当てが行われた場合に含まれる株式分割相当部分を含む。以下同じ。)が行われた場合、1株当たり当期純利益の算定上、普通株式の期中平均株式数は、表示する財務諸表のうち、最も古い期間の期首に当該株式併合又は株式分割が行われたと仮定する。また、当期の貸借対照表日後に株式併合又は株式分割が行われた場合も、同様に仮定して算定する。

「表示する財務諸表のうち、最も古い期間の期首に当該株式併合又は株式分割が行われたと仮定する」とあります。

なぜ、わざわざ表示期間の期首にまで遡って仮定計算まで行わないといけないのでしょうか?

その理由は、以下会計基準に記載されています。

59–2.当期に株式併合又は株式分割が行われた場合、行われた時点以降の期間に反映させる考え方と、遡及的に処理する考え方があるが、株式併合又は株式分割は期末に行われても既存の普通株主に一律に影響するものであるため、普通株主に関する企業の成果を示すためには、普通株式の期中平均株式数及び普通株式増加数を、表示する財務諸表のうち、最も古い期間の期首に、当該株式併合又は株式分割が行われたと仮定して算定することが適当である(第30–2項及び第30–3項参照)。

これは、株式併合又は株式分割の影響が、株価とともに1株当たり当期純利益にも反映されることによって、株価収益率(株価を1株当たり当期純利益で除した率)が適切に算定されるという見方とも整合する。

上記にもあるように、遡及的に修正するのは、そうしたほうが、株式分割や株式併合の影響を受けた株主が、その影響を受けた足もと現状株式数ベースでEPSを計算・比較したいと考えるからです。

株式分割等の影響は、いずれの普通株主も受けることになります。

期中に株式分割等が行われた場合、どの普通株主も期末時点で既にその影響を受けています。

つまり決算が締まって、P/L数値を利用する頃には、既に株式分割等の影響を受けています。

そこで、その影響を受けた目線で過年度の株式数も修正し、比較可能な状態にする意義があります。

また、株価÷EPS(1株当たり利益)=PER(株価収益率)という公式によって、投資家はしばしばPERを利用します。

PERもまた極めて重要な投資指標ですが、株価は株式分割等を受けて変化します。

そのため、EPSについても株式分割等による影響を加味しなければ、正しいPERを算定できない性質があります。

投資家が(株式分割等の影響を受けた)期末時点の株価を使用するならば、期末時点で行われている株式分割等を反映した(過年度も含む)EPSを使用することで、過年度のPERも現在の株式数ベースで算定できます。

これにより、PERが同じ株式数ベースで算定され、PERの増減分析を行うことができます。

潜在株式調整後EPSについて

潜在株式調整後EPSについては、別の記事にしていますので、以下をご覧ください。

http://tentaitentei.com/2021/07/25/%e6%bd%9c%e5%9c%a8%e6%a0%aa%e5%bc%8f%e8%aa%bf%e6%95%b4%e5%be%8c%ef%bc%91%e6%a0%aa%e5%bd%93%e3%81%9f%e3%82%8a%e5%bd%93%e6%9c%9f%e7%b4%94%e5%88%a9%e7%9b%8a%e3%81%ae%e3%83%9d%e3%82%a4/