Contents

「会計上の見積りの開示に関する会計基準」の理解を深めるためのポイント

今回は、2021年3月期本決算において3月決算会社(日本基準)を苦しめるであろう、「会計上の見積りの開示に関する会計基準」についてポイントをまとめてみます。

基準のポイント

開示目的

基準の4項に、以下のような説明があります。

↓

どういうものを開示する?

対象項目

5項において、次のような記載があります。

①会計上の見積りの開示を行うにあたり、当年度の財務諸表に計上した金額が会計上の見積りによるもののうち、翌年度の財務諸表に重要な影響を及ぼすリスクがある項目を識別する。(略)翌年度の財務諸表に与える影響を検討するにあたっては、影響の金額的大きさ及びその発生可能性を総合的に勘案して判断する。

②なお、直近の市場価格により時価評価する資産及び負債の市場価格の変動は、項目を識別する際に考慮しない。

まず前段の①ですが、これだけ読むと、「計上した金額」についてだけ考えれば良いようにも読めます。

しかし実際は以下23項に注意が必要です。

23. 本会計基準では、当年度の財務諸表に計上した金額に重要性があるものに着目して開示する項目を識別するのではなく、当年度の財務諸表に計上した金額が会計上の見積りによるもののうち、翌年度の財務諸表に重要な影響を及ぼすリスクがあるものに着目して開示する項目を識別することとした。

このため、例えば、固定資産について減損損失の認識は行わないとした場合でも、翌年度の財務諸表に重要な影響を及ぼすリスクを検討したうえで、当該固定資産を開示する項目として識別する可能性がある。なお、翌年度の財務諸表に重要な影響を及ぼすリスクがある場合には、当年度の財務諸表に計上した収益及び費用、並びに会計上の見積りの結果、当年度の財務諸表に計上しないこととした負債を識別することを妨げない。

また、注記において開示する金額を算出するにあたって見積りを行ったものについても、翌年度の財務諸表に重要な影響を及ぼすリスクがある場合には、これを識別することを妨げない。

さらっとすごいことが書かれています。

これによると、「当年度の財務諸表に計上」という言葉には、「計上しなかった場合」が含まれるということになります。厳密には、「見積りの結果、計上額がゼロであると判断した場合」を含むということになりますね。

例えば、ある引当金を計上不要と判断した場合であっても、翌年度の財務諸表に重要な影響を及ぼす(引当金計上が必要になってしまうetc.)リスクがある場合には、本基準の開示が必要になる可能性があるのです。

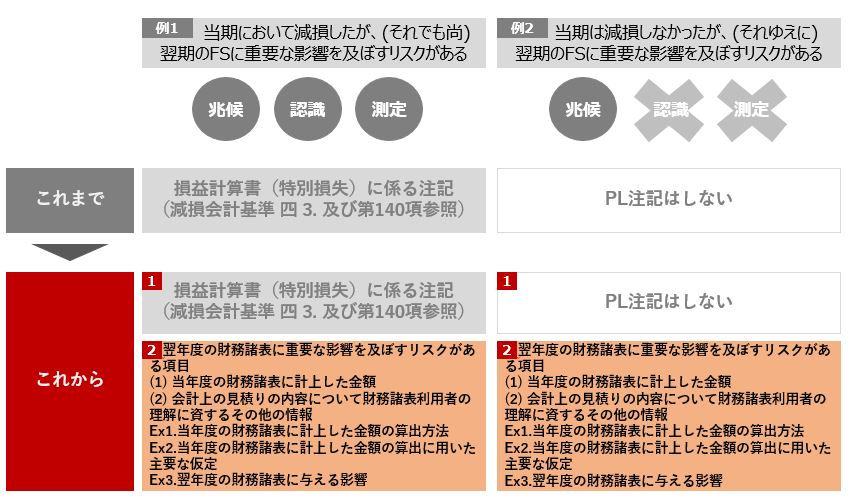

さらに例をあげるならば、減損の兆候があったが、認識の判定で減損不要とされた資産グループがあった場合です。この場合、減損していないので、減損損失の注記は開示されません。これまでは、それで終わっていました。しかし、この会計基準が導入されたことで、この資産グループに翌期の重要な減損リスクがある場合には、たとえ減損損失は計上していなくても、当期の注記でリスクを開示することになります。

上記23項の、「~妨げない」という表現には、注意が必要です。一見、「できる」規定のように、つまり「別にやらなくていい」ように、読めてしまいます。しかし実際はそのような意図はなく、FS利用者にとって必要なら開示するというのが基本的なスタンスのはずです。

これらの点は、この基準の最大のポイントになると思っています(個人的には)。

以下にまとめておきます。

②は、市場価格の変動は、会計上の見積りに起因するものではないため、注記対象外ということですね(24項)。また、ここでいう時価のうち、有価証券については「レベル1(相場価格を調整せずに使用できるもの)」が想定されています(パブリックコメントへの対応16))。裏を返せば、例えばレベル3の公正価値は、対象になっていくということですね。

記載事項

基準7項にて、それぞれの対象項目に関する、何を記載するかについて書かれています。

7. 第5 項に基づき識別した項目のそれぞれについて、前項に基づき注記した項目名に加えて次の事項を注記する。

(1) 当年度の財務諸表に計上した金額

(2) 会計上の見積りの内容について財務諸表利用者の理解に資するその他の情報(1)及び(2)の事項の具体的な内容や記載方法(定量的情報若しくは定性的情報、又はこれらの組み合わせ)については、第4 項の開示目的に照らして判断する。

といっても、7項だけではあまりにイメージがつきません。そこで8項です。

8. 前項(2)の「会計上の見積りの内容について財務諸表利用者の理解に資するその他の情報」として第4 項の開示目的に照らして注記する事項には、例えば、次のようなものがある。

(1) 当年度の財務諸表に計上した金額の算出方法

(2) 当年度の財務諸表に計上した金額の算出に用いた主要な仮定

(3) 翌年度の財務諸表に与える影響

8項でも、まだ具体性に欠けますね。

そこで、参考までに実際のIFRSの注記を見てみたいと思います(後述)。

IFRSとの関連性

さて今回、いきなり日本基準が暴走したわけではありません。

例によって、IFRSとのコンバージョンが行われているにすぎません。要するに、国際会計基準(IAS)第1号「財務諸表の表示」125項を参考にしています。

記載をIFRSと異なるものにしてしまうと、それだけで会計基準の品質に差異が出かねません。そのため、この会計基準でも、IFRSの記載との整合性を図ることが重視されています。

IAS1の記載について参考までに引用しておきます。

125 企業は、報告期間の末日における、将来に関して行う仮定及び見積りの不確実性の他の主要な発生要因のうち、翌事業年度中に資産及び負債の帳簿価額に重要性のある修正を生じる重要なリスクがあるものに関する情報を開示しなければならない。当該資産及び負債に関して、注記には次の事項の詳細を記載しなければならない。

(a) その内容

(b) 報告期間の期末日現在の帳簿価額

会社法

本基準の公表に伴い、会社計算規則も改正されているため,有価証券報告書に記載する財務諸表だけでなく,会社法上の計算書類においても,開示が必要になっています。

会社法適用企業は数がかなり多いですから、これはインパクトのある話になります。

この点、以下については、注意すべきです。

つまり、見積開示会計基準第8項において具体的に例示された事項であったとしても、実務上の負担等を考慮し、各株式会社の実情を踏まえ、計算書類においては当該事項の注記を要しないと合理的に判断される場合には、計算書類において当該事項について注記しないことも許容されると考えられるとされています(「『会社計算規則の一部を改正する省令案』に関する意見募集の結果について」第3の7)。

この「実情」をどう考えるかですが、財務諸表利用者のニーズを背景に検討するものと想定されます。例えば、株主が親会社1社の場合で、金融機関から借入も行っていない、つまり利害関係者が相対的に限定的な環境においては、見積りの注記をどこまで記載するのかという問題があるかもしれません。会社法適用企業もピンキリですので、利用者を想定した柔軟な検討が必要ではないかと思われます。

適用時期と早期適用

適用時期

以下が原則ですが、早期適用可能となっています。

10. 2021 年3 月31 日以後終了する連結会計年度及び事業年度の年度末に係る連結財務諸表及び個別財務諸表から適用する。

3月末決算を前提とすると、2021年3月31日の4Q決算(年度末本決算)から適用されます(「以後」も「以降」と同じで、当日を含んだ「それから後」という意味を持っていますので、2022年3月末からではありません。お気を付けください。念のため。)。

なお、12月決算なら2021年12月31日の4Q決算(年度末本決算)から、2月決算なら2022年2月末4Q決算からです。

適用初年度

本会計基準の適用初年度において、本会計基準の適用は表示方法の変更として取り扱われることになるとされています(34項)。

注記例や開示例(具体例)

代表的な注記として、のれんの減損について引用します。

IFRSにとって、のれんの減損はある種特別なものですが、わかりやすいので参考までに引用します。

なおIFRSの場合、見積り項目については各注記事項の欄で詳細に記載されていることがあるため、参照方式が取られている例が散見されます。

以下の事例のように、その期に減損損失を計上していないにもかかわらず、これだけの情報を出さなければならない可能性があると考えると、この基準の影響力がわかります。

味の素㈱ 有価証券報告書(2020年03月31日(決算日))

- 金額の算出方法

のれんの減損テストでは、資産の回収可能価額を処分コスト控除後の公正価値により算定しております。処分コスト控除後の公正価値の算定に当たっては、割引キャッシュ・フロー法及び類似企業比較法を使用し、割引キャッシュ・フロー法の比重を高くした加重平均値を用いて算定しております。

前連結会計年度及び当連結会計年度の割引キャッシュ・フロー予測の計算に当たっては、実際の経営成績及び経営者が承認した事業計画に基づいております。当該事業計画は、業界の将来の見通しに関する経営者の評価と過去の実績を反映したものであり、外部情報及び内部情報に基づき作成しております。

また、類似企業比較法は、足元の実績や翌期の予算に基づくEBITDAに、上場している同業他社のEV(株式時価総額をもとに算出した企業価値)/EBITDA倍率を乗じ、それにコントロールプレミアムを加味して価値を算定しております。

- 主要な仮定

・経営者が将来キャッシュ・フローを予測した期間:7年間(前連結会計年度は7年間)

・キャッシュ・フロー予測に適用した割引率:8.0%(前連結会計年度は8.8%)

・キャッシュ・フロー予測を延長するために用いた成長率:2.5%(前連結会計年度は2.5%)

・キャッシュ・フロー予測に適用した税引前割引率:10.6%(前連結会計年度は11.6%)

・類似企業比較法におけるEV/EBITDA倍率:12.5倍から13.0倍(前連結会計年度は11.5倍から13.0倍)

- 翌年度影響

KAMとの関連性

今回、なぜ、このタイミングで「会計上の見積りの開示に関する会計基準」が公表されたのでしょうか。

それには、同じく2021年3月期から適用されるKAM(監査上の主要な検討事項)が関連していると言われています。

見積りの不確実性が高いと識別された重要な会計上の見積りは、KAMの対象となる可能性が高いです。

しかし、会社が注記で開示していない情報をKAMで記載する場合、会社の未公表情報に言及せざるを得ないケースも考えられます。

ここで、この未公表情報を巡っては、監査人の守秘義務との関係性をどう解釈するかなど、デリケートな問題になる可能性があります。

そのため、未公表の情報をKAMで開示する場合には、KAM の記載に至る過程において、経営者及び監査役等と監査人との間で協議し 、(未公表とならないように)有価証券報告書等で追加的な開示がされることもあるのです 。

それだったら、KAMの記載にあたっては、ターゲットとなっている見積りに関する情報は、既に何らかのルールによって注記で一定の説明がされている状態になっていたほうが、会社にとっても、監査人にとっても、都合がよいし、効率的です。

このような背景から、KAMと「会計上の見積りの開示に関する会計基準」は、相性が良いというか、お互いを補い合う関係があると考えることができます。