ストック・オプションの会計処理(費用)を理解するための重要ポイント

おはようこんにちばんは。哲夫です。

今回は、ストック・オプション(以下、SO)について触れます。

SOは、初見では理解のしにくい論点かと思います。

日本基準だけでもそうなのに、IFRSも絡んでくるので、会計処理を考える人間としては、場合によっては検討に時間がかかってしまうかもしれない論点です。

今回は、SOの費用処理を考えるときに、知っておかなければならないポイントを中心に触れていきたいと思います。

ちなみに、SOは、実務ではしばしば「エスオー」と呼称されます。

意味はストック・オプションなので、覚えてしまいましょう。

ストック・オプション(SO)とは何なのか!?本質を理解する

最初に、見ていただきたい公式があります。

SOの、費用計上額についての数式になります。

はい、ということで、解説を終わりたいと思います。

はい、すいません。

しかし、SOの会計処理の理解は、結局この簡単な公式を理解することに尽きると考えています。

SOの会計基準には、SOをどのような額で、どのようなタイミングで会計処理するかについて、めちゃめちゃ色んなことが書いてあるのですが、結局、この公式の各計算要素の話をしています。

つまり、①単価、②数量、③期間の3要素です。

これは、IFRSであってもUSGAAPであっても同様です。

ストック・オプションは費用で会計処理する(発行側)

ストック・オプションとは

そもそも、ストック・オプションとは何なのでしょうか。

会計基準における定義は、以下の通りです。

ストック・オプション等に関する会計基準 2項

「ストック・オプション」とは、自社株式オプションのうち、特に企業がその従業員等(企業と雇用関係にある使用人のほか、企業の取締役、会計参与、監査役及び執行役並びにこれに準ずる者)に、報酬(企業が従業員等から受けた労働や業務執行等のサービスの対価として、従業員等に給付されるもの)として付与するものをいう。

キーワードは、以下の4つです。

①企業が②従業員等に、③報酬として付与する④自社株式オプション

ここで最も分かりにくいのが、④の自社株式オプションでしょう。

これは、自社株式を(特定価格で)手に入れられる権利です。

自社株式ではなく、権利そのものを付与すると言っています。

例えば、自分が勤める会社から、「株式をあげます」と言われるのではなく、「株式を手に入れる権利をあげます」と言われる違いですね。

何だか妙に回りくどいのですが、この権利を付与するというSTEPを経ていることが重要であり、特徴です。

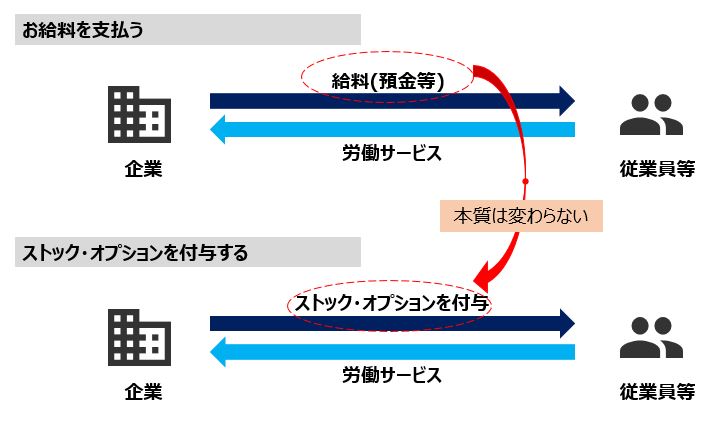

取引の本質

さてこのストック・オプション取引ですが、その取引の本質は何なのでしょうか。

それは、報酬です。

従業員等が頑張って働いた(これを会計では、従業員から企業への”サービスの提供”と表現します)結果、その見返りに、報酬が与えられている状態を指します。

本質的には、従業員が毎月受取るであろうお給料と変わらないと言えるでしょう。

ただ、従業員が預金を手に入れるものではないのが特徴です。つまり、対価が”権利”になっています。

ストック・オプションの会計処理においては、この「報酬」であるという側面を重視して会計処理が考えられています。つまり、企業側は報酬を払っているのだから、「費用を認識」しなければならないのです。

では、その費用はいくらなら良いのでしょうか?どの期間にわたって認識するのでしょうか?

お給料と同額で、お給料と同じように認識してはいけないのでしょうか?

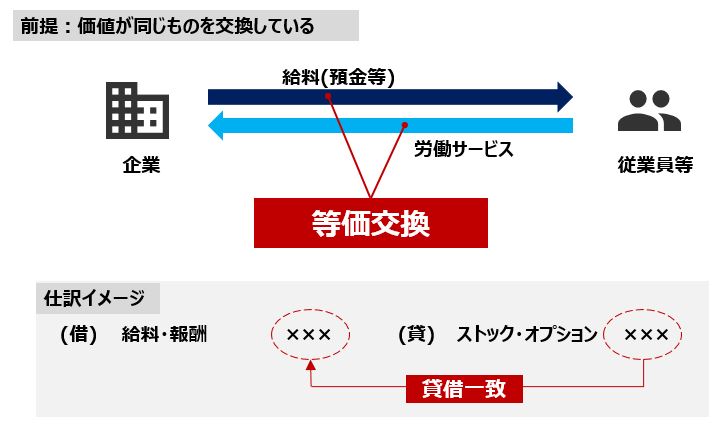

等価交換という考え方

ここで、等価交換という考え方を理解する必要があります。

私たちは、何かモノやサービスを手に入れるときには、その手に入れるモノ・サービスと価値の等しい何か(通常はおカネ)を手放すことになります。

これが、取引の原則です。

もちろん、特別に値引きをしてくれて、自分が考える価値よりも低い値段で購入できることもあるでしょう。しかし、特別値引が行われる背景には、たとえば閉店セールや身内から超安く譲ってもらうなど、通常ではない理由があったりします。更に言うと、実は値引後の価格が、本来のそのモノの価値を表しているだけかもしれません。

こういった例外を除けば、一般的には、我々は、支払ったお金に相当する価値のあるものを手に入れていることになります。同じ価値のあるものを交換しているため、これを、「等価交換」といいます。

これと同じ考え方をすれば、従業員等が提供する労働サービスは、従業員等が受け取ったオプションの価値と等価交換であるといえます。

であるがゆえに、従業員等が受け取ったオプションの価値(金額)をもとにして、費用処理を考えましょうというロジックになります。

したがって、このオプションの価値を計算する必要性が生じます。

ていうか、わざわざストックオプションの価値を測定するの、面倒じゃない?何でそんなややこしいことをしないといけないの?

確かにそういう考えもあるかもしれないが、給料をもとに測定してしまうと、以下のような懸念がある(私見)。なお、等価交換の考え方については異論が無いという前提。

①そもそもSOは毎月のお給料とは別に付与されるもので、意味づけや目的、計算ロジックが異なるはず(IFRS2.12参照)。

毎月のお給料は、SOとか関係なく企業と従業員等が1対1の相対取引で決めた約束で、その金額水準は客観的・公正でないかもしれない(他の会社で採用されたら、全然給料が違う人材かもしれない)。

また一般的に株式やオプションは通貨に比べてリスクが高いし、その価値を参照しないと、測定値が実態と大きく乖離するかもしれない②アメリカなんかだとSOの役員報酬に占める割合が大きいが、SO公正価値を計算した場合とそうでない場合で、報酬額に差が出てしまうと批判された歴史がある

権利確定という考え方

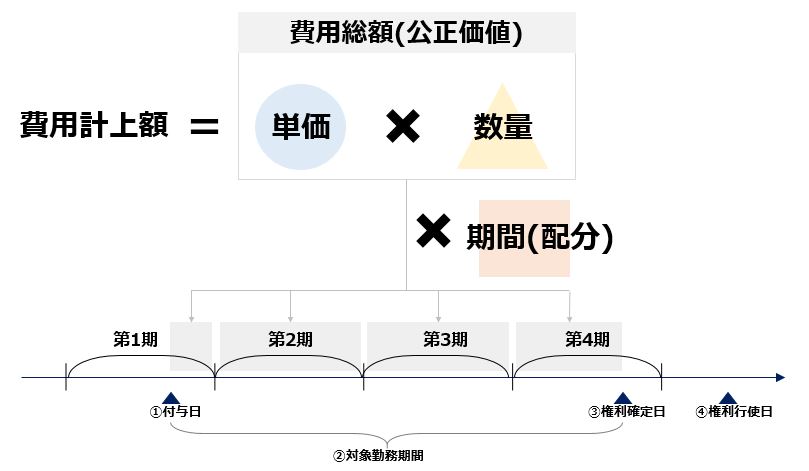

単価×数量×期間について

さて、では最初の話に戻りましょう。

SOの費用処理額は、①単価×②数量×③期間で決定されますが、これらはいずれも見積りの塊です。

見積りに見積りを重ねた果てに、SOの処理額が確定できるのです。

単価:公正価値をどうやって見積るのか

上記で触れた通り、オプション自体の価値(公正な評価単価)を見積ることになります。

実務的には、「算定技法」を用いることになります。それ用の公式があるとお考え下さい。

代表的な算定技法には、以下があります。

- ブラック・ショールズ

- モンテカルロ

- 二項モデル

これらの違いの説明についてはここでは割愛いたしますが、日本基準で最も一般的に用いられているのは、①ブラック・ショールズであると考えられます。算定のための時間・コストも他より低いことが多いのではないでしょうか。

ただし、①はあまり複雑な計算には対応できないので、特にIFRSやUSGAAPの対応上は、②や③が用いられることもあります。

なお、オプションの公正価値は、その性質上常に変動し続けることが想定されますが、そんなものを常に追うわけにはいきませんので、基本的に「付与日」における公正価値を使用し続けます(SO基準50項)。

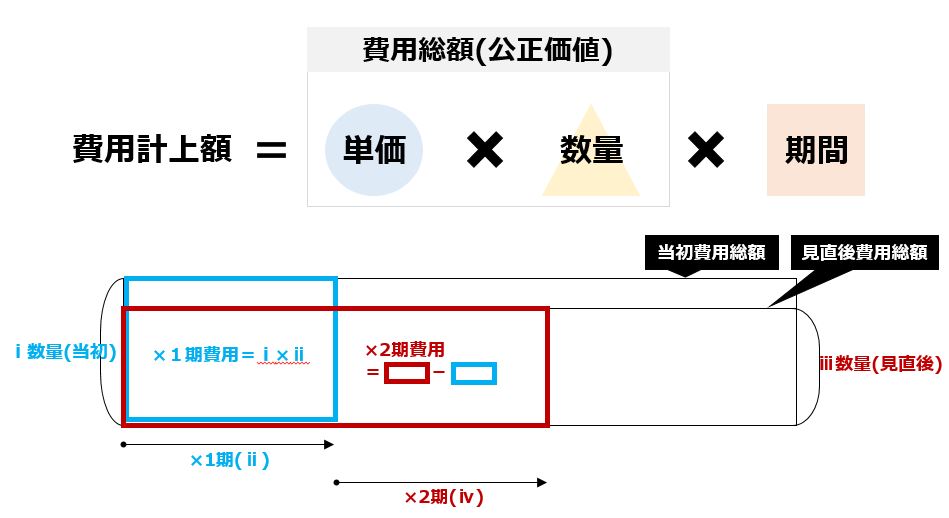

数量:権利確定する数量を見積る

数量は、考え方としては「権利行使が見込まれる数量」になります。

単にSOをばらまいた(付与した)数量ではありません。あくまで、実際に行使されるであろう数量を見積る必要があります。

そのため、「実際に行使されるであろう数量」=「付与した数量」ー「失効数」として、毎期見積っていくのが基本的なスタンスです。

退職などを理由にもはや権利行使できない人など、明らかに実際の行使数に含まれないことがわかっていないものを、除外していきます。

このようにすることで、その時々のベストな見積りでもって、SO費用を各期に配分すること繋がります。

単価×数量の意味

期間の説明に入る前に、ここで、単価×数量の意味について考えてみます。

単価×数量は、費用の総額を意味します。すべての期間で認識される、SO費用の総額(累計額)です。

この総額を、各期に配分するイメージを持ってください。

この総額については、当然に単価が変われば変動しますし、数量が変わっても変動します。

注意すべきは、ある事象があって、その影響を単価の調整とするのか、数量の調整とするのかで、総額が変わってしまうという点です。言い方を変えると、総額に与える影響の面で見たときに、単価の調整=数量の調整とは限らないという事です。

日本基準の場合は明示されていませんが、IFRSやUSGAAPでは、株式市場条件単価に反映する点について、明示されています。平たく言うと、株価の達成などを条件にしている場合、数量の調整をしてはいけないということです。

※株式市場条件とは、行使価格、権利確定又は権利行使能力を左右する条件のうち、企業の株式の公正価値・時価に関連するものをいいます。例えば、将来、株価××円を達成したら権利行使できる、といった類の条件です。

そのため、会計基準の差異による影響を考えるときに、単価×数量=総額に影響があるかもしれない点と、そうであるがゆえに期間配分額も変わってしまうかもしれない点について、理解をしておく必要があります。

期間:●●日の意味を理解する

SO会計においては、登場する以下の4つの主な時間的概念を理解することが必要です。

時系列順に、以下の4つです。

- 付与日

- 対象勤務期間

- 権利確定日

- 権利行使日

SO費用に関して重要なのは、費用を②の期間にわたって配分するという点です。

この配分のイメージを示したものが、以下です。

このイメージを常に持っておく必要があると思います。

そして、この配分を、上記の②数量の見直しと関連して図示すると、以下のようになります(単価は、付与日のもので一定値のまま)。

なお、以上の議論は、権利確定日までの議論(いかに費用処理するか)になります。

実際は権利確定後、権利が行使された際には、実際に株式が発行され、従業員等の手元にわたることになります。そのため、このタイミングではまた別途仕訳の検討がありますが、今回は割愛しています。

まとめ

いかがでしたでしょうか。

SOは、発行体から見れば、その費用処理額をどうするかについて注意がいきやすいです。

これに関して、SO基準は、日本、IFRS、USGAAPのどれを見ても、いろいろ複雑なことが書いています。

しかし、その費用処理に関する本質は、要するに単価×数量×期間の簡単な公式に関する話だと思っています。多くの論点が、最後はこの計算に行きつきます。

この点を頭に入れて、基準を読んでいきたいものです。

★SOについては、こちらもご覧ください!