Contents

”潜在株式調整後1株当たり当期純利益”計算方法のポイント

今回は、一株当たり情報の続きとして、潜在株式調整後のEPS(一株当たり当期純利益)について触れていきます。

潜在株式の計算は、結構複雑になります。

”適用指針”の設例も用いて、理解を深めていきたいと思います。

会計監査六法等を片手にご覧ください。

|

価格:8,800円 |

なお、普通のEPSについては、以下をご参照ください。

”潜在株式調整後1株当たり当期純利益”の英語名

潜在株式調整後1株当たり当期純利益は、「Diluted EPS」や、頭の文字を取って「DEPS」と表現されます。

Diluted(ダイルーティッド)とは、「薄まる」という意味ですから、希薄化することを示していますね。

本稿では、以下、DEPSと表現していきます。

”潜在株式調整後1株当たり当期純利益”が生まれた理由

会計基準というのは、企業の会計処理や開示に関するルールですが、このDEPS情報は、会計処理とは直接関係ないです。それでも、なぜ会計基準としてルール化されているのか?

実質的な側面でいうと、EPSだけだと真実が把握しきれない可能性があるためと考えられます。

政策的な側面では、IFRS等に合わせたかった側面があります。

IFRSどうのこうのは置いておいて、ここではDEPSの意義について考えてみましょう。

例えば、A社のEPSが、100円だったとしましょう。計算式は、100億円÷1億株です。

ここ10年くらい、EPSが100円前後で推移しているとします。

しかし当期に、大量のストック・オプション(SO)が発行されたとしましょう。実際にSOが行使され、普通株式が発行されるのは将来です。

しかし、SOが失効などしなければ将来普通株式が発行され、実際のところはEPS100円はもっと低くなってしまう可能性が、足元で既にあるわけです。

表の情報のみに基づいてEPSを計算しただけだと、真のEPSを掴み切れていない可能性があります。裏の情報である、SOの影響を加味することで得られる情報があるわけですね。

そこで、「じゃあ最大でどれくらいEPSが下がってしまうのよ?」という投資家の知りたいニーズにこたえるために開発されたのがDEPSだと理解しています。

会計基準では、以下のような説明があります。ポイントにマーカーを引きましたが、基準では上記の趣旨を前提に、会計基準としてどういう情報を出そうとしているかについて記述されています。

会計情報は、あくまで過去情報であるという特質に触れつつ、将来予測というよりは、過去の参考情報としてDEPSを開示する姿勢が見て取れます。

将来予測云々を会計に任せてしまうとコストがかかる(というか、できない)ので、そこは投資家に委ねる。会計は、その参考情報として一定の計算ルールに基づいてDEPSを算定して、サポートしましょうと、そういう理解ができます。

結論の背景

37.本会計基準では、1株当たり当期純利益及び潜在株式調整後1株当たり当期純利益の算定の目的は、普通株主に関する一会計期間における企業の成果を示すことにあるとしている(第3項参照)。これは、市場で流通する株式の多くは普通株式であり、また、同一企業の他の会計期間との経営成績の比較(時系列比較)及び他企業との経営成績の比較(企業間比較)等を向上させるための情報の開示を行うことが、投資家の的確な投資判断に資すると考えられることによる。38.本会計基準において潜在株式調整後1株当たり当期純利益の算定の目的は、必ずしも1株当たり当期純利益に対する将来の潜在的な変動性を示す警告指標とすることではなく、1株当たり当期純利益と同様に、原則として、過去の情報として開示することであり、これにより時系列比較等を通じ将来の普通株式の価値の算定に役立つものと位置付けている。これは、企業の成果を示す会計情報が、基本的に過去の情報であるという考え方に基づくものである。したがって、本会計基準では、国際的な会計基準の考え方と同様に、期末の時点のみの株式数及び時価又は将来予測の要素は考慮せずに、潜在株式調整後1株当たり当期純利益の算定を行うことを意図している。

これに対し、特に潜在株式調整後1株当たり当期純利益の算定の目的は、警告指標とすべきではないかという意見もある。このため、1株当たり当期純利益に対する将来の潜在的な変動性を理解できるように、1株当たり当期純利益又は潜在株式調整後1株当たり当期純利益の算定上の基礎の注記(第33項参照)には、当期の潜在株式調整後1株当たり当期純利益の算定に含まれなかった潜在株式の概要を含むべきと考えられる。

”潜在株式調整後1株当たり当期純利益”の検討フロー

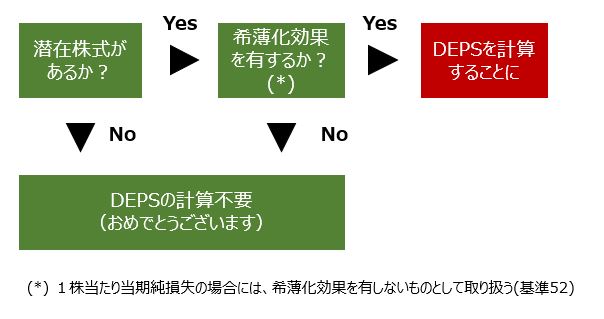

”潜在株式調整後1株当たり当期純利益”を計算しないといけないわけですが、常に計算が必要なわけではありません。

そこで、どういう場合に計算が必要になるのか、確認していきます。

かなりロジカルにルールが決められています。

潜在株式

まず、前提となるキーワードを確認します。

潜在株式とは、その名の通り、顕在化していない株式のことです。

隠れ株式とでも言いましょうか。定義は、以下の通りです。

1株当たり当期純利益に関する会計基準(企業会計基準第2号)

9.「潜在株式」とは、その保有者が普通株式を取得することができる権利若しくは普通株式への転換請求権又はこれらに準じる権利が付された証券又は契約をいい、例えば、ワラントや転換証券が含まれる。

まあ要するに、将来普通株式に化けるかもしれないものを言います。

具体的には、新株予約権の類ですね。

希薄化効果

次に、希薄化効果です。

「薄まること」です。

文章で表現すると以下のようになりますが、

1株当たり当期純利益に関する会計基準(企業会計基準第2号)

20. 潜在株式に係る権利の行使を仮定することにより算定した1株当たり当期純利益(以下「潜在株式調整後1株当たり当期純利益」という。)が、1株当たり当期純利益を下回る場合に、当該潜在株式は希薄化効果を有するものとする。

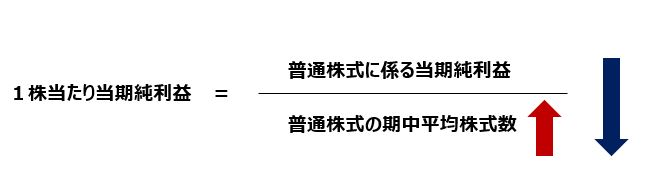

図で表現すると、例えば以下のようなイメージです。

この図は、EPSの分母が増えることで、EPSが下落することを示しています。

新株予約権が行使されると、普通株式、つまりは期中平均株式数が増加します。

しかし、新株予約権が行使されても、分子の当期純利益は増えません。

そのため、EPSは下落します。普通株式1株当たりの価値は下落します。薄まります。

この状況を指して、「希薄化」と言います。

希薄化効果がある場合

希薄化効果がある場合、じゃあどれだけ薄まってしまうんだということで、希薄化効果の程度を反映したEPSを算定することになります。

どうやるのかというと、EPSの計算式を活かしつつ、分子と分母にそれぞれ調整を加える形で算定します。

21.潜在株式が希薄化効果を有する場合、潜在株式調整後1株当たり当期純利益は、普通株式に係る当期純利益(第14項参照)に希薄化効果を有する各々の潜在株式に係る当期純利益調整額(以下「当期純利益調整額」という。)を加えた合計金額を、普通株式の期中平均株式数(第17項参照)に希薄化効果を有する各々の潜在株式に係る権利の行使を仮定したことによる普通株式の増加数(以下「普通株式増加数」という。)を加えた合計株式数で除して算定する。

潜在株式調整後1株当たり当期純利益

=(普通株式に係る当期純利益+当期純利益調整額)/(普通株式の期中平均株式数+普通株式増加数)

希薄化効果が無い場合

希薄化効果が無い場合、DEPSは計算しません。

別に計算する意味がないからです。

まとめ

ロジックは単純明快ですね。

ここから先は、DEPSを計算することになった方がお読みください。

”潜在株式調整後1株当たり当期純利益”の具体的計算例

さて、いよいよ具体的な計算になります。

ここでは、適用指針の設例を参考にしたいと思いますが、

経験上、優先株式や転換社債よりも、ワラント(新株予約権)やストック・オプション(SO)のほうが実務での遭遇確率が高いので、ここではワラントとSOを解説します。

ワラントが存在する場合

希薄化効果がある場合

ワラントの場合、希薄化効果の有無は、オプションが「イン・ザ・マネー」の状態にあるかどうかで判定します。

イン・ザ・マネーとは、株価>行使価格となることです。オプション(新株予約権)保有者の権利行使のインセンティブがある状態になります。

イン・ザ・マネーの状況においては、オプション保有者は行使を考えることになるでしょうから、この場合には権利行使によって普通株式が発行され、希薄化が起こり得ることになります。

逆に言えば、株価≦行使価格の場合は、予約権保有者は行使だけでは得をしないことになるので、この場合行使されないことが想定されます。そのため、希薄化が起こらない想定となります。

非常にロジカルですね。

24.普通株式の期中平均株価がワラントの行使価格を上回る場合に、当該ワラントがすべて行使されたと仮定することにより算定した潜在株式調整後1株当たり当期純利益は、1株当たり当期純利益を下回るため、当該ワラントは希薄化効果を有することとなる。

「普通株式増加数」の計算方法

そして希薄化効果がある場合には、分母の株式数に、「もし権利行使されたら増えるであろう普通株式数」を加算します。

基準では、以下のように「普通株式増加数」を加えるとされています。

25.各々のワラントが希薄化効果を有する場合、潜在株式調整後1株当たり当期純利益の算定(第21項参照)にあたっては、普通株式の期中平均株式数(第17項参照)に普通株式増加数(第26項参照)を加える。

では、「普通株式増加数」はどのように計算するのでしょうか。

それも、基準で以下のように記載されています。

これが、結構話を複雑にしています。

26.第25項にいう普通株式増加数は、下記の⑴により算定された普通株式数から、⑵により算定された普通株式数を差し引いて算定する。

なお、ワラントが期中に消滅、消却又は行使された部分については、期首又は発行時から当該消滅時、消却時又は行使時までの期間に応じた普通株式数を算定する。

⑴ 希薄化効果を有するワラントが期首又は発行時においてすべて行使されたと仮定した場合に発行される普通株式数

⑵期中平均株価にて普通株式を買い受けたと仮定した普通株式

ワラントの行使により払い込まれると仮定された場合の入金額を用いて、当期にワラントが存在する期間の平均株価にて普通株式を買い受けたと仮定した普通株式数を算定する。

実際に図で説明する前に、このような計算方式を「自己株式方式」と言う点について触れさせてください。

「自己株式方式」

そもそも、潜在株式調整後1株当たり当期純利益の算定方法にはいくつか種類があるのですが、基準では、この「自己株式方式」を採用しています。

これは、「①期中平均株価が行使価格を上回る場合、ワラントが行使されたと仮定し、また、②行使による入金額は、自己株式の買受に用いたと仮定する」方法です。

この①は上述の希薄化のところで触れているのでわかるのですが、②は若干トリッキーです。

②ワラントの行使によって会社に入金されますが、この資金の使途として、自己株式を購入するという想定を行うものです。

しかし、実際の資金使途なんてものは、自己株式に限られませんよね。借入金を返済するのに使用するかもしれないし、設備投資に使用するかもしれません。

しかし、そのような企業の個々の経営判断を考えていてはキリがありません。各企業にあてはめるルール化にはそぐわないです。

また、今計算しようとしているDEPSは、あくまで過去の利益と、過去の平均株式数で計算される、過去の企業指標です。それを仮定計算で行おうという状況です。

そのため、企業の個別の状況に基づく調整を入れるのは、実際に過去の期間において行っていない企業活動を織り込むことになるので、若干違和感がありますね。

この点、自己株式の購入も、もちろん実際にはやっていない企業活動ですが、上場会社であればいずれの会社も行い得る活動であり、資本取引のやり取りを想定しておけば、他のBS,PL数値に直接影響もありません。

そこで、どの会社にも強制する計算ロジックとして、”行使に伴う入金額による自己株式購入”は不合理でもないよなということで、「自己株式方式」を理解しておけばよいと思います。

(まあ、というか、IFRSや米基準でも同じことをやっているので、実際は日本基準もそれにあわせただけかとは思いますが。政策的には、この調和が重要なので。)

このあたりのロジックは、基準では以下のように説明されています。

56.(省略)本会計基準では、潜在株式調整後1株当たり当期純利益の目的が、1株当たり当期純利益と同様に、企業の成果を示すこと(第3項参照)であり、それは過去の情報として算定することであるため期末の時点のみの株式数及び時価を考慮することは適当ではないこと、行使による入金額の使途は一概には決められないため自己株式の買受に用いたと仮定することにも一定の合理性があること、また、自己株式方式は従来の方法に類似し比較的簡便で客観的であることから、国際的な会計基準と同様に、⑵の自己株式方式を採用している。

自己株式の購入想定とか、計算が面倒なんですけど。

勿論、そういう考え方もあると思う。

ただ、合理的な上場企業が、入手した資金を何にも使わないという想定自体に、違和感があるのだろうな。

株主からしたら、ワラント行使で希薄化する分を、少しでも取り戻そうと合理的に行動してくれよという声が聞こえてきそうだ(私見)。

会社は株主のものだからね。

設例を用いた理解

前提条件とEPS計算

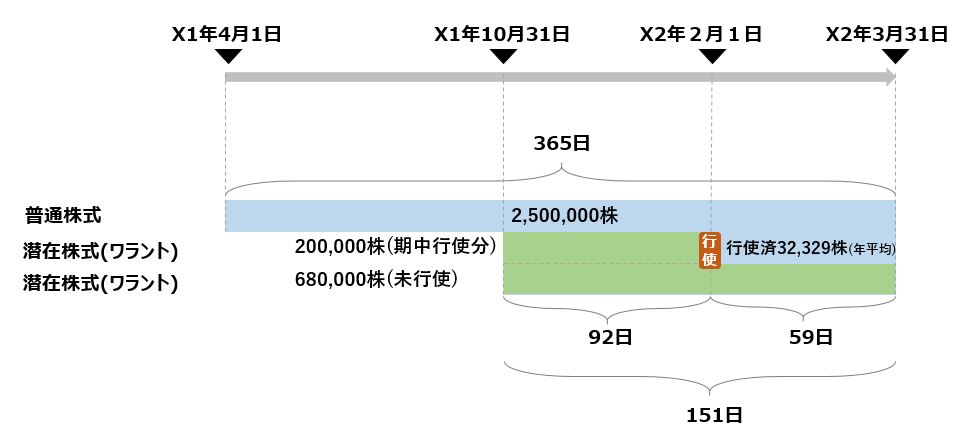

個人的に前提条件を文字で見るのが辛いので、図にしました。

この会社は、×1年4月1日の期首時点で普通株式2,500,000株を発行しており、この分に期中変化はないです。

ここに、期中×1年10月末にて、合計680,000株分のワラントを発行しています。そのうち、200,000株分については、×2年2月に実際に権利行使されています。

その後、期末を迎えます。そんなシチュエーションです。

ということは、実際に普通株式として発行されているのは、水色の部分(2,500,000株+32,329株)になります。

こちらを用いて、EPSを計算することになります。

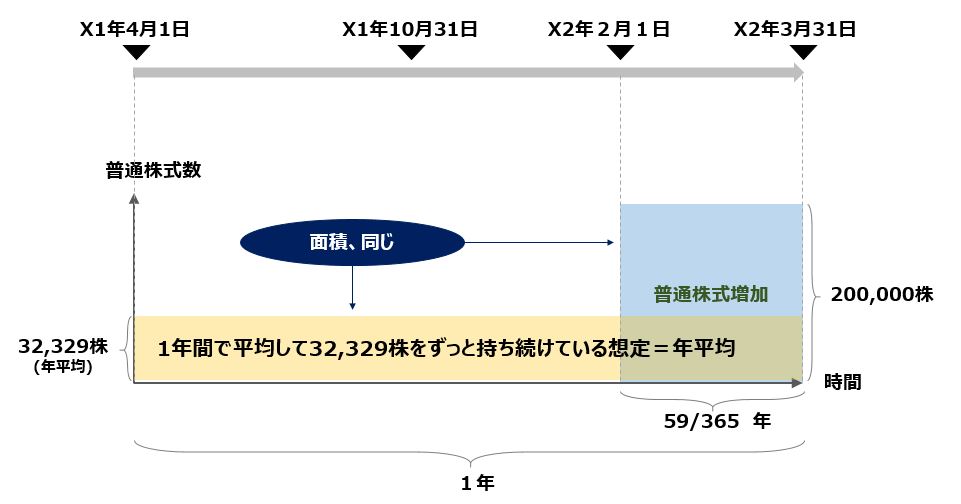

(参考)平均株式数の意味

ところで、EPSの計算で32,329株という数字が出てきました。

設例だと当たり前のように平均化計算が行われていますが、そもそもこの平均化がEPSの計算をややこしくしています。

これは、ストックベースでみると、+200,000株の影響があったものを、株式増加のタイミング(重み)を考慮して年平均ベースに落とし込んだものです。

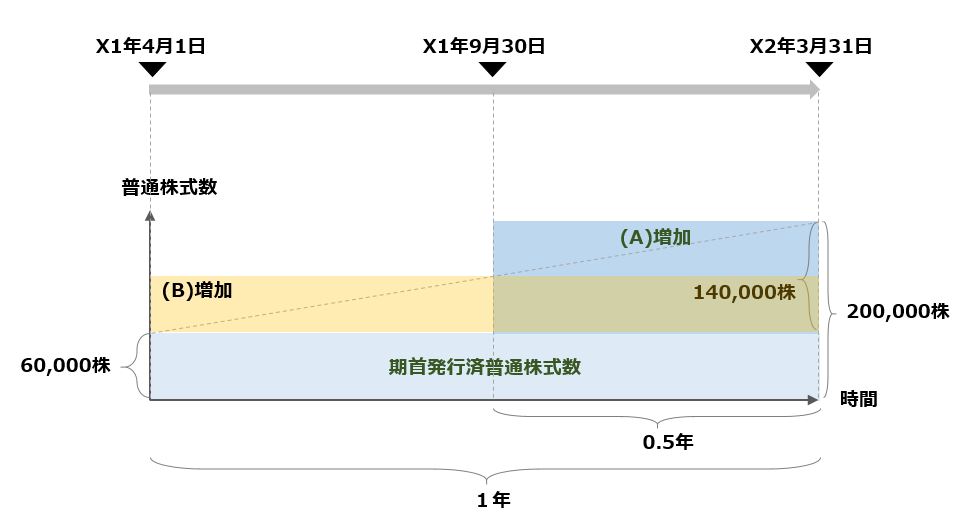

平均化といえば、実務ではよく、(期首残+期末残)÷2=期中平均残 という式を組むと思います。

これは、シンプルに考えると、期央(期首から半年経過時点)にて、増加分が発行されたとみなして計算することと同じです。

下図の例ですと、期中平均値として、(60,000株+200,000株)÷2=130,000株という数値を使用すると思います。

これは、ストックベースで増加した+140,000株が、期央というタイミングで増加した重みづけ(1÷2=0.5)でもって、平均株式数に反映していることと同じです。

実際の株式数(ストック)の動きとしては、上半期は増加ゼロだが、下半期は140,000株が一気に増加します。

これを期央増加ベースで年平均にならすと、年間通じては70,000株の状態で推移したと考えることになります。上半期に半分の70,000株、下半期に半分の70,000株を割り振るイメージとでも言いましょうか。

図で言えば、(A)増加=140,000株×0.5年分=70,000株は、(B)増加=140,000株÷2×1年分=70,000株で、面積が同じです。(B)は、年間通じて平均して70,000株を持ち続けている計算を行っていることを意味します。

これと同じように考えていくと、「いつ、増加したか」によって、平均値にならしたときの重みづけが変わります。

最初の話に戻ると、この設例では200,000株を、年平均にしたら32,329株という数字で重みづけしています。これは、図にすると以下のような形になります。

このケースですと、期央よりも後に権利行使=普通株式発行されているので、年平均の株式数にならしたときには、0.5よりも軽めの重み(=59/365)で平均値に反映されることになります。

全ては、EPS計算の分子が年間フローである当期純利益であることに起因します。分母を年間ベースにならさざるをえないことから生じる計算上の問題です。

DEPSの計算

さて問題は、ここから。

DEPSの計算です。

先ほど26項で示したように、自己株式方式で、普通株式増加数を計算していきます。

具体的には、以下を計算します(再掲)。

⑴ 希薄化効果を有するワラントが期首又は発行時においてすべて行使されたと仮定した場合に発行される普通株式数

⑵期中平均株価にて普通株式を買い受けたと仮定した普通株式

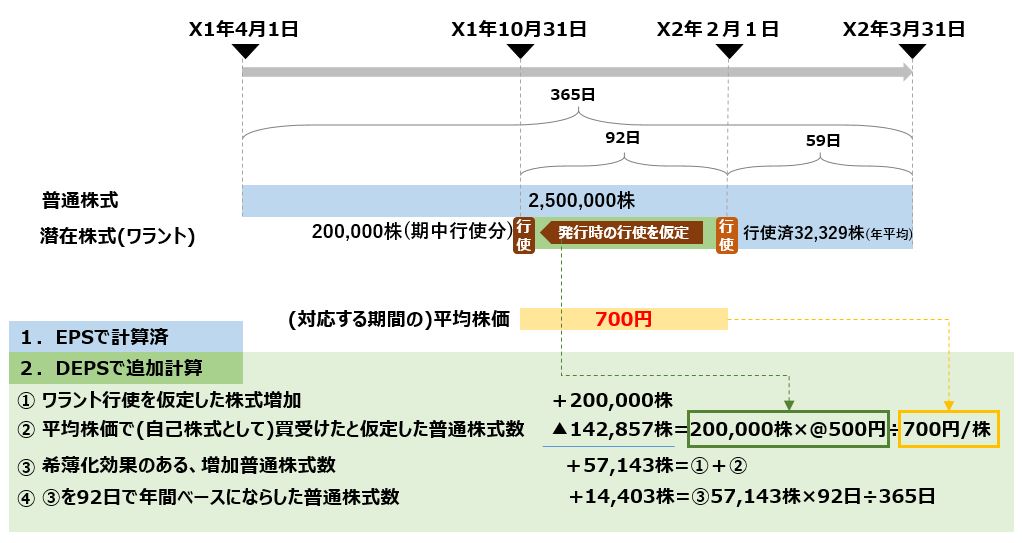

ここでは、期中で権利行使された200,000株と、何ら行使されていない680,000株に分けて考えます。

前者(200,000株)を図示すると、以下の通りです。

200,000株については、実際に権利行使されたのは×2年2月1日ですけど、ここではワラントの発行時の行使を想定しますので、「×1年10月31日で行使されていたら何株増えたか」を考えることになります。これが26項の(1)です。具体的には、図の①になります。

そして、26項の⑵期中平均株価にて普通株式を買い受けたと仮定した普通株式を計算します。これが、図でいう②になります。

③が①と②の差分で、「希薄化するであろう実質的な影響分」です。

しかしこの③は、あくまでストックベースです。最終的にフローベースに修正する必要があるので、仮想行使日(10/31)から実際の行使日(2/1)までの期間で年平均ベースに重みづけします

(実際の行使日である2/1から3/31までの分は、既に水色のエリアでEPSに反映されているので、ここでは何もする必要はありません)。

この結果、④の14,403株が得られますので、こちらをDEPSの計算に加味します。

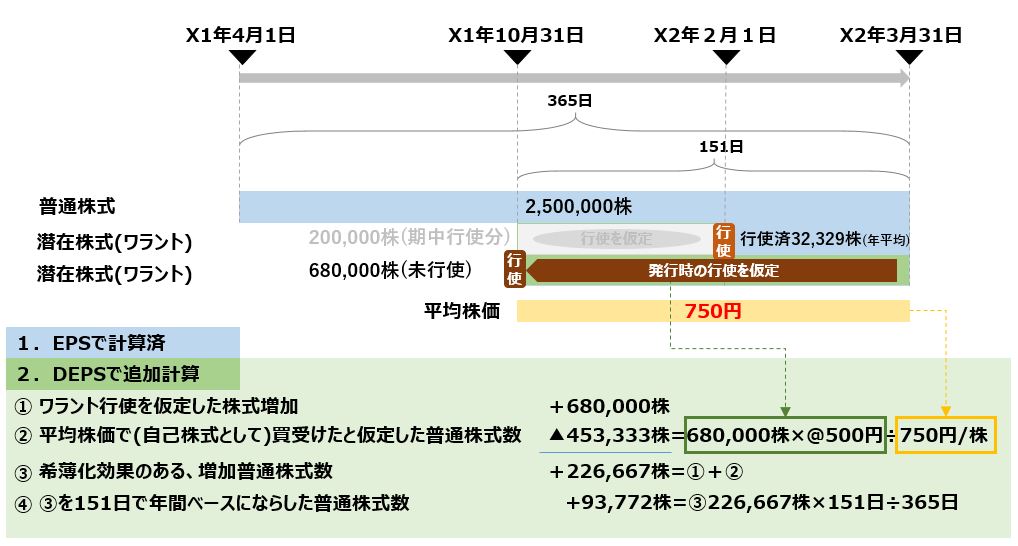

続いて、何ら行使されていない680,000株についてですが、こちらも同様に考えます。こちらは期中行使されていないので、よりシンプルです。図にすると以下の通りです。

期中平均株価の期間が変わっていますので、注意が必要ですね。とにかく、フロー情報は期間をあわせることが必要です。

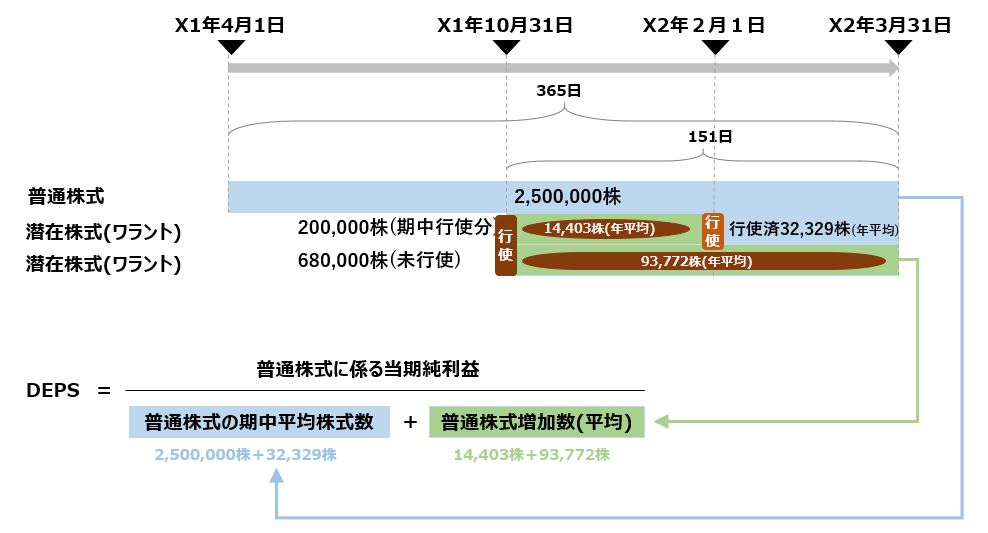

最後に、200,000株と、680,000株をあわせて図示すると、以下のようになります。

これでやっとDEPSが計算できます。

やること多くて、結構大変でしたね。

ストック・オプションが存在する場合

基本的考え方

ストック・オプションは、純然たる金融商品であるワラントと比較した場合に、権利行使が可能になるまで条件が付されていることがあるという特徴があります。

この点、DEPSの計算上の取扱いは以下のとおりとなっています。

1株当たり当期純利益に関する会計基準の適用指針(企業会計基準適用指針第4号)

53.ワラントには、いわゆるストック・オプションも含まれるが、これは、通常、付与後に特定の条件を満たした場合、その権利が確定する。

特定の条件には、一定期間の勤務の他、一定の利益水準や株価水準の達成などが考えられる。

前者のように、一定期間の勤務後に権利が確定する場合には、通常の新株予約権と同様に、行使期間が開始していなくとも、普通株式増加数の算定上、付与された時点から既に行使期間が開始したものとして取り扱うこととなる(第22項参照)。

これに対して、後者のように、単に時間の経過ではなく、特定の利益水準や株価水準の達成などの条件が付されている場合には、条件付発行可能潜在株式として取り扱うこととなる(第30項参照)。

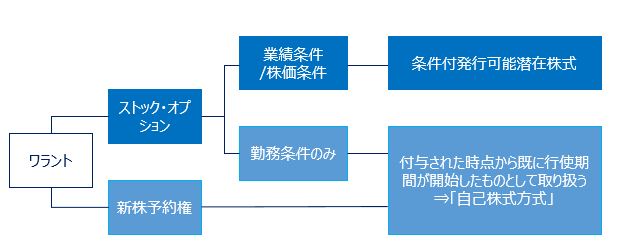

つまり、勤務条件のみが付されている場合と、業績条件や株価条件が付されている場合とで、DEPSの計算上の取扱いが異なることになります。これを図示すると、以下のようになります。

勤務条件

まず、ストック・オプション(SO)のうち、勤務条件のみが付されたケースについての取扱いは、以下の通りです。

1株当たり当期純利益に関する会計基準の適用指針(企業会計基準適用指針第4号)

22.希薄化効果を有するワラントは、未だ行使期間が開始していなくとも、普通株式増加数の算定上、既に行使期間が開始したものとして取り扱う。

したがって、いわゆるストック・オプションのうち一定期間の勤務後に権利が確定するものも、希薄化効果を有する場合には、行使期間が開始していなくとも、普通株式増加数の算定上、付与された時点から既に行使期間が開始したものとして取り扱う。この場合、ストック・オプションの権利の行使により払い込まれると仮定された場合の入金額に、ストック・オプションの公正な評価額のうち、将来企業に提供されるサービスに係る分を含めることとなる[設例2–2]。

勤務条件のみが付されたケースでは、確かに将来期間における勤務条件が付されていて、これが完了するまで権利行使できないです。

しかし、(それは単に時間の問題であろうから、)新株予約権と同じように、付与時に権利行使を想定して希薄化を計算するようにとの指示ですね。

上述したワラントのケースと似ています。というか、考え方は結局同じです。

しかし、ここで注意したい点が一つ。

権利行使による入金額の計算です。

通常は、SO数量×行使価格=入金額として、この金額を平均株価で割る計算を行いますが、

この入金額に、+αがあります。

それが、「ストック・オプションの公正な評価額のうち、将来企業に提供されるサービスに係る分」です。

これが若干トリッキーですね。適用指針では以下のように解説されています。

53–2.ストック・オプションを付与し、これに応じて企業が従業員等から取得するサービスは、その取得に応じて費用として計上され、対応する金額は、ストック・オプションの権利の行使又は失効が確定するまでの間、貸借対照表の純資産の部に新株予約権として計上される(企業会計基準第8号「ストック・オプション等に関する会計基準」第4項)。

各会計期間における費用計上額は、ストック・オプションの公正な評価額のうち、当期に発生したと認められる額であるため、当期までに費用計上されていない額、すなわち、将来企業に提供されるサービスに係る分について、権利を確定するためには、将来払い込まなければならない額とみなすことが適当であると考えられる。

ストック・オプションで勤務条件が付されている場合、事前に約束した期間の勤務を行う(勤務サービスを提供し)ことをしなければ、権利が確定しない仕様になっています。

しかしDPESの計算では、この権利が確定しない時点において、権利の行使を仮定します。本来、未来において行使されるはずのものについて、過去の行使を想定するわけです。

そこで、そのためのペナルティではないですが、本来権利行使する時点では、必要な勤務サービスを提供しているはずなので、その残サービス相当額について、オプション保有者から払い込まれたと想定するわけです。

ストック・オプションの費用の理解については、こちらもご参照ください。

業績条件/株価条件

では、業績条件や株価条件が付されている場合は、どのようにDEPSを計算するのでしょうか。

適用指針では、以下のように記載されています。

ここでは、SOで登場するであろう、分母の普通株式数の調整にフォーカスをあてて理解を深めます。

条件付発行可能潜在株式が存在する場合

30.各々の条件付発行可能潜在株式が希薄化効果を有する場合、潜在株式調整後1株当たり当期純利益の算定(会計基準第21項)にあたっては、当期純利益調整額(第31項参照)を普通株式に係る当期純利益に加え、普通株式増加数(第32項参照)を普通株式の期中平均株式数に加える[設例6]。32.第30項にいう普通株式増加数は、下記の⑴及び⑵によって算定された普通株式数の合計とする。

⑴ 希薄化効果を有する条件付発行可能潜在株式が期末までに条件を満たした場合であっても、当該潜在株式に係る権利が未だ行使されていない場合には、潜在株式に含め、会計基準第24項から第30項(ワラントが存在する場合)に準じて算定した普通株式数

⑵ 希薄化効果を有する条件付発行可能潜在株式が期末までにはその条件を満たさないが、期末を条件期間末としたときに当該条件を満たす場合には、潜在株式に含め、会計基準第24項から第30項(ワラントが存在する場合)に準じて算定した普通株式数

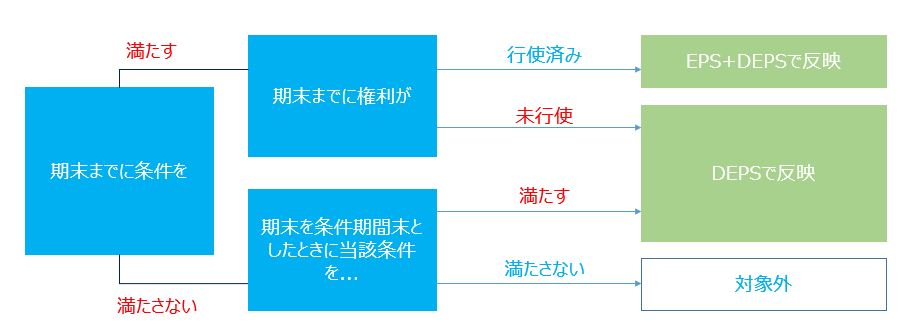

図にすると、以下のような理解になります。

こうやって見ると、「期末までに条件を満たさない」が、「期末を条件期間末としたときに条件を満たす」のところ、日本語がややこしいですね。

これは、もともとの条件が、将来期間に設定されている場合を前提としています。

そのため、以下の文章を追加して読まないとわけがわかりません。

つまり、「(条件対象期間が将来なので)期末までに条件を満たさない(満たせない)」が、「(仮に)期末を条件期間末としたときに条件を満たす」場合は、DEPSに反映します。

すなわち、条件を満たす実績が、この期末時点で出せてしまっている場合には、DEPSを計算します。

ただし、仮にIPOの達成そのものが業績条件となっている場合は、まだIPOを達成していない期末においては、「期末時点で条件を満たす」と考えるのは難しいと思われます。

条件付発行可能潜在株式が存在する場合としては、普通株式増加数の細かい計算は、会計基準第24項から第30項に準じて算定した普通株式数を計算する、つまりは上述したワラントの場合と同じように計算することになります。

おわりに

いかがでしたでしょうか。

当初考えていたよりもやたら長くなってしまいましたが、設例だけ見ててもちょっと行間の情報が足りないと思い、いろいろと追加いたしました。

EPSの計算は若干複雑ですが、だからこそ投資家からのニーズも高い分野です。

何を計算しているのか、確認しながら作業を進めていきたいですね。